|

|

|

Архитектура Астрономия Аудит Биология Ботаника Бухгалтерский учёт Войное дело Генетика География Геология Дизайн Искусство История Кино Кулинария Культура Литература Математика Медицина Металлургия Мифология Музыка Психология Религия Спорт Строительство Техника Транспорт Туризм Усадьба Физика Фотография Химия Экология Электричество Электроника Энергетика |

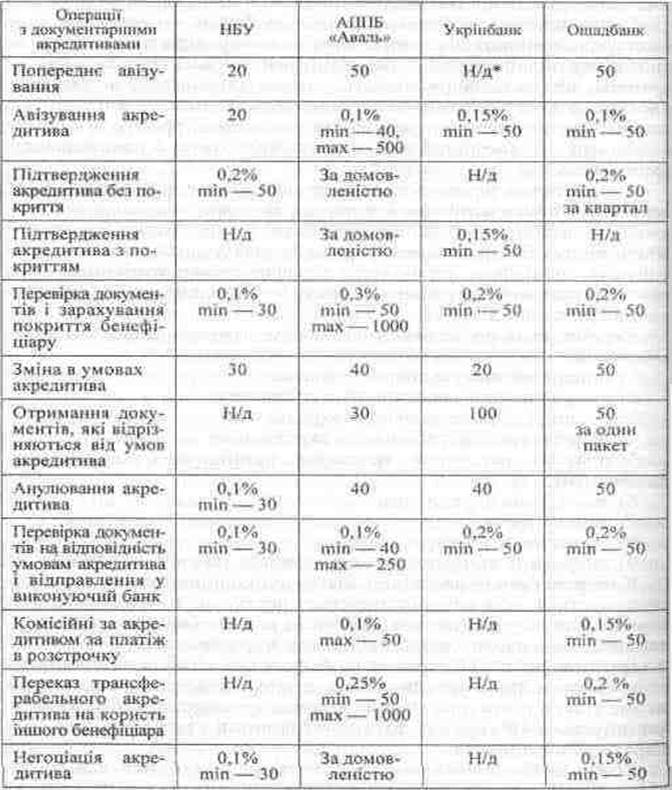

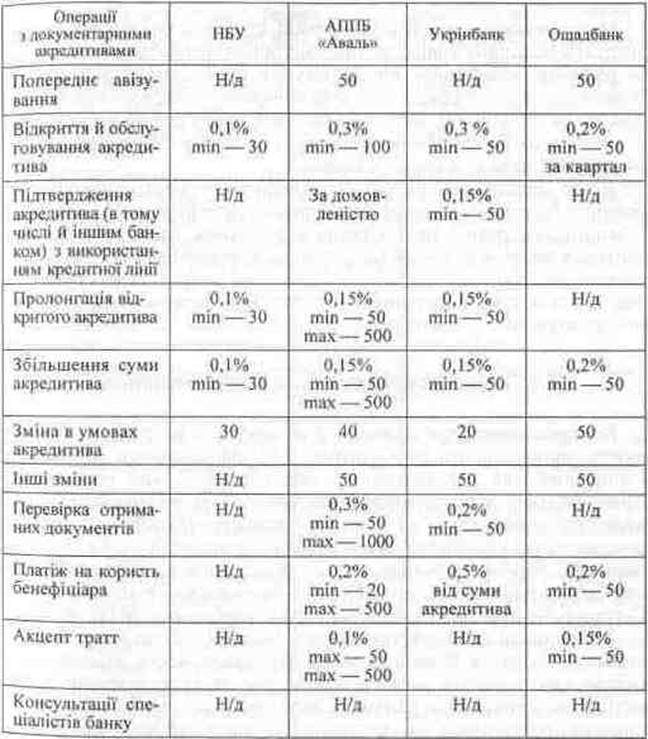

ПОРІВНЯЛЬНА ТАБЛИЦЯ ТАРИФІВ

НА АКРЕДИТИВНІ ПОСЛУГИ УКРАЇНСЬКИХ БАНКІВ, дол. США (за експортними операціями)

* Н/д — нема даних. Продовження таблиці (за імпортними операціями)

При нарахуванні комісійних за здійснення тих чи інших операцій співробітник відділу імпортних акредитивів користується відповідною ставкою, яка вказана в збірнику комісійних тарифів. такі збірники надсилаються на адреси всіх іноземних банків, які є кореспондентами домашніх банків, щоб працівники іноземних банків могли перевірити правильність нарахованих комісійних. Іноземні банки-кореспонденти надсилають на адресу домашніх банків збірники тарифів комісійних зборів, які вони застосовують у себе. Нараховуючи комісійні за операції, спеціалісти банків повинні звертати особливу увагу, за чий рахунок сплачуються витрати — за рахунок бенефіціара чи за рахунок наказодавця акредитива. У випадку, коли згідно з умовами контракту й акредитива передбачається оплата всіх витрат за рахунок наказодавця акредитива, витрати обох банків (банку-емітента і банку-ремітента) відносять на рахунок наказодавця акредитива. Якщо оплата всіх витрат за акредитивом передбачається за рахунок бенефіціара, вони оплачуються бенефіціаром. Стягуючи комісійні витрати з наказодавця акредитива, працівник банку-емітента дебетує рахунок наказодавця акредитива і кредитує кореспондентські рахунки, а при віднесенні витрат за рахунок бенефіціара їх суму відраховують з платежу і зараховують на рахунок доходів банку-емітента.

§ 5.1.7. Уніфіковані правила для акредитива Використання акредитивів у міжнародних розрахунках регулюється спеціальним документом — «Уніфікованими правилами і звичаями для документарних акредитивів», який розроблено Міжнародною торговельною палатою (МТП) у Парижі. Ці правила періодично (один раз у вісім—десять років) переглядаються, доповнюються і змінюються виходячи з тенденцій розвитку міжнародної торгівлі і розрахунків, упровадження нових способів передання інформації, прискорення перевезення вантажів тощо. Сьогодні діє редакція Правил від 1993 p. (публікація МТП .№ 500). Уніфіковані правила визначають поняття і види акредитивів, способи і порядок їх виконання та передання, зобов'язання і відповідальність банків, вимоги до поданих за акредитивами документів та порядок їх надання, інші питання, що виникають у практиці розрахунків за акредитивами, дають тлумачення різних термінів. Правила є обов'язковими для банків, які приєдналися до них, та їхніх клієнтів, що здійснюють розрахунки за акредитивами. До документарного акредитива включається застереження про те, що Правила є складовою кожного виду акредитива, який застосовується при розрахунках між контрагентами Інкасо Інкасо — це банківська операція, за допомогою якої банк за дорученням свого клієнта (експортера) отримує на основі розрахункових документів суму коштів, що йому належить, від платника (імпортера) за відвантажені йому товари чи надані послуги і зараховує ці кошти на рахунок клієнта-експортера у себе в банку. При цьому інкасо являє собою тільки інкасування паперів і банк не гарантує оплату коштів експортеру за відвантажений товар чи надані послуги. Для зменшення ризику несплати при інкасовій формі розрахунків експортер повинен наполягати на наданні покупцем гарантії платежу, яку окремо видає банк. Гарантія в цьому разі повинна бути надана на термін, що перевищує термін сплати документів, і на суму, яка відповідає сумі наданих на інкасо документів.

§ 5.2.1. Види інкасо Розрізняють два види інкасо — чисте і документарне. Чисте інкасо означає інкасо фінансових документів, які не супроводжуються комерційними документами. Документарне інкасо — це інкасо фінансових документів, які супроводжуються комерційними документами, або інкасо тільки комерційних документів. У практиці міжнародних розрахунків частіше використовують документарне інкасо, яке призначається для здійснення платежів насамперед тоді, коли експортер не хоче відвантажувати товар за відкритим рахунком, але водночас не має страхування ризику через акредитив. Порівняно з поставкою за відкритим рахунком документарне інкасо гарантує більшу безпеку, оскільки перешкоджає покупцеві отримувати у свою власність товари, не сплативши чи не акцептувавши вексель. На відміну від акредитивної форми банки при документарному інкасо не беруть на себе зобов'язань здійснити платіж. Їх відповідальність зводиться здебільшого до переказування і вручення Документів проти сплати чи акцепту, але без власного зобов'язання здійснити платіж, якщо покупець не виконає або не зможе виконати своїх зобов'язань за інкасо. Завдяки меншій формальній строгості ця послуга пов'язана з меншими витратами і є більш гнучкою. Оскільки при документарному інкасо продавець до моменту відвантаження товару ще не може бути впевнений у тому що покупець дійсно зробить платіж, документарне інкасопідходить для здійснення платежів у таких випадках: — продавець повністю довіряє покупцеві і впевнений, що останній оплатить відвантажені товари і надані послуги; — політичні, економічні та правові умови в країні покупця вважаються стабільними; — країна-отримувач не має імпортних обмежень (наприклад, валютний контроль), або вона надала всі необхідні дозволи.

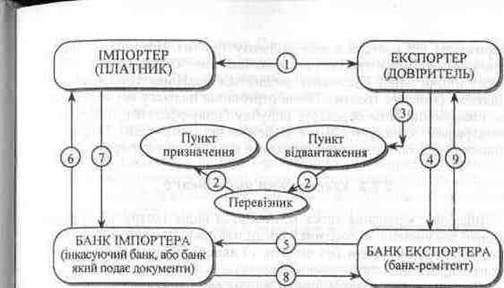

§5.2.2. Фази документарного інкасо Від першого контакту між продавцем і покупцем до повної реалізації угоди обидві сторони виконують певну роботу, яка умовно поділяється на три великі фази. До першої фази належить досягнення домовленості про умови інкасо. Експортер визначає у своїй пропозиції умови платежу, обговорює їх з покупцем і включає у договір про купівлю-продаж. У другій фазі видається інкасове доручення і подаються документи. Після отримання замовлення або після укладення договору про купівлю-продаж продавець відвантажує замовлений товар або безпосередньо на адресу покупця або на адресу посередника. Водночас він складає всі необхідні документи (рахунок-фактура, коносамент, страховий сертифікат, свідоцтво про походження товару тощо) і відправляє їх разом з інкасовим дорученням своєму банкові (банк-ремітент). Банк-ремітент передає документи з необхідними інструкціями інкасуючому банкові. У третій фазі платнику подаються документи. Інкасуючий банк інформує покупця про надходження документів, а також про умови! викупу. Він приймає платіж або акцептований вексель і передає покупцеві документи. Сплачена сума за інкасо переводиться банку-ремітенту, який потім зараховує її на рахунок експортера. При інкасовій формі розрахунків, як правило, беруть участь чотири сторони: — експортер (продавець, довіритель) — сторона,що виставляє документи на інкасо; — банк-ремітент — банк, якому довіритель доручає операцію щодо інкасування; — інкасуючий банк, яким може бути будь-який банк, що бере участь у виконанні інкасового доручення, за винятком банку-ремітента. Цей банк подає документи платнику; — імпортер (покупець, платник) — сторона, що здійснює платіж або акцепт за отриманий товар.

Рис. 5.4. Розрахунки у формі інкасо Позначення: 1 — укладення контракту; 2 — відвантаження товару експортером; 3 — отримання від перевізника транспортних документів; 4 — подання документів експортером своєму банку; 5 — відправлення документів банку-кореспонденту країни імпортера; 6 — подання банком отриманих документів імпортеру; 7 — отримання платежу від імпортера; 8 — переказування отриманих коштів від імпортера банку-ремітента; 9 — зарахування банком-ремітентом виручки на рахунок експортера. Розрахунки у формі інкасо здійснюються за схемою, яка показана на рис. 5.4. Після укладення контракту, в якому сторони, як правило, обумовлюють, через які банки проводитимуть розрахунки, експортер відвантажує товар відповідно до умов його поставки. Отримавши від перевізника транспортні документи, експортер готує комплект документів (рахунки, коносаменти, сертифікати якості тощо, а також, за необхідності, фінансові документи — тратти і чеки) і подає їх при інкасовому дорученні своєму банку-ремітенту. Банк-ремітент перевіряє за зовнішніми ознаками відповідність поданих документів переліченим в інкасовому Дорученні і відправляє їх разом з дорученням банку-кореспонденту країни імпортера. В інкасовому дорученні банк експортера, як правило, дає інструкції щодо переказування коштів, отриманих від імпортера, або (у разі необхідності) щодо векселів, акцептованих імпортером (якщо такі направляються при інкасовому Дорученні). Отримавши інкасове доручення і документи, банк країни імпортера (інкасуючий банк, або банк, який подає документи) передає їх покупцеві (імпортеру) для перевірки з метою отримання від нього платежу (акцепту тратти). При цьому інкасуючий банк може зробити подання платнику безпосередньо або через інший банк. Документи видаються платнику тільки проти платежу (акцепту тратти). Після отримання платежу від імпортера інкасуючий банк переказує виручку банку-ремітенту поштою, телеграфом, каналами СВІФТ (залежно від інструкцій). Отримавши переказ, банк-ремітент зараховує виручку експортеру.

§ 5.2.3. Узгодження умов інкасо Інкасове доручення може мати кілька видів інструкцій щодо видачі документів: а) платнику проти платежу; б) платнику проти акцепту; в) документи без оплати; г) акцепт із врученням документів проти платежу. Вручення документів проти платежу. Банк, який подає документи, може вручати їх платнику тільки проти негайної оплати. «Негайно» в міжнародній практиці означає «найпізніше, коли прийде товар». Якщо продавець (довіритель) не хоче довго чекати отримання своїх коштів, він в інкасовому дорученні повинен вимагати «платіж за першим поданням документів». При цьому в договір з купівлі-продажу і в рахунок необхідно включити пункт, згідно з яким документи повинні бути пред'явлені платнику негайно після їх надходження в інкасуючий банк. Вручення документів проти акцепту. Банк, який подає документи, вручає їх платнику проти акцепту тратти, яка підлягає сплаті протягом 30—180 днів після пред'явлення, чи тратти, що підлягає платежу в обумовлений сторонами термін. Цей вид інструкцій використовується при розрахунках за комерційним кредитом. Трасат до здійснення платежу вже вступає у володіння товаром. Він може продати його дуже швидко і тим самим отримати необхідні кошти для сплати векселя. Для продавця після відвантаження товару забезпеченням може бути тільки акцепт трасата. Таким чином, у період до строку платежу за векселем він ризикує, що може не одержати платежу. З метою зменшення свого ризику продавець може вимагати, щоб акцепт був доповнений авалем інкасуючого банку або іншого першокласного банку. При цьому аваліст за векселем солідарне відповідає разом з трасат том: він може відповідати за векселем, якщо трасат при настанні терміну платежу векселя не виконає своїх платіжних зобов'язань. Зменшити свої ризики експортер може також шляхом отримання від банку імпортера банківської гарантії щодо забезпечення платежів за контрактом. Документи без оплати. Документи можуть бути видані без оплати під письмове зобов'язання платника здійснити платіж у визначений термін. Це письмове зобов'язання підписується покупцем і банком покупця. Текст листа складається, як правило, банком-ремітентом або продавцем, що виставляє інкасове доручення. Акцепт із врученням документів проти платежу. Цей вид інструкцій використовується дуже рідко. У таких інкасових дорученнях продавець вимагає, щоб трасат після пред'явлення документів акцептував вексель строком закінчення його дії в зазначений час (наприклад, через 60 днів після пред'явлення). При цьому він може отримати документи тільки після платежу за векселем. До цього часу товар повинен перебувати на зберіганні.

§ 5.2.4. Виписка інкасового доручення і подання документів Після отримання замовлення на поставку або при укладенні договору з купівлі-продажу продавець відвантажує товар. При цьому виписуються рахунки, оформляються транспортні, страхові та інші види документів. Для продавця (експортера) ця процедура є основою для видачі банку інкасового доручення, яке має містити такі дані: 1. Номер і дату виписки доручення. 2. Повну і точну адресу платника (імпортера). 3. Довірену особу платника, якій інкасуючий банк повинен зробити подання згідно з інкасовим дорученням. 4. Назву і місцезнаходження експортера. 5. Назву і місцезнаходження банку-ремітента. В інтересах чіткого виконання інкасового доручення ця інформація має бути повною і точною. Помилки в зазначених пунктах можуть викликати значні проблеми при виконанні інкасового доручення. Інкасове доручення повинно мати також дані про: — Назву валюти платежу і суму, що підлягає інкасуванню. Якщо документи, прийняті на інкасо, виражені у валюті, яка відрізняється від валюти платежу, то експортер повинен вказати курс перерахунку валют і спосіб чи джерело його визначення. — Номер рахунку експортера в банку-ремітенті,на який потрібно перераховувати виручку. — Перелік доданих до інкасового доручення документів, що будуть видані платнику проти платежу і/або акцепту. Як правило, До них належать комерційні і фінансові документи. У переліку доданих до інкасового доручення документів окремо вказується кількість оригіналів коносаментів та їхніх копій. Коносамент рекомендується виписувати на ім'я експортера (довірителя). Якщо товар поставлений на умовах СІФ, то у переліку документів указується страховий поліс, виписаний, як мінімум, на суму рахунку. Крім цього, в інкасовому дорученні повинні міститися чіткі інструкції щодо: — Умов і строків оплати виставлених на інкасо документів (чи підлягають документи видачі платнику проти акцепту або проти платежу, або на інших умовах). — Необхідності учинення протесту чи інших юридичних дій у разі неакцепту і несплати векселів. У разі відсутності таких інструкцій банки, що беруть участь в інкасуванні, не зобов'язані учиняти протест замість експортера. — Можливості прийняття часткових платежів за інкасо і передання проти часткових платежів документів платнику. Уразі відсутності таких інструкцій банки видаватимуть документи платнику тільки після отримання повного платежу. — Порядку й умов сплати комісійних і витрат, пов'язаних з інкасуванням, а також інструкцій на випадок відмови платника від сплати комісійних згідно з положеннями статті 21 УПІ. — Умов інкасування відсотків за фінансовими документами згідно з положеннями статті 21УПІ. Банк-ремітент перевіряє правильність оформлення інкасового доручення експортера і доданих до нього документів. Після цього складається інкасове доручення інкасуючому банку, і на всіх оборотних документах (тратти, коносаменти, страхові поліси) робиться передавальний напис на користь інкасуючого банку, який, якщо він є і таким, що подає документи, передає документи покупцеві під їх оплату. Акцептовані фінансові документи залишаються в інкасуючому банку до настання строків платежу або відправляються банку-ремітенту, а потім до моменту платежу банк-ремітент відправляє їх назад за кордон для оплати.

§ 5.2.5. Уніфіковані правила для інкасо (УПІ) Розрахунки у формі інкасо досить поширені в міжнародній торгівлі. При цьому інкасо використовується як при розрахунках за умови негайної оплати, так і при розрахунках за комерційним кредитом. Інкасова форма розрахунків є однією з найстаріших банківських операцій і регулюється спеціальним документом — Уніфікованими правилами для інкасо, які розробила Міжнародна торговельна палата, створена на початку XX ст. у Парижі. УПІ регулюють основні права й обов'язки учасників інкасо. Зараз діє редакція Правил 1978 р., що була введена 01.01.1979 р. Правила визначають види інкасо, порядок подання документів до оплати і здійснення оплати, акцепту, повідомлення про проведення платежу, акцепту або про неплатіж (акцепт) та інші питання. До Правил приєднались банки більшості країн світу, в тому числі й Україна. Інкасова форма розрахунків має певні недоліки. Основним з них е тривалість проходження документів через банки і, відповідно, періоду їх оплати (акцепту), який може забирати від декількох тижнів до місяця і більше. Крім того, імпортер має право відмовитись від оплати поданих документів або не мати дозволу на переказування валюти за кордон. У цих випадках експортер понесе витрати, пов'язані зі зберіганням вантажу, продажем його третій особі або транспортуванням назад у свою країну. У цьому зв'язку при розрахунках за інкасо можуть використовуватись різні способи прискорення і додаткового забезпечення платежів. Запитання для самоконтролю 1. Що являє собою документарний акредитив? 2. Які ви знаєте форми та види акредитива? 3. Що являє собою акредитив з негоціацією тратт? 4. За яких форм постачання продукції застосовується трансферабельний акредитив? 5. Які бувають конструкції акредитива? 6. Чим відрізняється акредитив з розстрочкою платежу від револьверного акредитива? 7. Скільки фаз має акредитив? 8. Що необхідно для відкриття акредитива? 9. З якою метою розроблені Уніфіковані правила для документарних акредитивів? 10. З якою метою в міжнародних розрахунках використовують документарне інкасо? 11. Скільки фаз інкасо ви знаєте? 12. Чим відрізняється документарне інкасо від чистого інкасо? 13. Які види інкасо вам відомі? 14. Якими нормативними документами в міжнародній практиці регулюється документарне інкасо?

Поиск по сайту: |