|

|

|

Архитектура Астрономия Аудит Биология Ботаника Бухгалтерский учёт Войное дело Генетика География Геология Дизайн Искусство История Кино Кулинария Культура Литература Математика Медицина Металлургия Мифология Музыка Психология Религия Спорт Строительство Техника Транспорт Туризм Усадьба Физика Фотография Химия Экология Электричество Электроника Энергетика |

НАЛОГИ И НАЛОГООБЛОЖЕНИЕ

9. Единый налог на вмененный доход: экономическая сущность и содержание. Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности является специальным режимом налогообложения. Вмененный доход - потенциально возможный доход плательщика единого налога, рассчитываемый с учетом совокупности факторов, непосредственно влияющих на получение указанного дохода, и используемый для расчета величины единого налога по установленной ставке. Согласно перечню плательщиками ЕНВД могут стать организации и индивидуальные предприниматели, которые занимаются: · оказанием бытовых услуг; · оказанием ветеринарных услуг; · ремонтом, техническим обслуживанием и мойкой автотранспортных средств; · розничной торговлей через магазины и павильоны с площадью торгового зала по каждому объекту не более 150 квадратных метров, а также палатки, лотки и другие объекты (в том числе не имеющие стационарной торговой площади); · хранением автотранспортных средств на платных стоянках; · оказанием услуг общественного питания при использовании зала площадью не более 150 квадратных метров (в том числе не имеющих зоны обслуживания). Для налогоплательщиков, у которых место постановки на налоговый учет не совпадает с местом осуществления деятельности, подпадающей под налогообложение единым налогом на вмененный доход, установлена дополнительная обязанность по постановке на налоговый учет. В данном случае единый налог на вмененный доход уплачивается в соответствии с нормативно-правовым актом того муниципального района, городского округа, городов Москвы и Санкт-Петербурга, на территории которого осуществляется соответствующий вид предпринимательской деятельности. Объектом налогообложения ЕНВД признается вмененный доход налогоплательщика, — потенциально возможный доход, рассчитываемый с учетом совокупности факторов, непосредственно влияющих на получение указанного дохода. Налоговой базой для исчисления суммы единого налога (ЕНВД) признается величина вмененного дохода, рассчитываемая как произведение базовой доходности по определенному виду предпринимательской деятельности, исчисленной за налоговый период, скорректированной на величину коэффициентов, и величины физического показателя, характеризующего данный вид деятельности. Налоговая база = БД * К1 * К2 * ФП, БД — базовая доходность; K1, К2 — корректирующие коэффициенты; ФП — физический показатель. Базовая доходность — условная месячная доходность в стоимостном выражении на ту или иную единицу физического показателя (кв. м., рубль, количество работников, автотранспортных средств и т. д.), характеризующего определенный вид предпринимательской деятельности в различных сопоставимых условиях, которая используется для расчета величины вмененного дохода. Корректирующие коэффициенты базовой доходности — коэффициенты, показывающие степень влияния того или иного условия на результат предпринимательской деятельности, облагаемой единым налогом (ЕНВД). К1 — устанавливаемый на календарный год коэффициент- дефлятор, учитывающий изменение потребительских цен на товары (работы, услуги) в РФ в предшествующем периоде. Коэффициент- дефлятор определяется Минэкономразвития РФ по согласованию с Минфином РФ и ежегодно, не позднее 20 ноября, публикуется им в «Российской газете». К2 — корректирующий коэффициент базовой доходности, учитывающий совокупность особенностей ведения предпринимательской деятельности, в том числе ассортимент товаров (работ, услуг), сезонность, режим работы, величину доходов, особенности места ведения деятельности, площадь информационных полей электронных табло, наружной рекламы и иные особенности. В случае применения системы налогообложения в виде единого налога на вмененный доход организацией или индивидуальным предпринимателем с момента государственной регистрации исчисление налога происходит с месяца, следующего за месяцем создания. Налоговым периодом по единому налогу признается квартал. Ставка единого налога (ЕНВД) устанавливается в размере 15% величины вмененного дохода. В соответствии с п. 2 ст. 346.32 НК РФ сумма единого налога (ЕНВД), исчисленная за налоговый период, уменьшается налогоплательщиками на сумму страховых взносов на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, уплаченных (в пределах исчисленных сумм) за этот же период времени в соответствии с российским законодательством при выплате налогоплательщиками вознаграждений своим работникам, занятым в тех сферах деятельности налогоплательщика, по которым уплачивается единый налог, а также на сумму страховых взносов в виде фиксированных платежей, уплаченных индивидуальными предпринимателями за свое страхование, и на сумму выплаченных работникам пособий по временной нетрудоспособности. При этом сумма единого налога не может быть уменьшена более чем на 50%. Уплата единого налога производится налогоплательщиком по итогам налогового периода не позднее 25-го числа первого месяца следующего налогового периода. Налоговая декларация по итогам налогового периода представляется в налоговые органы не позднее 20-го числа первого месяца следующего налогового периода. Форма налоговой декларации и порядок ее заполнения утверждаются Минфином РФ. В большинстве субъектов Российской Федерации единый налог для отдельных видов деятельности введен. Крупнейшим субъектом Федерации, на территории которого не введен этот специальный налоговый режим, является г. Москва. Единый налог на вмененный доход в г. Москве действует только в отношении организаций, занимающихся распространением и размещением наружной рекламы.

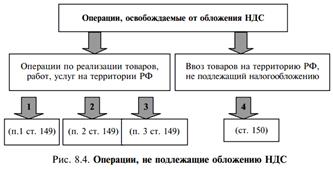

10. Налог на добавленную стоимость: экономическая сущность и содержание. Налог на добавленную стоимость представляет собой косвенный многоступенчатый налог, взимаемый с каждого акта продажи, начиная с производственного цикла и заканчивая продажей конечному потребителю. Налогоплательщиками НДС признаются: 1. организации 2. индивидуальные предприниматели 3. лица, перемещающие товары через таможенную границу Российской Федерации. Не являются плательщиками НДС (кроме уплаты налога при ввозе товаров через таможенную границу РФ): · налогоплательщики, применяющие УСН и ЕСХН · налогоплательщики, применяющие ЕНВД по отдельным видам деятельности — по деятельности, которая облагается ЕНВД Объект налогообложения по НДС установлен в статье 146 НК РФ. К нему относятся следующие операции: · реализация товаров, работ или услуг на территории России; · передача на территории России товаров, выполнение работ или оказание услуг для собственных нужд, расходы на которые не принимаются к вычету (в том числе через амортизационные отчисления) при исчислении налога на прибыль организаций; · выполнение строительно-монтажных работ для собственного потребления; ·

Ввоз товаров на территорию РФ, не подлежащий налогообложению: товаров (за исключением подакцизных), ввозимых в качестве безвозмездной помощи или содействия Российской Федерации; важнейшей и жизненно необходимой медицинской техники; материалов для изготовления медицинских иммунобиологических препаратов для диагностики, профилактики и/или лечения инфекционных заболеваний; художественных ценностей, передаваемых в качестве дара учреждениям, которые относятся к особо ценным объектам культурного и национального наследия народов РФ. Указанные льготы по освобождению от налогообложения НДС предоставляются налогоплательщику при выполнении ряда условий, предусмотренных ст. 149 НК: 1. организация или ИП, реализующие товары (работы, услуги) как облагаемые, так и не подлежащие обложению НДС, имеют право на освобождение только при наличии раздельного учета доходов и затрат по производству и реализации тех и других товаров (работ, услуг); 2. освобождение распространяется только на лица, непосредственно производящие товары, выполняющие работы и оказывающие услуги, т.е. такое освобождение не применяется при осуществлении предпринимательской деятельности в интересах другого лица на основе договоров поручения, комиссии либо агентских договоров. 3. в случае отмены освобождения или отнесения налогооблагаемых операций к операциям, не подлежащим обложению НДС, налогоплательщиками применяется тот порядок определения налоговой базы (или освобождения), который действовал на дату отгрузки товаров (работ, услуг) вне зависимости от даты их оплаты. При определении налоговой базы по НДС выручка от реализации товаров (работ, услуг), передачи имущественных прав определяется исходя из всех доходов налогоплательщика, связанных с расчетами по оплате этих товаров (работ и услуг), имущественных прав, которые получены им в денежной или натуральной форме, включая оплату ценными бумагами. При получении оплаты (частичной оплаты) в счет предстоящих поставок товаров (выполнения работ, оказания услуг) налоговая база определяется исходя из суммы полученной оплаты с учетом налога. Если налогоплательщик использует товары, выполняет работы или оказывает услуги для собственных нужд и эти расходы не принимаются к вычету (в том числе и посредством амортизационных отчислений) при исчислении налога на прибыль организаций, налоговая база по НДС определяется как стоимость этих товаров, работ или услуг. При ввозе на таможенную территорию РФ продуктов переработки товаров, ранее вывезенных с нее для переработки в соответствии с таможенным режимом переработки вне таможенной территории, налоговая база определяется как стоимость такой переработки. Налоговый период по НДС установлен статьей 163 НК РФ как квартал. Размеры ставок НДС перечислены в статье 164 Кодекса. Для исчисления НДС используются три общие ставки — 0, 10 и 18% и две расчетные — 10/110и 18/118. Ставка 0% используется при экспортных операциях, которые перечислены в пункте 1 статьи 164НКРФ. К таким операциям, в частности, относится реализация: · товаров, вывезенных в таможенном режиме экспорта; · работ или услуг, непосредственно связанных с производством и реализацией таких товаров; · работ или услуг, непосредственно связанных с перевозкой или транспортировкой товаров; · услуг по перевозке пассажиров и багажапри условии, что пункт отправления или пункт назначения пассажиров и багажа расположен запределами российской территории; Ставка 10% используется в отношении ряда продовольственных товаров, товаров для детей, периодических печатных изданий и медицинских товаров отечественного и зарубежного производства (п. 2 ст. 164 НК РФ). Сумма НДС исчисляется как соответствующая налоговой ставке процентная доля налоговой базы, а при раздельном учете – как сумма НДС, полученная в результате сложения сумм налогов, исчисляемых отдельно по каждой ставке. Уплата НДС производится по итогам каждого налогового периода исходя из фактической реализации товаров не позднее 20-го числа месяца, следующего за истекшим налоговым периодом. Обязанность по исчислению, удержанию и перечислению НДС в отдельных случаях возлагается на налоговых агентов. Налоговым законодательством предоставлено право уменьшить исчисленный НДС на налоговые вычеты. Вычетам подлежат, в частности, суммы налога: · предъявленые поставщиками (исполнителями, подрядчиками) при приобретении товаров (работ, услуг), имущественных прав на территории РФ. · уплаченные покупателями-налоговыми агентами, в случае если налоговый агент является налогоплательщиком НДС и товары (работы, услуги) приобретены для деятельности, облагающейся НДС. · уплаченные при ввозе товаров в Россию в таможенных режимах выпуска, временного ввоза и переработки вне таможенной территории; · уплаченные при ввозе в Россию товаров, которые перемещаются через ее таможенную границу без таможенного контроля и оформления. Полный список налоговых вычетов по НДС можно найти в статье 171 Налогового кодекса.

11. Налог на доходы физических лиц: экономическая сущность и содержание. Налог на доходы физических лиц — прямой федеральный налог, являющийся одним из важнейших источников формирования доходной части бюджетной системы государства, непосредственно затрагивающий интересы всех слоев экономически активного населения. Взимание налога на доходы физических лиц регулируется главой 23 Налогового кодекса Российской Федерации. Плательщиками налога на доходы физических лиц являются физические лица, для целей налогообложения подразделяемые на две группы: · лица, являющиеся налоговыми резидентами Российской Федерации (фактически находящиеся на территории России не менее 183 календарных дней в течение 12 следующих подряд месяцев); · лица, не являющиеся налоговыми резидентами Российской Федерации, в случае получения дохода на территории России. Объектом налогообложения признается доход, полученный налогоплательщиками в налоговом периоде (календарном году) как в денежной (национальной или иностранной валюте), так и в натуральной форме, в том числе в виде материальной выгоды: · от источников в Российской Федерации и (или) от источников за пределами Российской Федерации — для физических лиц, являющихся налоговыми резидентами России; · от источников в Российской Федерации — для нерезидентов. Доход, полученный от источника в России, облагается подоходным налогом как у резидентов, так и у нерезидентов. Перечень доходов, которые не облагаются налогом, приведен в статье 217 Налогового кодекса. К таким доходам, в частности, относятся: · государственные пособия; · пенсии по государственному пенсионному обеспечению и трудовые пенсии; · все виды установленных законодательством России, законодательными актами субъектов Федерации; · алименты, получаемые налогоплательщиками; · единовременные выплаты (в том числе в виде материальной помощи), осуществляемые: o в связи со стихийными бедствиями или иными чрезвычайными обстоятельствами; o работнику (в т. ч. бывшему работнику, вышедшему на пенсию) в связи со смертью члена его семьи или членам семьи умершего работника (бывшего работника, вышедшего на пенсию); · стипендии; · доходы физических лиц — налоговых резидентов Российской Федерации; · доходы в денежной и натуральной формах, получаемые от физических лиц в порядке наследования, за исключением вознаграждения, выплачиваемого наследникам (правопреемникам) авторов произведений науки, литературы, искусства, а также открытий, изобретений и промышленных образцов; · доходы в денежной и натуральной формах, получаемые от физических лиц в порядке дарения, за исключением случаев дарения недвижимого имущества, транспортных средств, акций, долей, паев; · доходы, не превышающие 4000 рублей за налоговый период по каждому из следующих оснований: · стоимость подарков, полученных от организаций или индивидуальных предпринимателей; С 2001 года действует единая, независимая от размера дохода, 13 процентная ставка налога. По ставке 9% облагаются: · доходы, полученные российскими налоговыми резидентами в виде дивидендов от долевого участия в деятельности организаций; · доходы в виде процентов по облигациям с ипотечным покрытием, эмитированным до 1 января 2007 года, а также доходы учредителей доверительного управления ипотечным покрытием, полученные на основании приобретения ипотечных сертификатов участия, выданных управляющим ипотечным покрытием до 1 января 2007 года. Ставка 30% применяется ко всем доходам лиц, не являющихся налоговыми резидентами России, за исключением доходов, получаемых в виде дивидендов от долевого участия в деятельности российских организаций, в отношении которых налоговая ставка установлена в размере 15%. Налоговая ставка в размере 35% установлена в отношении следующих доходов: · стоимости любых выигрышей и призов, получаемых в конкурсах, играх и других мероприятиях, проводимых в целях рекламы товаров, работ и услуг, в части, превышающей 4000 рублей; · материальной выгоды в виде экономии на процентах при получении заемных средств; · процентов по банковским вкладам (с разницы между полученными процентами по вкладу и суммой, рассчитанной исходя из действующей ставки рефинансирования Банка России, увеличенной на 5 пунктов в течение периода, за который начислены проценты по рублевым вкладам, и 9% годовых по вкладам в иностранной валюте). Налоговая база определяется отдельно по каждому виду доходов, в отношении которых установлены различные налоговые ставки. Налоговые вычеты Доходы, облагаемые по ставке 13%, могут быть уменьшены на суммы налоговых вычетов. Налоговым кодексом России предусмотрены следующие стандартные налоговые вычеты: в размере 3000 рублей за каждый месяц налогового периода. в размере 500 рублей за каждый месяц налогового периода. Данной льготой могут воспользоваться следующие категории физических лиц: · имеющие определенные заслуги перед страной и отмеченные наградами (Герой СССР, Герой России, награжденные орденом Славы трех степеней); · участники Великой Отечественной войны, боевых операций по защите СССР из числа военнослужащих и лиц вольнонаемного состава; · инвалиды 1 и 2 групп, инвалиды с детства; · бывшие узники концлагерей в период Второй мировой войны; · воины-интернационалисты и некоторые другие категории физических лиц. в размере 400 рублей за каждый месяц налогового периода предоставляются всем налогоплательщикам, не получающим стандартные налоговые вычеты, рассмотренные выше. Исчисление суммы авансовых платежей за текущий налоговый период производится налоговым органом, исходя из суммы предполагаемого дохода, указанного в налоговой декларации, или суммы фактически полученного дохода за предыдущий налоговый период с учетом налоговых вычетов. Уплата авансовых платежей осуществляется на основе налоговых уведомлений в следующие сроки: · за январь-июнь — не позднее 15 июля текущего года в размере Уг годовой суммы авансовых платежей; · за июль-сентябрь — не позднее 15 октября в размере % годовой суммы авансовых платежей; · за октябрь-декабрь — не позднее 15 января следующего года в размере % годовой суммы авансовых платежей. В налоговых декларациях физические лица указывают все полученные ими в налоговом периоде доходы, источники их выплаты, налоговые вычеты, суммы налога, удержанные налоговыми агентами, суммы фактически уплаченных в течение налогового периода авансовых платежей, суммы налога, подлежащие уплате (доплате) или возврату по итогам налогового периода. Согласно пункту 1 статьи 229 НК России, налоговую декларацию обязаны представить: · индивидуальные предприниматели, частные нотариусы и другие лица, занимающиеся частной практикой; · физические лица, получившие от физических лиц, не являющихся налоговыми агентами, вознаграждения по договорам гражданско-правового характера (например, договорам найма или аренды); · физические лица, которые получали доходы от продажи имущества, принадлежавшего им на праве собственности менее трех лет, и имущественных прав; Срок подачи налоговой декларации — 30 апреля года, следующего за отчетным.

Поиск по сайту: |

ввоз товаров на таможенную территорию Российской Федерации.

ввоз товаров на таможенную территорию Российской Федерации.