|

|

|

Архитектура Астрономия Аудит Биология Ботаника Бухгалтерский учёт Войное дело Генетика География Геология Дизайн Искусство История Кино Кулинария Культура Литература Математика Медицина Металлургия Мифология Музыка Психология Религия Спорт Строительство Техника Транспорт Туризм Усадьба Физика Фотография Химия Экология Электричество Электроника Энергетика |

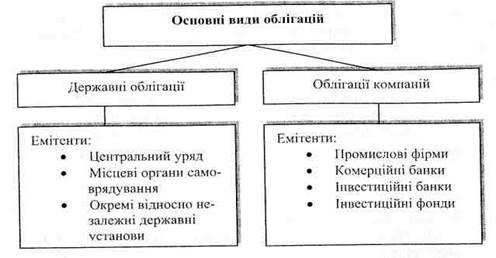

Класифікація облігацій

Державні облігації вважаються еталоном надійності, тому що держава має найменший ризик банкрутства. Але чим менший ризик, тим менше підстав для сплати високого відсотку. Ось чому із усіх облігацій, що обертаються на фондовому ринку, державні облігації приносять найменший дохід. Протилежна ситуація, тобто складається максимальна прибутковість облігацій тих емітентів, які викликають найменшу довіру. Наприклад, іноземні компанії нерідко сплачують найвищі відсотки як своєрідну "премію" за підвищений ризик.

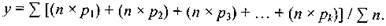

Державні позики Державні позики безпосередньо пов'язані з формуванням і використанням державного бюджету. Враховуючи це, державні облігації випускаються десятками видів, в тому числі з найрізноманітнішими процентними ставками, різними строками погашення (3, 6, 9 місяців, 1 рік), положеннями про можливості їхнього дострокового погашення тощо. Деякі з них, що випущені на дуже короткий термін обігу (до 91 дня), називають казначейськими векселями. Вони розміщуються в ході регулярних аукціонів, які проводяться органами НБУ спільно з уповноваженими на це банками. У період, коли гроші вже пов'язані, казначейські векселі продаються на вільному вторинному ринку за цінами, що нижчі від їх номіналу. Вкладник, який купив казначейські векселі, отримує дохід пізніше за рахунок різниці між ціною погашення і нижчою ціною придбання. Якщо власник збереже казначейський вексель до настання строку погашення, то сума його доходу складе більшу вартість, ніж величина фіксованого щорічного відсотка. Емітентом державних облігацій від імені уряду виступає Міністерство фінансів або Державне казначейство. Вони можуть випускатися процентними і дисконтними. Обов'язковим генеральним агентом з обслуговування і погашення випусків внутрішніх державних позик виступає Національний банк України, який право розміщень облігацій передає тільки визначеним банкам - резидентам. Зокрема, кожен випуск державних облігацій реалізується генеральним агентом НБУ через черговий аукціон шляхом подачі уповноваженими банками заявки на закупівлю облігацій. Банківські заявки можуть бути двох видів: По-перше, конкурентні заявки, в яких вказується кількість і ціна придбання пакету облігацій, який хоче придбати банк. При цьому заявка задовольняється лише в тому випадку, коли ціна, що вказана в ній, буде вищою від ціни відсічення. Ціна відсічення - це встановлена емітентом ціна, яка характеризує визначену вартість дисконтованих облігацій, вище якої державі вже невигідно брати гроші в борг. По-друге, неконкурентні заявки, в яких вказана кількість придбання облігацій за середньозваженою ціною аукціону. За такою заявкою задовольняється вимога у повному обсязі, а середньозважена ціна визначається як сума добутків кількості облігацій на їхню ціну за кожною заявкою, поділена на загальну суму проданих облігацій:

При цьому в розрахунок беруться лише заявки з цінами, що перевищують ціну відсічення. В Україні у відповідності з Законом України «Про національну депозитарну систему та особливості електронного обігу цінних паперів в Україні» визначено основні умови випуску й розміщення короткострокових і середньострокових державних облігацій на електронних носіях номінальною вартістю 1000 грн. Електронні облігації в обіг випускаються у вигляді записів на відповідних електронних рахунках у депозитарії НБУ та дилерів, які є зберігачами й клієнтами цього депозитарію. Кожен випуск електронних облігацій оформлюється глобальним сертифікатом, що зберігається у депозитарії НБУ, а самі облігації розміщуються фізичним та юридичним особам на добровільних засадах за ціною, нижчою за їх номінальну вартість. Дохід власників цих облігацій становить різниця між номінальною вартістю, що відшкодовується власникові під час погашення облігації та її ціною придбання. Аналогічні умови і порядок розміщення середньострокових державних облігацій. Водночас вони мають купони, а купонний період встановлено розміром у три місяці. Розмір купонного платежу за однією середньостроковою державною облігацією обчислюється за формулою: СД = (Ном×Пр/100)/4, де СД - розмір купонного платежу на одну середньострокову державну облігацію; Ном - номінальна вартість однієї середньострокової державної облігації; Пр - річна процентна ставка доходу за середньостроковими державними облігаціями, яка визначається як середньозважена дохідність за конкурентними заявками, що надійшли на аукціон з первинного розміщення цих облігацій та підлягають задоволенню за рішенням Мінфіну. Отримані від реалізації державних облігацій кошти спрямовуються на цілі, що визначені умовами їх випуску. Водночас вони є цінними паперами особливого типу. Відсотки за ними держава сплачує з державного бюджету. Це здатне формувати фінансові піраміди і створювати загрози для стабільності державних фінансів. Але загальна вигода державних облігацій для держави набагато перевищує можливі затрати на саму реалізацію позик. Адже акумульовані облігаційними позиками кошти юридичних і фізичних осіб суттєво полегшують і0прискорюють0вирцшення багатьох проблем структурної перебудови економіки держави, розвитку регіонів, освоєння нових родоРищ природних ресурсів, на які в державному бюджеті не було коштів. Тому доцільність і кЮрисність випуску облігацій для оформленЭя державного крѵдиту не повинна ставитися під сумнів. Приміром,0у США дѵржавні Яапери, вирішуючи багато бюджетних проблем, ёкладають знвчну часрину федерального боргу. При цьому вони вільно пђодаються і Ъупуўться за досить стабільними цінами, їх власниками стають резиденти й іноземні інвестори. Стабільність їх курсу, надійність, що гарантована авторитетом держави, та великі за обсягами випуски слугують добрим орієнтиром обґрунтування бази ціноутворення на інші види боргових зобов'язань, що, загалом, формує стабільний ринок цінних паперів. Емітентами облігаційних позик в Україні можуть ставати підприємства усіх форм власності, будь-які господарські товариства, держава в особі центральних і місцевих органів влади. В обігу можуть перебувати іменні та пред'явницькі облігації, процентні та безпроцентні (пільгові), облігації з вільним обертанням і обмеженим колом обігу. Студентам важливо з'ясувати специфіку обертання облігацій: а) із змінюваним терміном заборгованості: скорочуваного терміну обігу, відкличні облігації та облігації із збільшенням терміну погашення. Узагальнено ці облігації називають розширюваними і звужуваними. Привабливість облігацій зі скорочуваним терміном для емітента полягає в полегшенні первинного розміщення облігаційної позики або за сприятливих умов застосування принципу «поновлення фінансування». Як правило, відклик облігацій здійснюється за вищою курсовою надбавкою на користь їх власників. У міжнародній практиці можливість відклику для довгострокових позик передбачається не раніше як через 5-10 років. Облігації із збільшуваним терміном обертання передбачають їх заміну на нові із збільшуваними процентними платежами інвесторам; б) перевагами конвертовуваних і прибуткових облігацій є їх здатність приносити дещо вищий дохід. Зокрема, випуск конвертованих облігацій надає право їх власникам у визначений момент обміняти їх на вказані види цінних паперів цього ж емітента на основі так званого конверсійного коефіцієнту. Приміром, він показує скільки акцій можна отримати за одну конвертовувану облігацію; в) емітент в свою чергу випуском конвертовуваних облігації стимулює їх розміщення і водночас послаблює вірогідність розмивання свого пакету акцій та замінює термінову позику на безтермінові акції. Інвестор при цьому отримує можливість після конвертації продати свої акції на ринку за вищими ринковими цінами й отримати додатковий дохід, вищий за середньоринковий. Протилежними цьому виду є неконвертовувані облігації. Прибуткові облігації містять зобов'язання емітента сплачувати відсотки тільки за наявності прибутку. Такі виплати можуть носити кумулятивний характер, тобто невиплачені відсотки нагромаджуються і підлягають сплаті у наступні роки. Проте законодавством України емісія прибуткових облігацій ще не передбачена; г) облігації, що передбачають участь емітента у прибутках, облігації з нульовим купоном (зеро-купон). Володіння такими облігаціями дозволяє приймати участь у прибутках емітента. Тобто вони надають право не тільки на фіксований відсоток, але й на визначену умовами емісії участь у прибутках емітента. Правових перешкод для емісії подібним облігаціям в Україні немає, але на заваді постає низька рентабельність підприємств. Облігації з нульовим купоном (зеро-купоном) можуть ефективно котируватися на вторинному ринку. З наближенням терміну погашення цих облігацій величина дисконту зменшується, а їх курсова вартість зростає. Фактична виплата відсотка інвесторові за цими акціями виконується шляхом погашення облігацій на вторинному ринку за вищою викупною ціною. Ось чому прибутковість цих облігацій вища за доходи від облігацій з купонними платежами, але й ризики вищі. Важливо оволодіти механізмом емісії та обертання на ринку цінних паперів державних облігацій та казначейських векселів, особливостями купівлі й продажу урядових облігацій (ЄЄ і НН). Значні можливості в Україні для реалізації інвестиційних проектів у регіонах втрачаються в наслідок відсутності муніципальних облігаційних позик. Водночас місцеві позики скорочують відплив з регіонів коштів і стимулюють розвиток інфраструктури фондового ринку, в т.ч. й відпрацювання депозитних, біржових, розрахункових і клірингових технологій.

Муніципальні позики Органи місцевої влади, згідно з положеннями Закону України «Про цінні папери та фондову біржу» мають право випускати облігації на пред'явника у паперовій формі. Але недосконала податкова система, що обкладає доходи фізичних осіб – власників муніципальних облігацій податковою ставкою 20%, недовіра до твердості зобов'язань місцевих органів, недосконала реклама, а інколи відсутність будь-якої інформації про випуск муніципальних облігаційних позик робили їх маловартісними, випадковими і ризиковими для вкладання коштів. Водночас визначені принципи і параметри емісії муніципальних облігацій теоретично гарантують до 90% об'єктивних підстав їх успіху. Провідними з них є: по-перше, розмір муніципальних запозичень безризикового випуску облігацій сягає максимально до однієї третини дохідної частини муніципального бюджету. Дана сума піддається успішній реалізації навіть непідготовленим і малодосвідченим емітентам; по-друге, коло потенційних покупців місцевих облігаційних позик може бути стабільним в процесі достовірних маркетингових досліджень та створення умов достатньо високої ліквідності облігацій місцевих позик; по-третє, емітенту муніципальної позики слід об'єктивно оцінити свої можливості виконання бюджету, обсяги фінансування планових програм і проектів, ефективного використання коштів позики та надання гарантій її повернення і виплати процентів; по-четверте, визначитися з рівнем рентабельності капіталовкладень, періодом обертання запозичених коштів та величиною запланованого доходу. Класично визнаною є вища дохідність облігацій місцевих позик, ніж державних цінних паперів і депозитних вкладень та дещо нижча від дохідності корпоративних цінних паперів. Термін обігу облігацій місцевих позик диктується терміном запозичення грошових коштів інвесторами і не перевищує 12-18 місяців. На триваліші строки інвестори реагують стриманіше, а на менші - вимагають прискорення обороту запозичених коштів, що робить проблематичнішим їх своєчасне повернення. Проведені дослідження ринку муніципальних позик в Україні свідчать, що вони допомагають створювати в регіонах достатньо конкурентні умови залучення коштів, стимулюють формування макроекономічної фінансової стабілізації, пожвавлюють економічну кон'юнктуру й інвестиції. Мобілізовані муніципальними позиками кошти здатні забезпечувати інвестиційну підтримку вітчизняного товаровиробника і вкладень у нерухомість, привертають увагу закордонних інвестиційних банків до українських регіонів, допомагають прискорити становлення інфраструктури фондового ринку та піднести його роль у стимулюванні економічного зростання.

Загальна схема облігаційної позики муніципалітету охоплює такі елементи:

В ринковій економіці практикуються шість видів муніципальних облігацій. По-перше, облігації з повним зобов'язанням. Виплата основної суми боргу і процентів за ними гарантується правом муніципалітетів використовувати в погашення своїх зобов'язань доходи від оподаткування. Їхня здатність приносити вищий дохід зробила облігації з повним зобов'язанням найпоширенішим видом муніципальних позик. По-друге, облігації, що забезпечені доходом від певного об'єкту. Їх випускають в обіг для залучення коштів з метою фінансування конкретних проектів: платних доріг, мостів, лікарень тощо. Основна сума заборгованості і проценти за нею сплачуються з доходів, які приносить експлуатація кредитованих об'єктів. По-третє, облігації, забезпечені спеціальним податком. Вони обслуговуються і погашаються коштом особливого виду податку, проте повною довірою кредиторів не користуються. По-четверте, облігації державних органів для фінансування житлового будівництва, тому мають високий рейтинг. По-п'яте, промислові облігації. Забезпечені доходом від певного об'єкту, вони є засобом розвитку промисловості в даному регіоні. Промислові облігації погашаються коштом від орендної плати, що стягується місцевими органами. По-шосте, доларові облігації. Котирування цих облігацій здійснюється в доларових показниках, а не в процентах до номіналу. Строки погашення в них не вказані, а реалізуються лише протягом певного періоду. Досить поширеним різновидом муніципальних облігацій стали цільові облігації. Їхнім обов'язковим реквізитом є зазначення товару (послуги), під які вони випускаються. Спроби здійснити емісію і розміщення муніципальних облігацій в Дніпропетровську, Києві, Донецьку, Харкові й інших містах України з метою будівництва та утримання об'єктів міської інфраструктури дозволили накопичити необхідний досвід і ширше залучати на муніципальні потреби кошти юридичних і фізичних осіб. В повному значенні це стане можливим в нових умовах формування місцевих бюджетів на принципах самоуправління і закріплення джерел дохідної частини місцевих бюджетів.

Поиск по сайту: |