|

|

|

Архитектура Астрономия Аудит Биология Ботаника Бухгалтерский учёт Войное дело Генетика География Геология Дизайн Искусство История Кино Кулинария Культура Литература Математика Медицина Металлургия Мифология Музыка Психология Религия Спорт Строительство Техника Транспорт Туризм Усадьба Физика Фотография Химия Экология Электричество Электроника Энергетика |

Схема обігу переказного векселя

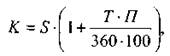

Кредитна схема використання переказного векселя передбачає, що, отримуючи партію товару, векселедавець у попередніх операціях має свого боржника, тому свій платіж переказує йому переказним векселем, який вручає ремітентові (1) і повідомляє платника про необхідність виконати платіж пред'явникові векселя. Перший векселетримач, зі свого боку, пред'являє вексель (презентує) для нанесення згоди виконати платіж (акцептування) платникові (2). Платникові однаково, кому платити, тому він приймає переказний вексель, наносить акцепт на ньому та повертає ремітентові (3). Після збігу вказаного у тексті строку векселетримач пред'являє акцептований вексель платникові (4). Платник сплачує вексельну суму (5). Отримавши вексельну суму, векселетримач наносить на переказний вексель розписку і вручає погашений вексель платникові (6). В сучасних умовах вексель придатний для здійснення багатьох операцій, пов'язаних з оплатою товарів і послуг, наданням короткострокових позичок, поверненням раніше отриманих позичок, оформленням боргових відносин між банками тощо. В своєму кругообороті векселі виконують три найважливіші функції: оформлення короткострокового кредиту, платіжно-облікову функцію, функцію контролю за станом господарсько-збутової діяльності учасників господарського життя. Законом України «Про обіг векселів в Україні» визначено, що векселі складаються і видаються за реально поставлені товари, виконані роботи і надані послуги. За цих умов оформлення боргових відносин короткострокового кредиту векселем правомірно можна назвати також забезпечувальною функцією, яка модифікує загальновизнану формулу Т – Г – Т на дві взаємопов'язані дії: T<->W, а через обумовлений термін W<->Г. При цьому розрив між часом видачі векселя і його грошовим погашенням узгоджується боржником із кредитором, а його об'єктивну основу складає період кругообороту оборотного капіталу боржника та час нагромадження й переказування вексельної суми кредиторові. Важливим компонентом складання тексту векселя є розрахунок вексельної суми. Її розмір визначається трьома параметрами вексельної угоди: розміром поставленої у кредит партії товару, величиною облікової ставки відсотка комерційного банку і терміном користування кредитом. Дані фактори взаємодіють на основі формули:

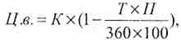

де К - номінал векселя, тобто грошовий вираз оформленої векселем кредитної угоди; S - грошовий вираз реально поставленої під вексель продукції, виконаних робіт чи наданих послуг; Т - час у днях, на який виписано вексель, тобто відстрочено грошовий розрахунок за поставлену у кредит партію товару; П - величина облікової річної ставки банківського відсотка, на яку погодився кредитор; 360 - число господарських днів у році; 100 - процентне число. Розрахунок векселем за певну кредитну угоду робить однаково вигідну взаємодію і кредитора, що поставив товар і отримав у розрахунок високоліквідний та надійно гарантований фінансовий документ, і боржник, який отримав у кредит реальні матеріальні цінності, продуктивно-прибутково їх використовує, а після завершення кругообороту проводить розрахунок нагромадженої грошової виручки. При цьому кредиторові однаково: чи він негайно отримає вартість поставленої партії товару, покладе її у комерційний банк, і після збігу терміну погашення векселя матиме таку ж суму грошей як і за вексель, чи він отримає від боржника вексельне зобов'язання, що враховує аналогічну суму з поправкою на ступінь ризику. Водночас вексельний розрахунок дозволяє кредиторові вільно і необмежено та найдоцільніше використати цей вексель у будь-яких платіжно-розрахункових операціях вже зі своїми кредиторами. Функція оформлення короткострокового кредиту векселями виникає тоді, коли постачальник зацікавлений у реалізації своєї продукції, вона становить його тимчасово вільні матеріальні цінності, які векселем перетворюються у кредитні ресурси. А боржник тимчасово потребує додаткових оборотних засобів, але на час отримання поставки та укладання угоди як покупець не володіє належною сумою коштів. На цій підставі в рахунок свого майбутнього платежу він виписує вексель, у тексті якого узгоджена вексельна сума включає вартість товарної поставки і розмір плати за кредит з урахуванням строку платежу і розміру відсотків облікової ставки комерційного банку. Таким чином, у вексельному зобов'язанні органічно поєднуються закономірності відтворення та кредитування, внаслідок чого суттєво прискорюється кругооборот індивідуальних капіталів учасників підприємницької діяльності й задовольняються споживацькі потреби фізичних осіб. А головне, векселем знімаються перешкоди на шляху нормального безперервного виробничо-збутового процесу та успішно долаються недоліки й обмеженість товарного кредиту. Широке використання вексельного кредиту суттєво зменшує потреби у грошовому капіталі учасників господарського життя внаслідок використання функції векселя як засобу платежу. В економічній літературі її ще називають платіжно-обліковою функцією. Виконуючи її, вексель стає універсальним високоліквідним розрахунковим засобом, суттєво зменшує затрати часу на здійснення угод і водночас надійно гарантує отримання кредитованих сум. На основі платіжно-облікової функції векселів реалізуються клірингові взаєморозрахунки, відбувається списання взаємних боргів, досягається оперативне зменшення дебіторської заборгованості і затоварювання та стимулюється зростання збуту певних видів продукції. Реалізуючи платіжно-облікову функцію, вексель стає об'єктом врахування (дисконту) у банках. Купуючи вексельне зобов'язання, банк достроково сплачує дисконтовану вексельну суму векселетримачеві, яка однаково вигідна і банкові і власникові векселя. Банк, сплативши поточну ціну векселя зі знижкою, витримує його до дня погашення і отримує від платника повну вексельну суму, що і покриває його затрати та формує прибутковість дисконтних операцій. А векселетримач, отримавши зменшені на величину облікової ставки банку грошові кошти, прибутково їх використовує, отримуючи як мінімум середній підприємницький прибуток, що значно більше, ніж розмір облікової ставки. Ось чому утримання векселя одним векселетримачем до дня погашення для нього є малоефективною операцією. Тобто вексельна форма кредиту стимулює усіх учасників вексельного обігу широко використовувати платіжно-розрахункову функцію векселя. Загалом, це збільшує ліквідність векселів та їхній вплив на стан платежів і стимулює зменшення розмірів грошових розрахунків. Використання векселя у функції засобу платежу здійснюється на основі його поточної ціни, розмір якої визначається величиною облікової відсоткової ставки банку та строку, що залишився до дня погашення за допомогою такої формули:

де Ц.в. - поточна ціна векселя, що враховується як плата за поставлений у кредит товар або ж грошовий вираз дисконтованого у банку векселя; Т - число днів, що залишилися до погашення. Сума дисконту (знижки) для комерційного банку стає виразом рівня дохідності дисконтних операцій. Привласнювана ним сума розраховується так:

де С - сума дисконту, що привласнюється банком внаслідок зберігання векселя до дня погашення. Інші символи виражають зміст вказаних вище категорій. Використавши платіжно-розрахункову функцію, векселетримач за потреби може у будь-який час отримати грошові кошти, не чекаючи настання терміну платежу, вільно продати вексель на ринку цінних паперів, закласти у заставу для отримання заставного кредиту, використати вексель як платіжно-розрахунковий фінансовий документ у будь-яких комерційних угодах. Перевагами цих розрахунків стають прискорення обороту капіталу і усунення грошових платежів. При цьому у вексельних операціях потрібна лише домовленість самих учасників угод, а вартість кінцевих розрахунків є найнижчою з усіх інших способів платежів. Загалом, властивості векселя такі, що дозволяють через продаж боргових зобов'язань збиткових підприємств прискорити санацію неефективних виробництв, максимально прискорити перехід прав власності на матеріальні цінності й засобів виробництва до ефективних власників, прискорити входження економіки у світову систему господарства та ефективно використати переваги міжнародного поділу праці. Функція контролю за кредитоспроможністю учасників вексельного кредиту дозволяє боржникові контролювати споживну вартість отриманих під вексель товарів, виконаних робіт та наданих послуг, а кредиторові здійснювати належний контроль за станом господарсько-збутової діяльності боржника. При цьому в оборот вексель вступає як свідчення руху реального капіталу, тому вексельні розрахунки ефективно взаємодіють із системою інших антиінфляційних заходів. Замінюючи готівкові кошти в обігові товарів і кругообороті суспільного капіталу, векселі скорочують грошову і кредитну масу в обігу та мають інші переваги. Зокрема, будучи формою і певним сурогатом готівкової оплати кредитного контракту, вексель одночасно володіє купівельною здатністю грошей, вартістю товару і отримує свою визначену курсом вартість у вигляді поточної курсової ціни. Якщо для будь-якого учасника господарського життя мобілізація грошових коштів завжди стає трудомістким процесом, що потребує певного періоду часу, то текст векселя складається у будь-який час і є виразом добровільної угоди лише учасників вексельного кредиту. Отже, своїми функціями вексель не лише розкриває свою суть як офіційного письмово оформленого боргового зобов'язання, а й підносить ефективність національної економіки, допомагає долати платіжну кризу, дисциплінує і впорядковує взаєморозрахунки учасників господарського життя. Без широкомасштабного впровадження вексельного обігу не можна забезпечити участь України у міжнародному поділі праці, тому що із трьох форм міжнародних розрахунків (платіж готівкою, авансовий платіж і платіж у кредит) найпривабливішою формою є вексельний розрахунок. Завдяки йому не потрібне переказування за межі країни платежів готівкою, прискорюються і спрощуються експортно-імпортні операції, які виводяться з-під надмірного диктату банків.

Поиск по сайту: |