|

|

|

Архитектура Астрономия Аудит Биология Ботаника Бухгалтерский учёт Войное дело Генетика География Геология Дизайн Искусство История Кино Кулинария Культура Литература Математика Медицина Металлургия Мифология Музыка Психология Религия Спорт Строительство Техника Транспорт Туризм Усадьба Физика Фотография Химия Экология Электричество Электроника Энергетика |

Управление привлечением капитала

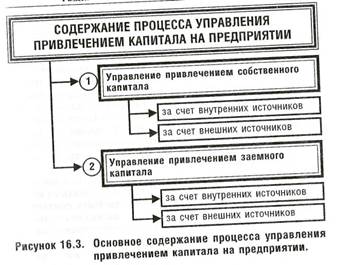

Процесс управления привлечением капитала основывается на ранее определенной потребности в нем в плановом периоде, расчете необходимого его прироста и сформированного показателя целевой структуры капитала. В связи со спецификой источников формирования финансовых средств, управление привлечением капитала на предприятие осуществляется в разрезе двух направлений: 1) управление привлечением собственного капитала; 2) управление привлечением заемного капитала (рисунок 16.3).

1. Управление привлечением собственного капитала за счет внутренних источников осуществляется в процессе распределения прибыли путем установления уровня ее капитализации (принципы распределения прибыли рассматриваются в следующем разделе). Амортизационные отчисления, которые являются одним из важных внутренних источников формирования финансовых ресурсов, сумму собственного капитала предприятия не увеличивают. Они представляют собой высвободившуюся часть стоимости внеоборотных операционных активов в процессе их кругооборота, т.е. не являются источником прироста собственного капитала (не считая индексации активов, когда увеличивается номинальная, а не реальная стоимость собственного капитала). 2. Управление привлечением собственного капитала за счет внешних источников осуществляется путем разработки эмиссионной политики или эмиссионного плана (плана привлечения дополнительного паевого капитала). Разработка политики эмиссии акций охватывает следующие основные этапы: а) Исследование возможностей эффективного размещения предполагаемой эмиссии акций. Решение о предполагаемой первичной (при преобразовании предприятия в акционерное общество) или дополнительной (если предприятие уже создано в форме акционерного общества и нуждается в дополнительном притоке собственного капитала) эмиссии акций можно принять лишь на основе всестороннего предварительного анализа конъюнктуры фондового рынка и оценки инвестиционной привлекательности своих акций. Анализ конъюнктуры фондового рынка (биржевого и внебиржевого) включает характеристику состояния спроса и предложения акций, динамику уровня цен их котировки, объемов продаж акций новых эмиссий и ряда других показателей. Результатом проведения такого ана-

Оценка инвестиционной привлекательности своих акций проводится с позиций учета перспективности раз-вития отрасли (в сравнении с другими отраслями), конкурентоспособности производимой продукции, а также уровня своего финансового состояния (в сравнении со среднеотраслевыми показателями). В процессе оценки определяется возможная степень инвестиционной предпочтительности акций своей компании в сравнении с обращающимися акциями других компаний. б) Определение целей эмиссии. В связи с высокой стоимостью привлечения собственного капитала из внешних источников, цели эмиссии должны быть достаточно весомыми с позиций стратегического развития предприятия и возможностей существенного повышения его рыночной стоимости в предстоящем периоде. Основными из таких целей, которыми предприятие руководствуется, прибегая к этому источнику формирования собственного капитала, являются: — реальное инвестирование, связанное с отраслевой (подотраслевой) и региональной диверсификацией производственной деятельности (создание сети новых филиалов, дочерних фирм, новых производств с большим объемом выпуска продукции и т.п.); — необходимость существенного улучшения структуры используемого капитала (повышение доли собственного капитала с целью роста уровня финансовой устойчивости; обеспечение более высокого уровня собственной кредитоспособности и снижение за счет этого стоимости ' привлечения заемного капитала; повышение эффекта финансового левериджа и т.п.). — намечаемое поглощение других предприятий с целью получения эффекта синергизма (участие в приватизации сторонних государственных предприятий также может рассматриваться как вариант их поглощения, если при этом обеспечивается приобретение контрольного пакета акций или преимущественная доля в уставном фонде); — иные цели, требующие быстрой аккумуляции значительного объема собственного капитала. в) Определение объема эмиссии. При определении объема эмиссии необходимо исходить из ранее рассчитанной потребности в привлечении собственного капитала >,а счет внешних источников. г) Определение номинала, видов и количества эмитируемых акций. Номинал акций определяется с учетом основных категорий предстоящих покупателей (наибольшие номиналы акций ориентированы на их приобретение институциональными инвесторами, а наименьшие — на приобретение населением). В процессе определения видов акций (простых и привилегированных) устанавливается целесообразность выпуска привилегированных акций; если такой выпуск признан целесообразным, то устанавливается соотношение простых и привилегированных акций (при этом следует иметь в виду, что в соответствии с действующим законодательством доля привилегированных акций не может превышать 10% общего объема эмиссии). Количество эмитируемых акций определяется исходя из объема эмиссии и номинала одной акции (в процессе одной эмиссии может быть установлен лишь один вариант номинала акций). д) Оценка стоимости привлекаемого капитала. В соответствии с принципами такой оценки она осуществляется по двум параметрам: а) предполагаемому уровню дивидендов (он определяется исходя из избранного типа дивидендной политики); б) затрат по выпуску акций и размещению эмиссии (приведенных к среднегодовому размеру). Расчетная стоимость привлекаемого капитала сопоставляется с фактической средневзвешенной стоимостью капитала и средним уровнем ставки процента на рынке капитала. Лишь после этого принимается окончательное решение об осуществлении эмиссии акций. е) Определение эффективных форм андеррайтинга. Для того, чтобы быстро и эффективно провести открытое размещение эмитируемого объема акций, необходимо определить состав андеррайтеров, согласовать с ними цены начальной котировки акций и размер комиссионного вознаграждения, обеспечить регулирование объемов продажи акций в соответствии с потребностями в потоке поступления финансовых средств, обеспечить поддержание ликвидности первой части (первого транша) размещенных акций на начальном этапе их обращения. Управление привлечением заемного капитала за счет внутренних источников сводится в основном к прогнозированию прироста суммы внутренней кредиторской задолженности нетоварного характера. Такой прогноз необходим для уточнения потребности в заемном капитале, привлекаемом из внешних источников. Прогноз прироста внутренней кредиторской задолженности основывается на планируемом приросте объема производства и реализации продукции. 3. Управление привлечением заемного капитала за счет внешних источников осуществляется в разрезе отдельных видов этих источников. К числу основных видов этих источников относятся: банковский кредит; товарный ' (коммерческий) кредит; эмиссия облигаций. Разработка политики привлечения банковского кредита предусматривает: а) Определение целей использования привлекаемого банковского кредита. Так как различные формы банковского кредита в полной мере могут удовлетворить весь спектр потребностей предприятия в заемных средствах (в этом проявляется универсальность банковского кредита), цели его использования вытекают из общих целей привлечения заемного капитала. б) Определение соотношения различных видов банковского кредита, привлекаемого на кратно- и долгосрочной основе. Базу определения такого соотношения составляет общая потребность предприятия в кратко- и долгосрочном заемном капитале. На первом этапе расчетов определяется какой объем потребности предприятия в краткосрочном заемном капитале может быть удовлетворена за счет альтернативных источников (товарного кредита, прироста внутренней кредиторской задолженности, эмиссии облигаций, краткосрочных внебанковских финансовых кредитов и т.п.). и соответственно выявляется потребность в краткосрочном банковском кредите. На втором этапе расчетов аналогичные вычисления проводятся с целью выявления потребности в долгосрочном банковском кредите (альтернативными источниками в этом случае могут служить долгосрочные небанковские ссуды, эмиссия облигаций и т.п.). На третьем этапе в рамках потребности в кратко- и долгосрочном банковском кредите определяются конкретные виды привлекаемого банковского кредита и их соотношение. в) Изучение и оценка коммерческих банков — потенциальных кредиторов предприятия. В процессе такого изучения исходя из видов кредитов формируется перечень банков, которые могут предоставлять предприятию кредиты намечаемых видов. В разрезе этого перечня осуществляется оценка банков (такая оценка проводится лишь по привлекательности кредитной политики банка — рейтинг банка, рассчитанный по другим показателям его деятельности, в данном случае не является определяющим и может служить лишь вспомогательным ориентиром при его оценке). г) Сопоставление условий возможного привлечения отдельных видов кредитов у разных банков. Основу такого сопоставления составляет расчет показателя "грант-злемент" и ранжирование банков по этому показателю (по сопоставимым видам банковского кредита). д) Обеспечение условий эффективного использования банковского кредита. Так как банковский кредит представляет собой один из наиболее дорогих видов привлекаемого заемного капитала, обеспечению условий эффективного его использования должно уделяться первостепенное внимание. Уровень рентабельности хозяйственных операций, для осуществления которых привлекается банковский кредит, должен превышать уровень кредитной ставки. е) Обеспечение контроля за текущим обслуживанием банковского кредита. Текущее обслуживание банковского кредита заключается в своевременной уплате процентов по нему в соответствии с условиями заключенных кредитных договоров. Эти платежи включаются в платежный календарь и контролируются в процессе мониторинга текущей финансовой деятельности предприятия. ж) Обеспечение своевременного и полного возврата основной суммы долга по банковским кредитам. Разработанная предприятием политика привлечения банковского кредита должна корреспондировать по основным своим параметрам с соответствующими параметрами кредитной политики банков в условиях сложившейся конъюнктуры финансового рынка. Разработка политики привлечения товарного (коммерческого) кредита предусматривает: а) формирование принципов привлечения товарного (коммерческого) кредита и определение основных его видов. Этот кредит носит строго целевой характер, поэтому потребность в нем определяется с учетом планируемого объема активов в форме запасов товарно-материальных ценностей. Принципы и формы привлечения товарного (коммерческого) кредита определяются с учетом сложившейся хозяйственной практики; структуры и периодичности закупок сырья, материалов и товаров; длительности хозяйственных связей с партнерами и ряда других условий. б) Определение среднего периода использования товарного (коммерческого) кредита. Для прогнозирования этого показателя рассчитывается средний период задолженности по коммерческому кредиту за ряд прошедших периодов. При его расчете используется следующая формула:

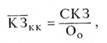

где КЗКК—средний период задолженности по товарному (коммерческому) кредиту, в днях; СКЗ —-средняя сумма остатка задолженности по товарному (коммерческому) кредиту в рассматриваемом периоде; 00 —однодневный объем реализации продукции по себестоимости. Динамика этого показателя за ряд предшествующих периодов и его корректировка с учетом разработанных принципов привлечения товарного (коммерческого) кредита позволяют определить средний период использования этого кредита в планируемом периоде. в) Оптимизация условий привлечения товарного (коммерческого) кредита. Процесс такой оптимизации предусматривает разработку соответствующих мероприятий по расширению сферы кредитных отношений с постоянными хозяйственными партнерами по товарным операциям; по привлечению новых партнеров с возможностями широкого использования коммерческого кредита; по обеспечению увеличения среднего периода использования коммерческого кредита; по совершенствованию форм кредита в разрезе отдельных хозяйственных партнеров и других. г) Минимизацию стоимости привлечения товарного (коммерческого) кредита. Задачей менеджеров является минимизация стоимости привлечения каждого коммерческого кредита. Ни по одному коммерческому кредиту 1-тоимость привлечения не должна превышать уровень ставки процента за краткосрочный банковский кредит с аналогичным периодом (иначе более выгодным окажется привлечение банковского кредита для расчета с поставщиком). д) Обеспечение эффективного использования товарного (коммерческого) кредита. Критерием такой эффективности выступает разница между средним периодом использования коммерческого кредита и средним периодом обращения запасов товарно-материальных ценностей, которые он обслуживает. Чем выше положительное значение этой разницы, тем эффективней использование предприятием коммерческого кредита. Регулятором уровня эффективности в этом случае выступают увеличение среднего периода использования коммерческого кредита или уменьшение среднего периода обращения сформированных за его счет запасов товарно-материальных ценностей. е) Обеспечение своевременных расчетов по товарному (коммерческому) кредиту. При превышении среднего периода использования коммерческого кредита над средним периодом обращения запасов товарно-материальных ценностей финансовые проблемы обеспечения таких расчетов обычно не возникают. В противном случае для расчетов должны быть привлечены дополнительные источники денежных активов (по крупным кредитам в этом случае формируется специальный резервный денежный фонд). Расчеты по коммерческому кредиту включаются в планируемый график потока платежей и контролируются в процессе текущего мониторинга финансовой деятельности. В процессе привлечения коммерческого кредита должны быть исключены внефинансовые формы воздействия со стороны кредиторов (навязывание ненужного ассортимента товаров, продукции низкого качества, требования прекращения хозяйственных отношений с конкурентами продавца и т.п.). Облигации могут выпускаться предприятиями, созданными в форме акционерных или других видов хозяйственных обществ. Акционерные предприятия могут выпускать облигации на сумму не более 25% от размера их уставного фонда и только после того, как полностью оплачены все выпущенные акции. Решение о выпуске облигаций предприятие принимает самостоятельно. Средства от размещения облигаций направляются предприятием, как правило, на цели финансирования своего стратегического развития. Привлечение заемных финансовых ресурсов путем ] выпуска облигаций имеет следующие основные преимущества: а) эмиссия облигаций не ведет к утрате контроля над управлением предприятием (как, например, в случае выпуска акций); б) облигации могут быть выпущены при относительно невысоких финансовых обязательствах по процентам (в сравнении со ставками процента за банковский кредит или дивидендами по акциям), так как они обеспечиваются имуществом предприятия и имеют приоритет в удовлетворении претензий по ним в случае банкротства предприятия; в) облигации имеет большую возможность распространения, чем акции предприятия, в силу меньшего уровня их риска для инвесторов. Вместе с тем, этот источник привлечения заемных финансовых средств имеет и ряд недостатков: а) облигации не могут быть выпущены для формирования уставного фонда и покрытия убытков (в то время как банковский или коммерческий кредит могут быть использованы для преодоления негативных последствий финансовой деятельности предприятия); б) эмиссия облигаций связана с существенными затратами финансовых средств и требует продолжительного времени (предприятие должно подготовить специальный документ, называемый индентурой, в котором излагаются права и привилегии владельцев облигации; отпечатать бланки с достаточно высокой степенью их защиты; зарегистрировать их выпуск; решить вопросы андеррайтинга и. т.п.). В связи с высоким уровнем расходов по выпуску и размещению облигаций, их эмиссия оправдана лишь на большую сумму, что могут себе позволить только крупные предприятия; в) уровень финансовой ответственности предприятия за своевременную выплату процентов и суммы основного долга (при погашении облигации) очень высок, так как взыскание этих сумм при существенной просрочке платежей реализуется через механизм банкротства; г) после выпуска облигаций вследствие изменения конъюнктуры финансового рынка средняя ставка ссудного процента может стать значительно ниже, чем установленный процент выплат по облигации; в этом случае дополнительный доход получит не предприятие, а инвесторы. Предприятие же в этом случае будет нести повышенные (в сравнении со среднерыночными) расходы по обслуживанию своего долга. При выпуске облигаций одной из задач является определение размера постоянных отчислений, которые предприятие должно осуществлять для формирования выкупного фонда к моменту их погашения. В этом случае используется формула расчета платежей в виде аннуитета, т.к. такие отчисления осуществляются в фиксированной сумме через равные промежутки времени в течение срока действия облигации. Формула аннуитетных платежей может быть использована и при обслуживании долга по облигации (с периодической выплатой суммы процента). Объем привлеченных собственных и заемных средств должен соответствовать требованиям формирования целевой структуры капитала.

Тема 6. Планирование доходов и прибыли предприятия. 1. Этапы планирования операционных доходов предприятия. 2. Планирование формирования операционной прибыли 3. Методы планирования формирования операционной прибыли 1. Этапы планирования доходов предприятия. В системе управления операционными доходами предприятия их планированию принадлежит центральное место. Оно подчинено главной цели политики управления прибылью предприятия и обеспечивается комплексом мероприятий по проведению расчетов отдельных видов операционных доходов на предстоящий период. Основными исходными предпосылками планирования операционных доходов предприятия являются: разработанная производственная программа, определяющая объемы и состав производимой продукции на предстоящий период; целевая сумма операционной прибыли, обеспечивающая условия эффективного развития предприятия в плановом периоде; разработанная ценовая политика предприятия. Процесс планирования операционных доходов предприятия осуществляется по следующим четырем этапам (рисунок 4.3): 1. Анализ операционного дохода предприятия в предплановом периоде. Задачи такого анализа и его глубина должны быть направлены на изыскание возможностей увеличения общей суммы валового и чистого операционного дохода, обеспечение плановых их расчетов необходимыми информативными показателями. В процессе осуществления такого анализа изучаются: а) динамика общей суммы валового операционного дохода предприятия в предплановом периоде. При анализе динамики операционного дохода должна быть обеспечена сопоставимость цен на реализуемую продукцию. В этих целях на предприятии рассчитывается средний индекс цен по отдельным этапам отчетного периода. Показатели общей суммы валового и чистого операционного дохода предприятия приводятся в сопоставляющий вид по следующей формуле:

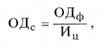

где ОДс —сумма валового (чистого) операционного дохода предприятия в сопоставимых ценах; ОДф —сумма валового (чистого) операционного дохода предприятия в фактических ценах; Иц— средневзвешенный индекс цен на реализованную продукцию по отношению к первому анализируемому периоду. После ценового сопоставления анализируемых показателей определяются темпы изменения общей суммы валового операционного дохода предприятия по отдельным этапам отчетного периода. Расчеты осуществляются по формуле средней геометрической:

где Твод—средний темп изменения (роста или снижения) общей суммы валового операционного дохода в рассматриваемом отрезке времени (год или квартал), в %; ВОД,, —общая сумма валового операционного дохода в сопоставимых ценах в последнем периоде рассматриваемого отрезка времени (квартала или месяца); ВОД —общая сумма валового операционного дохода в первом периоде рассматриваемого отрезка времени (в первом квартале или месяце); «—количество периодов в рассматриваемом отрезке времени; б) равномерность формирования валового операционного дохода предприятия. Для характеристики этой равномерности используются обычно показатели среднеквадратического отклонения этих доходов и коэффициента их вариации (алгоритмы расчета этих показателей рассмотрены ранее); в) соотношение чистого и валового операционного дохода предприятия в анализируемом периоде. В этих целях рассчитывается и анализируется в динамике коэффициент чистого операционного дохода; г) основные факторы, повлиявшие на изменение суммы валового и чистого операционного дохода предприятия в плановом периоде. В составе эти факторов основное внимание в процессе анализа должно быть уделено: изменению объема производства продукции; изменению состава производимой продукции; изменению уровня цен на отдельные виды продукции; изменению видов и ставок налоговых платежей, входящих в цену продукции (уплачиваемых за счет валового операционного дохода). Результаты анализа позволяют выявить основные тенденции в развитии валового и чистого операционного дохода предприятия и учесть их в процессе осуществления плановых расчетов. 2. Оценка и прогнозирование конъюнктуры товарного рынка.Состояние товарного рынка, на различных сегментах которого предприятие формирует свой валовой операционный доход путем реализации отдельных видов продукции, характеризуют такие его элементы, как спрос, предложение, цена и конкуренция. Соотношение указанных элементов товарного рынка постоянно изменяется. Это общее состояние динамики, изменчивости товарного рынка представляет собой чрезвычайно сложное экономическое явление, поскольку оно формируется под влиянием множества разнородных и разнонаправленных внутрирыночных и общеэкономических факторов. В то же время, каждому предприятию важно знать, па какую степень активности товарного рынка, его видов и сегментов ему следует ориентироваться при планировании своего валового операционного дохода в процессе реализации производимой продукции.

Степень активности товарного рынка определяется путем изучения рыночной конъюнктуры. Рыночная конъюнктура представляет собой форму проявления на товарном рынке (отдельных его видах и сегментах) системы факторов (условий), определяющих соотношение объемов спроса и предложения, уровней цен и конкуренции. Конъюнктура товарного рынка характеризуется определенными конъюнктурными циклами, в рамках каждого из которых выделяют следующие четыре стадии: 1) подъем конъюнктуры; 2) конъюнктурный бум; 3) ослабление конъюнктуры; 4) конъюнктурный спад (рисунок 4.4.). Смена всех стадий конъюнктуры рынка определенного вида продукции происходит в среднем за 1-2 года. При этом стадии конъюнктуры товарного рынка могут совпадать, а могут и не совпадать с фазами общеэкономического развития страны. Практика показывает, что конъюнктурный бум на рынке отдельных видов продукции может происходить даже в период общеэкономической депрессии, в то время как конъюнктурный спад в конкретном сегменте рынка может иметь место и в период подъема экономики. В связи с циклическим развитием и постоянной изменчивостью товарного рынка необходимо систематически изучать его конъюнктуру в разрезе отдельных видов и сегментов с тем, чтобы формировать эффективную политику операционной деятельности предприятия и определять потенциал развития его операционных доходов. Изучение конъюнктуры товарного рынка в процессе управления операционными доходами предприятия охватывает следующие этапы: а) текущее наблюдение за рыночной активностью. Оно осуществляется в тех сегментах товарного рынка, в которых предприятие осуществляет (или намечает осуществлять в ближайшее время) свою коммерческую деятельность, связанную с формированием операционных доходов. Текущее наблюдение за состоянием товарного рынка требует формирования целенаправленной системы показателей, характеризующих отдельные его сегменты. Среди этих показателей особое внимание должно быть уделено динамике объема спроса в регионе на различные виды продукции, изменению среднего уровня цен и размера ценового диапазона в отдельных сегментах рынка, изменению числа конкурентов и степени их воздействия на рыночные процессы и некоторым другим. Результаты текущего наблюдения за конъюнктурой товарного рынка фиксируются в табличной или графической форме; б) оценка текущей конъюнктуры товарного рынка. Она осуществляется в процессе анализа, основная цель которого состоит в выявлении особенностей конкретных сегментов товарного рынка и тех изменений, которые происходят на них в момент наблюдения по сравнению с предшествующим периодом. Анализ конъюнктуры рынка в разрезе отдельных его сегментов производится в два этапа. На первом этапе анализа производится расчет системы аналитических показателей, характеризующих состав рыночную конъюнктуру (на основе наблюдаемых информативных показателей). К таким показателям относятся: общий объем продажи данного вида продукции на рассматриваемом региональном рынке; уровень удовлетворения спроса покупателей на продукцию; темпы роста (снижения) среднего уровня цен на продукцию. На втором этапе анализа выявляются предпосылки к изменению текущей конъюнктурной стадии данного сегмента товарного рынка. Эти изменения по многим видам продукции связаны с сезонностью их производства или потребления. В процессе оценки текущей конъюнктуры рынка должны быть выявлены и исключены из анализа ее тенденций отдельные краткосрочные колебания, вызванные действием случайных факторов. К таким факторам относятся: резкие изменения погодных условий; нарушения ритмичности работы железнодорожного транспорта; стихийные бедствия; период праздников; паническая реакция покупателей или продавцов на ожидаемые изменения экономической политики государства и т.п. в) прогнозирование конъюнктуры товарного рынка. В условиях нестабильности экономического развития страны, отсутствия достоверной информации и по ряду других причин прогнозирование рыночной конъюнктуры ограничивается в настоящее время краткосрочным и среднесрочным периодом, что вполне достаточно для целей планирования операционных доходов. Это прогнозирование осуществляется обычно двумя основными методами: факторным и трендовым. Факторный метод прогнозирования рыночной конъюнктуры основан на изучении отдельных факторов, влияющих на спрос, предложение, цены и конкуренцию на рынке конкретного вида продукции, и определении возможного изменения этих факторов в предстоящем периоде. Эти факторы подразделяются на экономические, демографические, социально-политические и другие. При использовании факторного метода прогнозирования конъюнктуры рынка вначале изучается влияние различных факторов на отдельные его элементы, затем отбираются наиболее значимые из них (оказывающие наибольшее влияние) и строится многофакторная модель регрессии. Ряд крупных предприятии, специализирующихся на производстве и реализации относительно небольшой номенклатуры продукции, могут самостоятельно разрабатывать многофакторные конъюнктурные прогнозы (вводя всвой штат маркетологов—специалистов по изучению и прогнозированию рынка). Другие предприятия могут приобретать эту информацию у маркетинговых фирм, специализирующихся на прогнозировании конъюнктуры рынков отдельных видов продукции. Факторный метод используется при среднесрочном прогнозировании рыночной конъюнктуры. Трендовый метод прогнозирования конъюнктуры основан на распространении выявленной в процессе ранее проведенной оценки конъюнктурной тенденции на предстоящий период. При этом пренебрегают случайными факторами воздействия на эту тенденцию. Вместе с тем, следует учесть предстоящие уже известные изменения факторов внутрирыночных (например, сокращение поступления конкретных видов сырьевых ресурсов) или общеэкономических (например, изменение системы налогообложения производства и реализации отдельных видов продукции; изменение порядка лицензирования и квотирования продукции при осуществлении внешнеэкономических операций и т.п.). Этот метод доступен менеджерам любого предприятия, так как базируется на результатах текущего наблюдения и оценки конъюнктуры отдельных сегментов товарного рынка. Трендовый метод используется обычно для краткосрочного прогнозирования конъюнктуры товарного рынка. С учетом результатов прогнозирования рыночной конъюнктуры осуществляются плановые расчеты суммы валового и чистого операционного дохода предприятия на предстоящий период. 3. Расчет плановой суммы различных видов операционных доходов.Этот расчет основывается на использовании ряда методов, основными из которых являются: а) планирование валового операционного дохода на основе разработанной производственной программы (плана производства продукции). Этот метод расчета позволяет увязать планирование валового операционного дохода с ресурсным потенциалом предприятия и уровнем его использования. Базовым показателем расчета плановой суммы валового операционного дохода выступает в этом случае планируемый объем производства товарной продукции. Модель расчета плановой суммы валового операционного дохода предприятия при использовании этого метода имеет следующий вид:

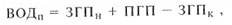

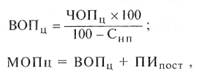

где ВОДп — плановая сумма валового операционного дохода предприятия, рассчитанная на основе производственной программы; ЗГПН — сумма запасов готовой продукции на начало планируемого периода; ЗГПК —сумма запасов готовой продукции на конец планируемого периода; ПГП — суммарный объем производства готовой товарной продукции в плановом периоде, б) Планирование чистого операционного дохода на основе разработанной производственной программы. Базовым показателем при этом выступает плановая сумма-валового операционного дохода, рассчитанная на основе производственной программы предприятия. Модель расчета этого показателя имеет следующий вид:

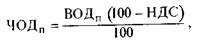

гдеЧОДп—плановая сумма чистого операционного дохода, рассчитанная на основе производственной программы; ВОДп —плановая сумма валового операционного дохода, рассчитанная на основе производственной программы; НДС —ставка налога на добавленную стоимость (и других налогов, уплачиваемых за счет валового операционного дохода), в %. в) планирование чистого операционного дохода на основе целевой суммы прибыли. Этот метод является наиболее прогрессивным, так как позволяет наиболее полно увязать планируемую сумму операционного дохода с задачами развития предприятия в предстоящем периоде, обеспечивая необходимый уровень самофинансирования развития операционной деятельности. Базовым показателем расчета плановой суммы чистого операционного дохода предприятия в этом случае выступает целевая сумма чистой операционной прибыли (порядок ее формирования рассматривается в соответствующем разделе). Модель расчета плановой суммы чистого операционного дохода при использовании этого метода имеет следующий вид:

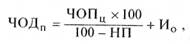

где ЧОДп— плановая сумма чистого операционного дохода предприятия, рассчитанная на основе целевой суммы прибыли; ЧОПц —целевая сумма чистой операционной прибыли, определенная на плановый период; И0 —планируемая сумма операционных издержек; НП—ставка налога на прибыль (и других обязательных платежей за счет прибыли), в %. г) планирование валового операционного дохода на основе целевой суммы прибыли. Базовым показателем при этом выступает плановая сумма чистого операционного дохода, рассчитанного на основе целевой суммы прибыли. Модель расчета этого показателя имеет следующий вид:

где ВОДц —плановая сумма валового операционного дохода предприятия, рассчитанная на основе целевой суммы прибыли; ЧОДц — плановая сумма чистого операционного дохода, рассчитанная на основе целевой суммы прибыли; НДС —ставка налога на добавленную стоимость (и других налоговых платежей, уплачиваемых за счет валового операционного дохода), %. 4. Разработка системы мероприятий по обеспечению выполнения плана операционных доходов.Система этих мероприятий разрабатывается в разрезе следующих основных направлений: а) эффективное осуществление разработанной ценовой политики; б)использование благоприятной конъюнктуры рынка в отдельных его сегментах; в) повышение уровня сервисного обслуживания покупателей продукции; г)предоставление товарного кредита покупателям с целью стимулирования реализации продукции; д)интенсификация рекламной и информационной деятельности; е)развитие сети фирменных сбытовых филиалов по реализации продукции; ж)доведение разработанных планов до центров дохода и прибыли.

Планирование формирования операционной прибыли Планирование формирования операционной прибыли представляет наиболее ответственный этап в общей системе управления ею предприятия. Это определяется тем, что плановая сумма операционной прибыли является основным целевым ориентиром всей операционной деятельности и мерой ее эффективности; она составляет основу формирования совокупной прибыли предприятия, являясь базой обеспечения его предстоящего производственного развития и удовлетворения материальных интересов собственников и персонала. Уровень обоснованности разрабатываемых планов формирования операционной прибыли в значительной мере определяется качеством и широтой исходной базы планирования. Чем шире исходные предпосылки планирования, чем более качественную информацию они содержат, тем шире возможный диапазон используемых методов плановых расчетов, тем более надежными являются результаты планирования операционной прибыли на предприятии. Основными исходными предпосылками планирования формирования операционной прибыли предприятия являются (рисунок 10.1.): 1. Анализ формирования операционной прибыли в предплановом периоде. Главной целью анализа является выявление основных тенденций формирования операционной прибыли предприятия в предплановом периоде, оценка достигнутого ее уровня, а также выявление степени влияния основных факторов на процесс ее формирования на предприятии. На первой стадии анализа рассматривается динамика суммы маржинальной, валовой и чистой операционной прибыли предприятия, определяются отклонения фактически достигнутых в отчетном периоде размеров этих показателей от их значений, предусмотренных планом. В процессе осуществления этого анализа основное внимание должно быть уделено выявлению тенденций (тренда) изменения рассматриваемых показателей по отдельным этапам отчетного периода (кварталам, месяцам) и оценке уровня вариабельности показателя чистой операционной прибыли. Выявление тенденций изменения суммы маржинальной, валовой и чистой операционной прибыли осуществляется на основе сопоставления темпов динамики этих показателей (прироста или снижения) по отношению к базисному периоду с использованием формулы средней геометрической и графических методов анализа (построения "линии тренда"). Результаты такого анализа могут быть использованы в процессе планирования операционной прибыли для экстраполяции отдельных ее значений. Оценка уровня вариабельности показателя чистой операционной прибыли (основного показателя, характеризующего результативность процесса формирования операционной прибыли предприятия) осуществляется путем расчета показателей дисперсии, среднеквадратического отклонения ("стандартного отклонения") и коэффициента вариации. Анализ размера отклонений отдельных значений этого показателя от среднего в отчетном периоде позволяет выявить совокупный уровень операционного риска, связанного с формированием операционной прибыли. На второй стадии анализа оценивается достигнутый уровень формирования маржинальной, валовой и чистой операционной прибыли на предприятии. Методическим аппаратом такой оценки является анализ коэффициентов ("R-анализ"). В процессе оценки достигнутого уровня формирования операционной прибыли на предприятии основное внимание должно быть уделено расчету и анализу следующих показателей: — коэффициенту рентабельности операционных активов (коэффициенту экономической рентабельности); — коэффициентам маржинальной, валовой и чистой рентабельности реализации продукции; — коэффициентам валовой и чистой рентабельности операционных затрат. Результаты этого этапа анализа служат одним из отправных пунктов использования нормативного метода плановых расчетов и базой оценки эффективности разработанного плана формирования операционной прибыли предприятия. На третьей стадии анализа рассматриваются показатели формирования операционной прибыли в разрезе центров ответственности предприятия (по каждому центру прибыли). В процессе этой стадии анализа выявляется уровень выполнения отдельными центрами прибыли доведенных им плановых заданий (с учетом корректировки этих плановых заданий на изменение объемных показателей их деятельности в отчетном периоде); определяется удельный вес отдельных центров ответственности в совокупной сумме операционной прибыли предприятия; сравниваются коэффициенты рентабельности по отдельным центрам прибыли. Результаты этого этапа анализа используются в процессе планирования формирования операционной прибыли в разрезе отдельных центров ответственности. На четвертой стадии анализа рассматриваются показатели маржинальной и валовой прибыли в разрезе отдельных видов выпускаемой продукции. Методической основой осуществления такого анализа является сопоставление среднего уровня цен и отчетной удельной себестоимости в разрезе конкретных видов продукции. На этом этапе анализа основное внимание должно быть уделено рассмотрению показателей удельного веса прибыли от реализации отдельных видов продукции в общей сумме формируемой операционной прибыли, а также сравнению уровней коэффициентов маржинальной и валовой рентабельности отдельных видов продукции. Результаты этого анализа используются в процессе факторного метода планирования формирования операционной прибыли для отражения структурных изменений в реализации продукции. На пятой стадии анализа изучаются основные факторы, обусловившие изменения суммы маржинальной, валовой и чистой операционной прибыли в отчетном периоде. Предметом такого анализа являются прежде всего факторы ранее рассмотренной системы "взаимосвязь издержек, объема реализации и прибыли". Вместе с тем, ряд этих факторов в процессе анализа требует более глубокого разложения. На этом этапе анализа основное внимание уделяется изучению влияния на операционную прибыль следующих основных факторов: — изменению объема реализации продукции в натуральном выражении (если предприятие выпускает однородную продукцию, оцениваемую единым условным натуральным показателем); — изменению структуры реализации продукции в разрезе основных ее видов; — изменению среднего уровня цен на реализуемую продукцию; — изменению среднего уровня операционных затрат на единицу реализуемой продукции; — изменению коэффициента операционного левериджа; — изменению коэффициента рентабельности операционных активов; — изменению коэффициента налогоемкости реализации продукции. Результаты этого анализа используются в процессе построения факторной модели планирования операционной прибыли предприятия. 2. Разработанная общая политика управления прибылью предприятия. В процессе планирования формирования операционной прибыли должны быть в первую очередь учтены: система стратегических целей формирования прибыли предприятия, а также система разработанных отдельных целевых показателей (среднегодовой темп роста прибыли, коэффициенты рентабельности и т.п.), конкретизированных по периодам их реализации (при необходимости в систему этих целевых показателей на предстоящий год вносятся коррективы по результатам проведенного анализа). Общая политика управления прибылью предприятия устанавливает как цели, так и важнейшие результативные показатели планов формирования операционной прибыли на предстоящий год, позволяет увязать эти показатели с общей системой планов формирования и использования прибыли предприятия. 3. Разработанные частные политики, связанные с формированием прибыли предприятия. В процессе планирования формирования операционной прибыли предприятия должны быть учтены: — ценовая политика; — амортизационная политика; — налоговая политика. Каждая из этих политик прямо или опосредствованно влияет на размер маржинальной, валовой и чистой прибыли предприятия, а следовательно должна учитываться в процессе планирования формирования операционной прибыли. 4. Разработанные планы операционной деятельности предприятия. Исходными предпосылками планирования формирования прибыли предприятия являются следующие основные виды планов операционной деятельности на предстоящий период: — производственная программа предприятия; — план операционных доходов предприятия; — план операционных затрат предприятия; — план налоговых платежей предприятия. Система этих планов позволяет использовать различные методы планового формирования операционной прибыли и обеспечить взаимосвязь всех основных показателей развития операционной деятельности предприятия в предстоящем периоде. 5.Показатели средней нормы прибыли на начало планового периода. Ориентируясь на внутренние возможности формирования операционной прибыли, следует учитывать также средние ее показатели, достигнутые в данной отрасли и сформировавшиеся на финансовом рынке. В качестве среднеотраслевой нормы прибыли используются обычно коэффициент валовой или чистой рентабельности реализации продукции и коэффициент рентабельности операционных активов. В качестве средней нормы прибыли на финансовом рынке используется обычно средняя ставка депозитного процента на денежном рынке. Указанные показатели выступают минимальными критериями уровня формируемой прибыли в процессе операционной деятельности предприятия на предстоящий плановый период.

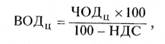

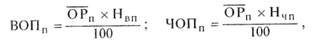

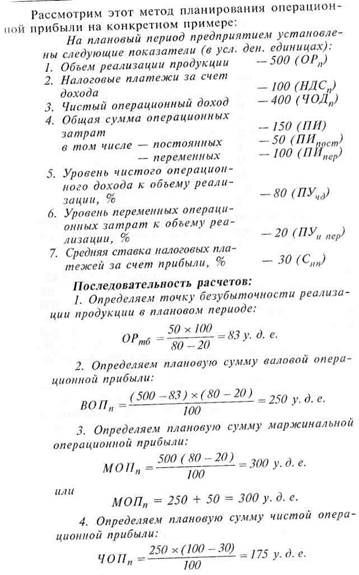

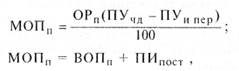

3. Методы планирования формирования операционной прибыли В процессе планирования формирования маржинальной, валовой и чистой прибыли предприятия используются различные методы. Система основных из этих методов приведена на рисунке 10.2. Рассмотрим содержание каждого из этих методов и порядке возрастания их сложности. I. Метод экстраполяции является наиболее простым методом планирования формирования операционной прибыли предприятия. Он основан на результатах горизонтального (трендового) анализа динамики маржинальной, валовой и чистой операционной прибыли за ряд предшествующих периодов и выявлении "линии тренда", которая распространяется (пролонгируется) и на плановый период. Вместе с тем, этот метод планирования операционной прибыли является наименее точным, так как он не учитывает изменение влияющих на нее не только факторов внешней среды, но и факторов внутреннего развития предприятия в предстоящем периоде. Учитывая наибольшую погрешность результатов использования этого метода при плановых расчетах размера операционной прибыли, он может быть использован лишь на предварительной стадии планирования (когда планы операционной деятельности предприятия еще не сформированы) и только на относительно короткий прогнозный период (месяц, квартал). 2. Метод прямого счета является относительно простым и достаточно надежным методом планирования формирования операционной прибыли, но может быть использован только в том случае, если на предварительной стадии уже сформированы планы операционного дохода, операционных затрат и налоговых платежей. При использовании этого метода расчеты плановой суммы операционной прибыли осуществляются по следующим формулам:

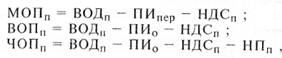

Где МОПп —плановая сумма маржинальной операционной прибыли; ВОПп —плановая сумма валовой операционной прибыли; ЧОПп —плановая сумма чистой операционной прибыли; ВОДп —плановая сумма валового операционного дохода; ПИ0 —плановая сумма совокупных операционных затрат (издержек); ПИпер —плановая сумма переменных операционных затрат (издержек); НДСП —плановая сумма налоговых платежей, уплачиваемых за счет дохода (входящих в цену продукции); НП —плановая сумма налоговых платежей, уплачиваемых за счет прибыли (налог на прибыль и другие обязательные платежи). Позволяя получить достаточно точные результаты плановой суммы операционной прибыли, метод прямого ее счета имеет однако отдельные недостатки. Прежде всего, он недостаточно ориентирован на достижение целевых (нормативных) показателей уровня операционной прибыли. Кроме того, этот метод позволяет осуществлять только одновариантный расчет планируемых показателей. 3. Нормативный метод также относится к числу относительно простых методов планирования формирования операционной прибыли, но условием его применения является наличие на предприятии соответствующей нормативной базы. В качестве таких нормативов обычно используются: а) норма прибыли на собственный капитал (если такой норматив на предприятии не разработан, его минимальным аналогом может выступать средняя норма депозитного процента на денежном рынке). Расчет валовой операционной прибыли в этом случае может быть осуществлен по следующей формуле:

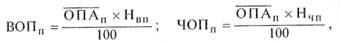

где ВОПп —плановая сумма валовой операционной прибыли; СК0 —средняя сумма собственного капитала предприятия, задействованная в его операционной деятельности в плановом периоде; Нвп — норма валовой прибыли на собственный капитал, в %. Скорректированная на размер суммы налогов, уплачиваемых за счет прибыли, полученная величина будет характеризовать плановую сумму чистой операционной прибыли; б) норма прибыли на операционные активы. Эта норма может быть выражена как валовой, так и чистой операционной прибылью. Расчет плановой операционной прибыли осуществляется в этом случае по следующим формулам:

где ВОПп -плановая сумма валовой операционной прибыли; ЧОПп —плановая сумма чистой операционной прибыли; Нвп —норма валовой прибыли на единицу операционных активов, в %; Нчп—норма чистой прибыли на единицу операционных активов, в %; ОПАп — средняя стоимость операционных активов предприятия в плановом периоде; в) норма прибыли на единицу реализуемой продукции (если такой норматив на предприятии не разработан, его аналогом может выступать среднеотраслевая норма прибыли на единицу реализуемой продукции в последнем предплановом периоде). Эта норма также может быть выражена как валовой, так и чистой прибылью. Расчет плановой суммы операционной прибыли в этом случае осуществляется по следующей формуле:

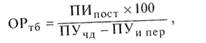

гдеВОПп —плановая сумма валовой операционной прибыли; ЧОПп —плановая сумма чистой операционной прибыли; Нвп — норма валовой прибыли на единицу реализуемой продукции, в %; Нчп —норма чистой прибыли на единицу реализуемой продукции, в %; ОРп —планируемых объем реализации продукции. Нормативный метод планового расчета суммы операционной прибыли получил определенное распространение в процессе ее определения для вновь созданных предприятий (центров прибыли). Его недостатком является то, что он не увязан с другими показателями операционной деятельности (производственной программой, операционными затратами, налоговыми платежами), вследствие чего также не может быть использован в многовариантных расчетах суммы прибыли. 4. Метод "CVP" или метод планирования операционной прибыли с использованием системы "взаимосвязь издержек, объема реализации и прибыли" позволяет определять все виды этой прибыли при наличии той же информации, которая используется при применении "метода прямого счета". Плановые расчеты ведутся в такой последовательности: На первом этапе определяется точка безубыточности реализации продукции в плановом периоде. В этих целях используется формула:

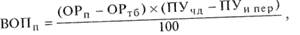

где OPTg—объем реализации продукции, обеспечивающий достижение точки безубыточности в плановом периоде; ПИП0СТ— планируемая сумма постоянных операционных затрат (издержек); ПУЧД— планируемый уровень чистого операционного дохода к объему реализации продукции, %; ПУИ пер ~ планируемый уровень переменных операционных затрат (издержек) к объему реализации продукции, %; На втором этапе определяется плановая сумма валовой операционной прибыли. Ее расчет ведется по следующей формуле:

где ВОПп — плановая сумма валовой операционной прибыли; ОРп — плановый объем реализации продукции;

OPT6 — объем реализации продукции, обеспечивающий достижение точки безубыточности в плановом периоде; ПУЧД —планируемый уровень чистого операционного дохода к объему реализации продукции, %\ ПУИ пер —планируемый уровень переменных операционных затрат (издержек) к объему реализации продукции, %; На третьем этапе определяется плановая сумма маржинальной операционной прибыли. Для ее расчета используются следующие формулы:

гдеМОПп —плановая сумма маржинальной операционной прибыли; ОРп— плановый объем реализации продукции; ПУЧД — планируемый уровень чистого операционного дохода к объему реализации продукции, %; ПУИ пер —планируемый уровень переменных операционных затрат (издержек) к объему реализации продукции, %; ВОПп —плановая сумма валовой операционной прибыли; ПИПост ~ планируемая сумма постоянных операционных затрат (издержек). На четвертом этапе определяется плановая сумма чистой операционной прибыли. Ее расчет производится по следующей формуле:

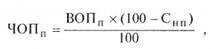

где ЧОПп —плановая сумма чистой операционной прибыли; ВОПп —плановая сумма валовой операционной прибыли; Снп —средняя ставка налоговых платежей за счет прибыли, %. Построенный на основе плановых значений график "CVP" позволяет использовать этот метод в качестве имитационной модели многовариантных расчетов с разложением и варьированием отдельных показателей (объема реализации продукции в натуральном выражении, планируемого среднего уровня цен и т.п.)- Система этого разложения была рассмотрена ранее. В процессе имитационного моделирования операционной прибыли могут быть рассмотрены все прогнозные варианты операционной деятельности предприятия — от крайне пессимистического до крайне оптимистического. Кроме того, такая модель может использоваться для оперативной корректировки плановых показателей операционной прибыли при изменении отдельных текущих показателей операционной деятельности. 5. Метод целевого формирования прибыли позволяет обеспечить наибольшую увязку плановых ее показателей со стратегическими целями управления прибыли в предстоящем периоде. Основой этого метода расчета является предварительное определение потребности в собственных финансовых ресурсах, формируемых за счет чистой операционной прибыли предприятия. Расчет ведется по каждому элементу этой потребности и охватывает как капитализируемую, так и потребляемую их части. Суммарная потребность в средствах, формируемых за счет чистой операционной прибыли, представляет собой целевую ее сумму (методические подходы к расчету этого показателя будут рассмотрены далее). На основе целевой суммы чистой операционной прибыли определяются целевые суммы соответственно валовой и маржинальной операционной прибыли. Их расчет ведется по следующим формулам:

где ВОПц— целевая сумма валовой операционной прибыли в предстоящем периоде; МОПц — целевая сумма маржинальной операционной прибыли в предстоящем периоде; ЧОПц —целевая сумма чистой операционной прибыли в предстоящем периоде; ПИПОст — планируемая сумма постоянных операционных затрат (издержек); Снп — средняя ставка налоговых платежей за счет прибыли, в процентах. Особая роль этого метода расчета заключается в том, что полученные на его основе показатели операционной прибыли рассматриваются как важнейшие целевые ориентиры развития всей операционной деятельности предприятия и служат базовыми элементами планирования других важнейших экономических показателей этой деятельности — суммы чистого операционного дохода, объема реализации продукции и других. Иными словами, задачи планирования стратегического развития операционной деятельности предприятия в предстоящем периоде через целевую сумму чистой операционной прибыли получают свое отражение во всей системе основных плановых показателей. 6. Метод прогнозирования денежного потока является относительно новым для нашей практики, хотя широко используется на предприятиях стран с развитой рыночной экономикой. Его основу составляет разработанный на предприятии текущий план поступления и расходования денежных средств по операционной деятельности предприятия, содержание которого подробно рассмотрено ранее. Принципиальная модель расчета чистой операционной прибыли предприятия на предстоящий период при использовании этого метода имеет следующий вид:

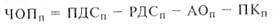

где ЧОПп —плановая сумма чистой операционной прибыли; ПДСП—плановая сумма поступления денежных средств по операционной деятельности предприятия; РДСП—плановая сумма расходования денежных средств по операционной деятельности предприятия; АОп —плановая сумма амортизационных отчислений; ПКП —плановая сумма уплаты процентов за крс дит (она отражается в денежном потоке ПО финансовой деятельности, но входит в учет ную номенклатуру статей операционных за трат). На основе рассчитанной плановой суммы чистой операционной прибыли по ранее рассмотренным моделям определяются плановые значения соответственно валовой и маржинальной операционной прибыли. Использование этого метода позволяет тесно увязать планируемую операционную прибыль с чистым денежным потоком по операционной деятельности, а также конкретизировать ее формирование по отдельным периодам (текущий план поступления и расходования денежных средств составляется обычно в помесячной разбивке). 7. Метод факторного моделирования прибыли является наиболее сложным, так как требует осуществления обширных аналитических и прогнозных расчетов. На первом этапе использования этого метода определяется система основных факторов, имеющих прямую логическую взаимосвязь с формированием показателя чистой операционной прибыли предприятия. Обычно в составе этих факторов рассматриваются: объем реализации продукции в условных натуральных показателях; структура реализации продукции по отдельным ее видам; средний уровень цен на реализуемую продукцию; средний уровень операционных затрат в процентах к объему реализуемой продукции; коэффициент операционного левериджа; коэффициент рентабельности операционных активов; коэффициент налогоемкости реализации продукции (в разрезе трех основных групп налогов по источникам их уплаты) и другие. На втором этапе анализируется степень влияния отдельных факторов на формирование чистой операционной прибыли данного предприятия и производится их ранжирование по этому показателю. На третьем этапе отбираются факторы, оказывающие наибольшее влияние на сумму формируемой чистой операционной прибыли, и с учетом степени их влияния строится многофакторная модель регрессии (включающая обычно 3-4 наиболее весомых факторов). На четвертом этапе прогнозируется изменение факторов, включенных в модель регрессии, в предстоящем периоде. Прогнозируемое изменение каждого фактора отражается соответствующими количественными показателями. На пятом этапе путем подстановки прогнозируемых значений факторов в модель регрессии получают прогнозируемый (планируемый) показатель чистой операционной прибыли. На шестом этапе на основе рассчитанной чистой операционной прибыль по ранее рассмотренным моделям определяются плановые значения соответственно валовой и маржинальной операционной прибыли. Использование этого метода позволяет осуществлять многовариантные плановые расчеты суммы операционной прибыли путем последовательного изменения заданных значений отдельных факторов. Таким образом, в зависимости от избранного метода расчетов, планирование формирование операционной прибыли может рассматриваться как завершающий или как начальный этап планирования всей операционной деятельности предприятия.

Поиск по сайту: |

л и за является определение уровня чувствительности реагирования фондового рынка на появление новой эмиссии и оценка его потенциала поглощения эмитируемых объемов акций.

л и за является определение уровня чувствительности реагирования фондового рынка на появление новой эмиссии и оценка его потенциала поглощения эмитируемых объемов акций.