|

|

|

Архитектура Астрономия Аудит Биология Ботаника Бухгалтерский учёт Войное дело Генетика География Геология Дизайн Искусство История Кино Кулинария Культура Литература Математика Медицина Металлургия Мифология Музыка Психология Религия Спорт Строительство Техника Транспорт Туризм Усадьба Физика Фотография Химия Экология Электричество Электроника Энергетика |

Пример построения эконометрической модели в EXCEL

По десяти кредитным учреждениям получены данные, характеризующие зависимость объема прибыли (Y, млн.руб.) от величины доходов по кредитам (X1, млн.руб.), доходов по депозитам (X2, млн.руб.) и размера внутрибанковских расходов (X3, млн.руб.).

Требуется: 1. Осуществить выбор факторных признаков для построения многофакторной регрессионной модели. 2. Рассчитать параметры регрессионной модели. Оценить ее качество. 3. Для характеристики модели определить: 4. средние коэффициенты эластичности; 5. бета-коэффициенты, 6. дельта-коэффициенты. 7. Оценить с помощью t-критерия Стьюдента статистическую значимость коэффициентов уравнения множественной регрессии. 8. Построить регрессионную модель со статистически значимыми факторами. Оценить ее качество. 9. Определить точечный и интервальный прогноз результативного показателя. Решение I. Выбор факторных признаков для построения модели осуществляется с помощью матрицы коэффициентов парной корреляции. Для её построения необходимо: выбрать Сервис->Анализ данных->Корреляция заполнить необходимые поля диалогового меню (рисунок 1)

Рис.1. Ввод параметров инструмента «Корреляция»

Результаты представлены на рисунке 2.

Рис.2. Таблица коэффициентов парных корреляций

Для выявления явления мультиколлинеарности необходимо проанализировать коэффициенты парной корреляции между факторными признаками. Если имеют место коэффициенты, значение которых по модулю больше 0,8, то, следовательно, мультиколлинеарность присутствует, и это явление необходимо устранять. Если же значения коэффициентов парной корреляции между факторными признаками, взятые по модулю, меньше величины 0,8, то явление мультиколлинеарности отсутствует, и, следовательно, все факторные признаки можно включать в модель множественной регрессии. Так как

Следовательно, фактор X3 оказывает большее влияние на результативный признак (Y) и этот фактор рекомендуется в модели оставить. Фактор X1 оказывает меньшее влияние на результативный признак (Y) и этот фактор рекомендуется из модели исключить. Таким образом, для построения модели множественной регрессии выбираются два факторных признака - Х2 (величина доходов по депозитам) и Х3 (величина внутрибанковских расходов). II. Расчет параметров регрессионной модели можно осуществить с помощью инструмента анализа данных Регрессия, отличие заключается в том, что в качестве диапазона значений фактора X необходимо указать диапазон значений факторов X2 и X3 (рисунок 3).

Рис.3. Ввод параметров регрессии Результаты построение множественной регрессии представлены на рисунке 4.

Рис.4. Вывод итогов регрессии На основании полученных данных можно записать уравнение множественной регрессии Y=-16,2872 + 0,197247*X2 + 0,592429*X3 Оценим качество построенной модели множественной регрессии по следующим направлениям: Коэффициент детерминации Критерий Фишера F = 13,50486 > Fтабл = 4,74 , следовательно, уравнение регрессии признается статистически значимым и может быть использовано для анализа и прогнозирования экономических процессов. Для вычисления Fтабл необходимо определить: - степень свободы числителя m=2 (число факторных признаков); - степень свободы знаменателя n-m-1=10-2-1=7; - уровень значимости

III. Оценим качество построенной модели множественной регрессии с помощью коэффициентов эластичности, b - и D - коэффициентов. Коэффициент эластичности определяется:

где

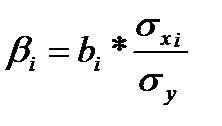

bi – коэффициенты регрессии соответствующих факторных признаков. ß-коэффициент определяется по следующей формуле:

где

∆-коэффициент определяется по следующей формуле:

где

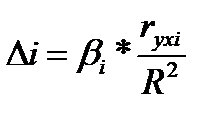

На рисунке 5 представлены формулы расчетов описанных выше коэффициентов

Рис.5. Формулы расчетов коэффициентов Результаты вычислений представлены в таблице 2. Таблица 2 Результаты расчета бета-, дельта- и коэффициентов эластичности

Выводы: Частный коэффициент эластичности показывает, на сколько процентов изменится среднее значение результативного признака, если среднее значение конкретного факторного признака изменится на 1 %, т.е., при увеличении на 1% величины доходов по депозитным операциям (Х2) прибыль банка увеличится на 0,245 % (Э2 = 0,245), при увеличении на 1% размера внутрибанковских расходов (X3) объём прибыли увеличится на 0,88% (Э3 =0,881). β-коэффициент показывает, на какую величину изменится СКО результативного признака, если СКО конкретного факторного признака изменится на 1 единицу, т.е. при увеличении на 1 единицу СКО доходов по депозитам (X2), СКО объёма прибыли увеличится на 0,14 ( ∆-коэффициент показывает удельный вес влияния конкретного факторного признака в совместном влиянии всех факторных признаков на результативный показатель, т.е. удельный вес влияния внутрибанковских расходов (X3) на объём прибыли (результативный признак) составляет 89,4% (∆3 = 0,8944), а удельное влияние доходов по депозитам (Х2) на прибыль составляет 10,5 % ( ∆2 = 0,1055). IV. Для оценки статистической значимости факторных признаков модели множественной регрессии используется t-критерий Стьюдента. С помощью функции СТЬЮДРАСПОБР(0,05;7) определим табличное значение t табл = 2,364624. Сравним расчетные значения t-статистики, взятые по модулю, с табличным значением этого критерия (расчетные значения берутся из столбца t-статистика таблицы 3 регрессионного анализа). Таблица 3 Результаты регрессионного анализа

t х2 = 0,668573 < tтаб=2,364624, следовательно, фактор Х2 признается статистически не значимым. Такой фактор из модели рекомендуется исключить. t х3 = 3,844787 > tтаб=2,364624, следовательно, фактор Х3 признается статистически значимым и информативным. Такой фактор рекомендуется в модели регрессии оставить. Построим регрессионную модель со статистически значимыми факторами. Для конкретного примера статистически значимым фактором является только фактор Х3 (величина внутрибанковских расходов). Подробное построение регрессионных моделей рассмотрено ранее. Осуществим следующие установки в окне Регрессия (рисунок 6).

Рис.6. Диалоговое окно Регрессия

Получим следующие результаты (рисунок 7)

Рис.7. Вывод итогов регрессии

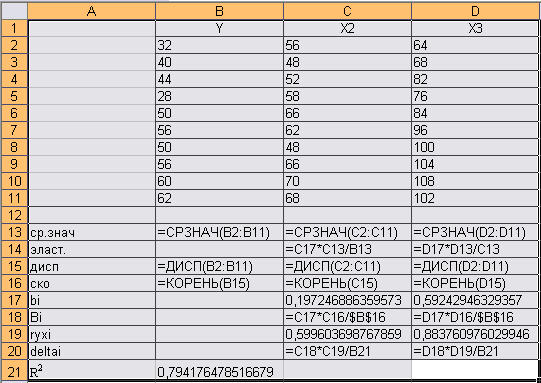

Запишем уравнение зависимости прибыли организации от величины внутрибанковских расходов (Х3): Y = 0,651363*Х3 – 9,78049 Качество этой модели может быть оценено по коэффициенту детерминации При сравнении качества регрессии y = f (X3) с качеством регрессии Значение F-критерия Фишера составляет 28,53 > Fтабл (1,8)=5,32 , следовательно, построенное уравнение регрессии признается статистически значимым и может быть использовано для анализа и прогнозирования процессов. Построение точечного прогноза прибыли кредитного учреждения (результативного показателя) может быть осуществлено по уравнению множественной регрессии, построенной в пункте 4 задачи, или по уравнению регрессии, содержащего только статистически значимые факторы (пункт 5 задачи). Воспользуемся уравнением множественной регрессии, так как качество этой модели признано лучшим: Y=0,197247*X2+0,592429*X3-16,2872 Для построения точечного прогноза результативного признака необходимо рассчитать точечные прогнозы факторных признаков (величины доходов организации по депозитам и величины внутрибанковских расходов). Для этого построим графики X2(t), X3(t) и тренд по каждому из факторов (рисунок 8, 9).

Рис. 8. Выбор типа диаграммы

Рис.9. Выбор источника данных

На полученной диаграмме необходимо добавить линию тренда: Диаграмма->Добавить линию тренда. В настройках тренда в закладке Параметры указать (рисунок 10):

Рис.10. Параметры линии тренда

Результат построения представлен на рисунке 11.

Рис.11. Построение прогноза величины доходов по депозитам (X2)

В полученное уравнение тренда Х2 = 1,8061*х + 49,467 , в котором в качестве факторного признака выступает «время», необходимо подставить следующий момент времени. Так как временной ряд факторного признака Х2 представлен 10 наблюдениями, то следующий момент времени будет представлен числом 11. Получим: X2Прогн.=1,8061*11+49,467 = 69,3341 (млн.руб.) Осуществляя аналогичные установки для фактора Х3, построим прогноз по величине внутрибанковских расходов (рисунок 12) .

Рис.12. Построение прогноза величины внутрибанковских расходов (X3)

Определим прогнозное значение внутрибанковских расходов из построенного уравнения тренда: X3Прогн.=4,9455 *11+61,2=115,6005 (млн.руб.) Рассчитанные значения прогнозов по факторам Х2 и Х3 подставим в уравнение множественной регрессии: Y=0,197247*X2 + 0,592429*X3 - 16,2872 Получим: YПрогн. = 0,197247*X2 Прогн. + 0,592429*X3 прогн. - 16,2872

YПрогн.=0,197247*69,3341+0,592429*115,6005-16,2872=65,873832 (млн.руб.) Определим интервальный прогноз результирующего показателя, для этого рассчитаем ширину доверительного интервала по формуле:

где Y Прогн. – рассчитанное выше значение точечного прогноза результативного признака, Кр= tтаб= 2,364624 табличный коэффициент Стьюдента, можно определить с помощью функции СТЬЮДРАСПОБР(0,05;7)

Подставляя эти значения в выше записанную формулу, получим: U(k)= 5,968678*2,364624*√(1+0,1+326,6634/1211,6)= 16,51731 Таким образом, прогнозное значение прибыли кредитных организаций и нижней границей, равной 65,873832 – 16,51731= 49,3565254 (млн.руб.)

Вывод: Прогнозное значение прибыли исследуемых кредитных организаций, рассчитанное по уравнению множественной регрессии, будет находиться в интервале от 49,36 мл.руб. до 82,39 млн.руб. Данное уравнение регрессии признано статистически значимым по критерию Фишера и обладает достаточно высоким качеством, следовательно, результаты расчетов можно признать надежными и достоверными.

Приложение 9

Поиск по сайту: |

, т.е. между факторными признаками X1 и X3 существует явление мультиколлинеарности, то для построения модели выбираем тот факторный признак, который оказывает большее влияние на результативный признак (фактор, для которого коэффициент парной корреляции с результативным признаком, взятый по модулю, является большим).

, т.е. между факторными признаками X1 и X3 существует явление мультиколлинеарности, то для построения модели выбираем тот факторный признак, который оказывает большее влияние на результативный признак (фактор, для которого коэффициент парной корреляции с результативным признаком, взятый по модулю, является большим).

= 0.794176 достаточно близок к 1, следовательно, качество модели можно признать высоким.

= 0.794176 достаточно близок к 1, следовательно, качество модели можно признать высоким. =0,05.

=0,05. , (1)

, (1) - среднее значение соответствующего факторного признака,

- среднее значение соответствующего факторного признака, - среднее значение результативного признака.

- среднее значение результативного признака. , (2)

, (2) - среднеквадратическое отклонение (СКО) соответствующего факторного признака (рассчитывается как корень квадратный из дисперсии признака),

- среднеквадратическое отклонение (СКО) соответствующего факторного признака (рассчитывается как корень квадратный из дисперсии признака), - СКО результативного признака.

- СКО результативного признака. , (3)

, (3) - коэффициент парной корреляции результативного и соответствующего факторного признаков,

- коэффициент парной корреляции результативного и соответствующего факторного признаков, - коэффициент детерминации.

- коэффициент детерминации.

=0,139774); при увеличении на 1 единицу СКО внутрибанковских расходов СКО прибыли организации увеличится на 0,804 единицы (

=0,139774); при увеличении на 1 единицу СКО внутрибанковских расходов СКО прибыли организации увеличится на 0,804 единицы (  = 0,803801 ).

= 0,803801 ).

Прогноз вперед на 1 единицу

Прогноз вперед на 1 единицу

(4)

(4) = 5,968678 (стандартная ошибка из таблицы регрессионной статистики, рисунок 17),

= 5,968678 (стандартная ошибка из таблицы регрессионной статистики, рисунок 17), - среднее значение результативного признака (прибыли кредитной организации).

- среднее значение результативного признака (прибыли кредитной организации).