|

|

|

Архитектура Астрономия Аудит Биология Ботаника Бухгалтерский учёт Войное дело Генетика География Геология Дизайн Искусство История Кино Кулинария Культура Литература Математика Медицина Металлургия Мифология Музыка Психология Религия Спорт Строительство Техника Транспорт Туризм Усадьба Физика Фотография Химия Экология Электричество Электроника Энергетика |

Индекс относительной силы (RSI)Стр 1 из 4Следующая ⇒

Индикаторы колебания

Технологии измерения колебаний позаимствованы из физики и заключаются в изучении периодических колебаний показателя между верхней и нижней границами. Все колебания рассматриваются по отношению к средней линии, которая делит диапазон колебаний на две равные части, верхняя граница может быть равна 100% или 1, нижняя – 0 или -1. Экстремальные значения достигаются в случаях, когда показатель достигает верхней или нижней границы. Почти во всех колеблющихся системах верхняя половина представляет рынок перекупленности, то есть его переоценку, в то время как нижняя половина показывает состояние перепроданности или недооценку рынка. Чем больше значение индикатора приближается к одному из его экстремумов, тем более вероятно, что он изменит свое направление и начнет отклоняться в противоположную сторону. В течение этого колебательного движения он пересекает центральную линию. Пересечение этой линии будет, вероятнее всего, сопровождаться продолжающимся движением в текущем направлении значения экстремума. В техническом анализе продолжение осуществления сценария может трактоваться как сигнал к торговле при текущей тенденции, следовательно, критическими моментами для интерпретации являются те периоды, когда показатели подходят близко к экстремальным значениям и когда они пересекают центральную линию. Также возможна интерпретация индикаторов колебания во взаимосвязи с колебаниями, лежащими в основе цен. Если индикатор и цена колеблются не синхронно или если более точный индикатор показывает иное развитие, чем соответствующая ему цена, то говорят о расхождении. Расхождения, встречающиеся в зонах экстремумов, указывают на предстоящее изменение тенденции, и наоборот, отсутствие расхождений может рассматриваться как реальное подтверждение продолжения текущей тенденции. Следовательно, технические аналитики исследуют тенденции, прежде всего, на предмет их совпадения или расхождения. Индикаторы колебания полезны при изучении нестабильных рынков с относительно короткими рыночными тенденциями. Основные индикаторы колебания следующие: Метод пересечения (Осциллятор OSC). Осциллятор (OSC). В этом методе сравнивается не текущая цена с линией скользящей средней, а две или несколько различных линий скользящих средних. Преимуществом этого метода является то, что возможность возникновения ошибочных сигналов минимизирована в результате выравнивания колебаний цен. Часто используемой комбинацией является сравнение 38-и и 200-дневных линий скользящих средних. Если падающее в краткосрочном периоде значение скользящей средней пересекает сверху значение скользящей средней в долгосрочном периоде, то генерируется сигнал к продаже, и наоборот. Осциллятор вычисляет простые скользящие средние с длинным и коротким периодами усреднения, чтобы выявить закономерные колебания с помощью усреднения с коротким периодом на фоне более долгосрочных тенденций. Если среднее с короткимпериодом меньше среднего с длинным периодом – это свидетельствует о перепродаже, и наоборот. Осцилляторы являются опережающими индикаторами, то есть они позволяют прогнозировать поведение цен в ближайшем будущем. Осцилляторы используются на бестрендовых участках. Расхождение ценового графика и осцилляторов называется дивергенцией, а дивергенция – один из самых надежных сигналов в техническом анализе. Чем короче период осциллятора, тем сигналы возникают чаще и запаздывают меньше, но, при этом, велика доля ложных сигналов. При использовании осцилляторов с большим периодом количество сигналов уменьшается, увеличивается отставание, но повышается надежность.

Индикатор MACD Пересечение средних (индикатор схождения – расхождения скользящих средних Moving Average Convergence/Divergence Oscillator или MACD). Рассчитываются экспоненциальные текущие скользящие с двумя различными периодами для выявления долгосрочной и промежуточной тенденции, затем из среднего с меньшим периодом вычитается среднее с большим периодом. Линия MACD колеблется вокруг центральной линии. Для анализа разворотов тенденции вводится дополнительная линия «спускового крючка», эта линия рассчитывается не на основе цены финансового инструмента, а на основе предыдущей линии MACD. Математически линия MACD рассчитывается следующим образом:

Спусковой крючок рассчитывается как:

Если линия MACD пересекает линию спускового крючка снизу вверх, это сигнал к покупке, и наоборот (рис. 15.).

Рис. 15. Осциллятор MACD.

MACD используется, в основном, как индикатор тенденции, поэтому инвестор в процессе торгов идет параллельным курсом по отношению к индикатору MACD. Если MACD перемещается вверх, инвестор открывает только длинные позиции, а при спадах MACD – только короткие.

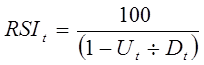

Индекс относительной силы (RSI) Индекс относительной силы (Relative Strength Index - RSI), основная область его применения – это обнаружение кратко- или долгосрочных изменений цены. RSI рассчитывается как отношение увеличения и уменьшения цен за определенный период. Сглаженная линия на графике колеблется в диапазоне между 0 и 100, кроме того, регистрируется не только направление изменения цен, но и сила подъемов и спадов. При расчете RSI сначала суммируются разницы цен по всем активам, цены закрытия которых сегодня выше, чем их цены закрытия вчера за определенный период. То же самое делается с активами с более низкой ценой закрытия, чем вчерашняя. Затем обе суммы делятся на максимально возможное число изменений цен (n – 1, n - дни). В результате получаем среднедневное значение импульса к росту или падению, то есть силу, лежащую в основе ценной бумаги. Далее определяется относительная сила как отношение двух полученных значений силы. Математически это записывается так:

u = 0 в ином случае (7.6)

d = 0 в ином случае (7.7)

где U t – среднее значение повышения цен закрытия за последние n дней; D t - среднее значение понижения цен закрытия за последние n дней;

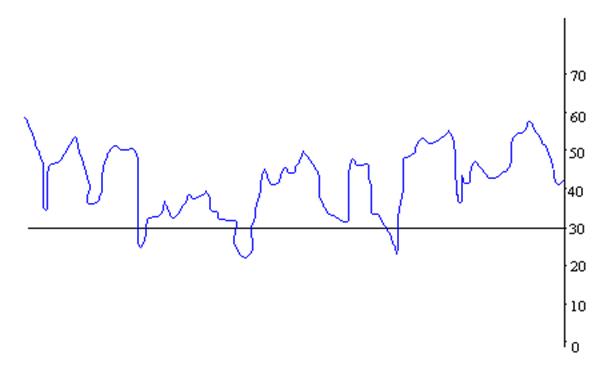

Чем больше значение RSI приближается к 100, тем более переоцененными считаются ценные бумаги, то есть это может служить сигналом к продаже, и наоборот, чем ближе значение RSI к 0, тем более недооцененным считается актив, то есть это сигнал к покупке. В качестве критических значений рассматриваются границы 70 и 30 для 14-и дневного RSI, реже 80 и 20. На графике индикатор RSI выглядит следующим образом (рис. 16.):

Рис. 16. Индекс относительной силы RSI.

RSI как опережающий индикатор показывает более раннее формирование подъемов и падений, чем графики цен активов. Если RSI в настоящее время располагается в сигнальной зоне свыше 70 и незначительно падает, в то время как цена фондового актива все еще увеличивается, то это интерпретируется как сигнал к продаже, и наоборот.

Поиск по сайту: |

(7.4)

(7.4) (7.5)

(7.5)

при u = Close t (цена закрытия), если Close t >Close t-1

при u = Close t (цена закрытия), если Close t >Close t-1 при d = Close t , если Close t <Close t-1

при d = Close t , если Close t <Close t-1 (7.8)

(7.8)