|

|

|

Архитектура Астрономия Аудит Биология Ботаника Бухгалтерский учёт Войное дело Генетика География Геология Дизайн Искусство История Кино Кулинария Культура Литература Математика Медицина Металлургия Мифология Музыка Психология Религия Спорт Строительство Техника Транспорт Туризм Усадьба Физика Фотография Химия Экология Электричество Электроника Энергетика |

Современный рынок первичного размещения акций (Initial Puublic Offering/IPO) в России ⇐ ПредыдущаяСтр 3 из 3

Термин IPO (initial public offering) стремительно ворвался на фондовый рынок и вот уже каждый эмитент, имеющий намерение разместить свои ценные бумаги на бирже или предложить их неограниченному кругу лиц, заявляет о проведении IPO. Изменения законодательства, касающиеся проведения IPO в России, ставят точку в спорах о терминах. Очевидно, что под публичным первичным размещением в России отныне будут понимать размещение выпуска эмиссионных ценных бумаг путем открытой подписки при условии оказания брокером услуг по размещению и осуществления фондовой биржей их листинга, в том числе при размещении дополнительного выпуска ценных бумаг, если листинг ценных бумаг основного выпуска был осуществлен ранее. Таким образом, IPO по-русски – это размещение ценных бумаг выпуска (то есть отчуждение их первым владельцам) путем открытой подписки с помощью андеррайтера с условием включения данных ценных бумаг в котировальный список российской фондовой биржи. В начале 2008г. года был принят и вступил в силу пакет изменений в законодательство (Федеральный закон от 27.12.2005 г. № 194-ФЗ «О внесении изменений и дополнений в Федеральный закон «О рынке ценных бумаг», Федеральный закон «Об акционерных обществах» и Федеральный закон «О защите прав и законных интересов инвесторов на рынке ценных бумаг») и иные нормативные правовые акты, направленные на совершенствование процедуры проведения первичного публичного размещения в России. Участники отношений в процессе первичного публичного размещения. Эмитент. Основную роль при проведении публичного первичного размещения, очевидно, играет эмитент. При том, что законодательством не устанавливаются особые требования к эмитенту, проводящему первичное публичное размещение, анализ подзаконных актов показывает, что не каждый эмитент может с правовой точки зрения осуществить IPO. Таким образом, в первую очередь требования к такому эмитенту устанавливаются Положением о деятельности по организации торговли на рынке ценных бумаг, утвержденному приказом ФСФР России. Так, согласно указанному Положению для прохождения листинга эмитент должен иметь зарегистрированный проспект и соблюдать требования законодательства и иных нормативных правовых актов к порядку раскрытия информации на рынке ценных бумаг; кроме того, непосредственно для включения в котировальный список «В» устанавливается ряд дополнительных требований. Андеррайтер. Важная роль в процессе проведения первичного публичного размещения отводится брокеру, который оказывает услуги по размещению ценных бумаг выпуска. Брокер, осуществляющий функции по размещению ценных бумаг, подписывает уведомление об итогах выпуска, подтверждая тем самым достоверность и полноту всей информации, содержащейся в данном документе. Более того, брокер в данном случае будет нести наряду с должностными лицами эмитента при наличии вины солидарно субсидиарную ответственность за ущерб, причиненный эмитентом владельцу ценных бумаг вследствие содержащейся в уведомлении об итогах выпуска недостоверной, неполной и (или) вводящей в заблуждение инвестора информации. В проспекте ценных бумаг, а также решении о выпуске должны быть указаны основные функции лица, оказывающего услуги по размещению ценных бумаг, в том числе наличие у такого лица обязанностей по приобретению неразмещенных в установленный срок ценных бумаг. В случае если в соответствии с проспектом такая обязанность андеррайтера установлена, указанный документ также должен содержать информацию о том, по истечении какого срока и какое количество неразмещенных в срок ценных бумаг обязано приобрести указанное лицо. Маркет-мейкер и фондовая биржа. Одним из оснований для исключения ценных бумаг эмитента из котировального списка является незаключение фондовой биржей в течение пяти рабочих дней с даты включения акций в котировальный список «В» договора с участником торгов, выполняющим функции маркет-мейкера, о выполнении им в течение всего срока нахождения акций в данном котировальном списке обязательств маркет-мейкера в отношении указанных ценных бумаг. Под выполнением обязательств маркет-мейкера понимается одновременная подача заявок в отношении соответствующих ценных бумаг в ходе аукционных торгов. Котировальный список. Для окончания первичного публичного размещения направлением уведомления в регистрирующий орган ценные бумаги эмитента должны пройти процедуру листинга на фондовой бирже. Условия включения ценных бумаг в котировальные листы устанавливаются Положением об организаторах торговли на рынке ценных бумаг. В соответствии с изменениями, внесенными в указанное Положение, наряду с котировальными списками «А» и «Б» появился третий список «В», предусмотренный специально для целей проведения эмитентами первичного публичного размещения. Для включения ценных бумаг в список «В» к эмитенту ценных бумаг предъявляются достаточно серьезные требования: а)акции эмитента впервые размещаются путем открытой подписки, при которой услуги по размещению акций оказываются брокером, либо впервые предлагаются к публичному обращению через фондовую биржу или с привлечением брокера для совершения в связи с таким предложением сделок, направленных на отчуждение акций; б) эмитент существует не менее 3 лет; в) у эмитента отсутствуют убытки по итогам 2 лет из последних трех; г) эмитент соблюдает требования по корпоративному управлению, предусмотренные для котировального списка «Б», а также принял обязательство по предоставлению фондовой бирже информации о соблюдении этих требований; д) эмитент принял обязательства по предоставлению фондовой бирже списка аффилированных лиц эмитента и его регулярному обновлению; е) эмитент принял обязательство по предоставлению фондовой бирже копии уведомления об итогах выпуска (дополнительного выпуска) акций не позднее, чем на следующий день с момента представления такого уведомления в Федеральную службу. Новый порядок реализации преимущественного права. В соответствии с новой редакцией ФЗ «Об акционерных обществах» предусматривается удобный порядок при осуществлении эмитентом первичного публичного размещения. Акционеры общества имеют преимущественное право приобретения размещаемых посредством открытой подписки дополнительных акций в количестве, пропорциональном количеству принадлежащих им акций этой категории (типа). По общему правилу, указанные лица в течение не менее 45 дней с момента направления (вручения) или опубликования уведомления могут воспользоваться своим преимущественным правом и приобрести соответствующее количество акций. Однако в случае, если цена размещения будет в соответствии с решением о размещении определяться после окончания действия преимущественного права, срок действия преимущественного права не может быть менее 20 дней с момента направления (вручения) уведомления. В случае если цена размещения ценных бумаг определяется после срока действия преимущественного права, в решении о размещении должен быть предусмотрен срок оплаты ценных бумаг, который не должен превышать пяти рабочих дней с момента раскрытия информации о цене размещения. В соответствии с Положением о раскрытии информации в таких случаях эмитент вправе раскрыть информацию о цене размещения ценных бумаг путем опубликования в ленте новостей и на странице в сети Интернет одновременно с сообщением о дате начала размещения. Данные изменения направлены на предоставление эмитенту не только возможности максимально приблизить цену размещения ценных бумаг к рыночной (реальной) их цене, но также значительно сократить срок размещения ценных бумаг. Кроме того, в Федеральный закон «Об акционерных обществах» внесен ряд изменений, касающихся порядка осуществления преимущественного права приобретения размещаемых ценных бумаг. [9] Список литературы Интернет-ресурсы: 1. www.vfin.1gb.ru Азбука инвестиций. Фондовый рынок. Начало пути. 2. www.traders-journal.ru Фондовый рынок и ценные бумаги в России и за рубежом 3. www.bibliotekar.ru Электронная библиотека 4. www.lider.su Регистрации ООО, ЗАО, регистрация акций ФКЦБ 5. www.stockportal.ru Всё о ценных бумагах для частного инвестора. 6. www.gazprom.ru Официальный сайт ОАО «Газпром» 7. www.lucoil.ru Официальный сайт ОАО «Лукойл» 8. www.rt.ru Официальный сайт ОАО «Ростелеком» 9. www.ippnou.ru Институт проблем предпринимательства. 10. www.investpark.ru Информационный портал инвестора. Нормативные документы: 1. Федеральный закон от 22.04.1996г. №39-ФЗ «О рынке ценных бумаг». 2. Федеральный закон от 26.12.1995г №208-ФЗ «Об акционерных обществах». Практическая часть

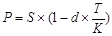

Задача № 1.5. Акция номиналом 15 руб. со ставкой дивиденда 25% приобретена по цене в 2,5 раза больше номинала и продана через два года, обеспечив владельцу доходность в размере 80% годовых. Определить курс акции в момент продажи. Дано: N=15р. D=25% Р1=2,5N Ук=80% Т=2г. Kp2-? Решение:

Рр2=N*Kp2 Kp2= Рр2/N

80%*2,5*2=0,25+P2-2,5*15*100%

5=0,25+P2-37,5*1,25

P2=-0,25+46,875+5 P2=51,625

Kp2=51,625/15=3,44

Kp1=Pp1/N=2,5*15/15=2,5. Задача № 2.5. Вексель с номиналом 800 тыс. рублей выписан под 15% годовых сроком на 2 месяца и предъявлен в банк для учета за 20 дней до срока погашения. Учетная ставка банка составляет 13% годовых. Определить доход банка от учета векселя. Дано: d=13% N=800.000 r=0,15 T=61 день (2месяца) t=41 D-? Решение:

S=800000*(1+0,15*41/360)=813600

P=813600*(1-0,13*61/360)=795700,8

D=813600-795700,8=813600*0,13*61/360

D=17899,2=17874,79

D=24,41. Задача № 3.5. Инвестор приобрел «стрэнгл» (два опциона на покупку и три опциона на продажу) на 1000 акций каждый. Цена акции по опциону «колл» – 5 руб., по опциону «пут» – 3 руб. Премии по опционам равны и составили 50 руб. каждая. Определить действия и финансовый результат инвестора, если на момент истечения контрактов текущий курс акции составил: а) 8 руб.; б) 5 руб. и в) 1 руб. Дано: n – акции i - премия x - цена акции 2 опциона «Колл» 3 опциона «пут» n – 1000 n - 1000 x – 5руб х – 3руб. i - 50руб. шт. i – 50руб. шт. Решение:

А) Р=8, Y<P.

Финансовый результат по «колл»:

(Р-Х)*n-i (8-5)*1000-50=2950р.

Так как опциона «колл» 2, то прибыль от опциона «колл» надо умножить на 2. 2950*2=5900р. Финансовый результат по «пут»:

(Х-Р)*n+i (3-8)*1000+50= -4950р. Так как опциона «пут» 3, то прибыль от опциона «пут» надо умножить на 3. 3*(-4950)= -14850р. Общий финансовый результат: 5900-14850= -8950р. Это убыток. Б) P=5 Финансовый результат по «колл»:

(5-5)*1000-50= -50р.

Т.к. опциона «колл» 2, то умножим -50*2= -100р. Финансовый результат по «пут»:

(3-5)*1000+50= -1950р.

Т.к. опциона «пут» 3, то умножим -1950*3=-5850р. Общий финансовый результат: -100+(-5850)= -5950р. Это убыток.

В) Р=1, Х>Р.

Финансовый результат по «колл»:

(1-5)*1000-50= -4050р.

Т.к. опциона «колл» 2, умножаем -4050*2= -8100р. Финансовый результат по «пут»:

(3-1)*1000+50=2050р.

Т.к. опциона «пут» 3, то умножаем 2050*3= 6150р. Общий финансовый результат: -8100+6150= -1950р.

Поиск по сайту: |