|

|

|

Архитектура Астрономия Аудит Биология Ботаника Бухгалтерский учёт Войное дело Генетика География Геология Дизайн Искусство История Кино Кулинария Культура Литература Математика Медицина Металлургия Мифология Музыка Психология Религия Спорт Строительство Техника Транспорт Туризм Усадьба Физика Фотография Химия Экология Электричество Электроника Энергетика |

Показатели финансовой устойчивости и независимости

Таблица 2.1 Расчетные модели

Конструкция расчетных моделей соответствует содержанию строк бухгалтерского баланса (форма 1), приведенных в табл. 2.1. В качестве шкалы оценки риска неудовлетворительной структуры активов по степени их ликвидности целесообразно принять отклонение фактической структуры активов (например, структуры оборотных активов) от рекомендуемой.

2.10.2. Оценка риска потери платежеспособности Платежеспособность предприятия характеризует его способность своевременно рассчитываться по своим финансовым обязательствам за счет достаточного наличия готовых средств платежа и других ликвидных активов. Оценка риска потери платежеспособности непосредственно связана с анализом ликвидности активов и баланса в целом. Следовательно, фактором риска является нарушение ликвидности баланса, а его последствием — неспособность предприятия своевременно покрывать обязательства своими активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств. Тем самым риск потери предприятием платежеспособности характеризует его неспособность погасить в срок свои финансовые обязательства. Данный вид риска оценивается с позиций краткосрочной перспективы на основе абсолютных и относительных финансовых показателей. Оценка данного вида риска может быть как приближенной, так и более детальной. Исходной информацией для приближенной оценки риска потери платежеспособности служат данные бухгалтерского баланса (форма 1), а в качестве абсолютных финансовых показателей - средства по активам и обязательства по пассивам, сгруппированные по определенным признакам. Методика оценки потери платежеспособности включает следующие блоки (рис. 1.2): 1. Подготовка исходных данных на основе предварительного агрегирования некоторых однородных по составу элементов балансовых статей. 2. Ранжирование активов по степени их ликвидности, т. е. по времени превращения в денежные средства, на группы: - группа А1. Наиболее ликвидные активы (минимальный риск ликвидности): денежные средства (стр. 260) и краткосрочные финансовые вложения (стр. 250); - группа А2. Быстро реализуемые активы (малый риск ликвидности): дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты; - группа A3. Медленно реализуемые активы (средний риск ликвидности): запасы (стр. 210); налог на добавленную стоимость по приобретенным ценностям (стр. 220); дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты (стр. 230); прочие оборотные активы (стр. 270); - группа А4. Трудно реализуемые активы (высокий риск ликвидности): внеоборотные активы (иммобилизованные средства) — стр. 190. 3. Ранжирование пассивов по степени срочности оплаты обязательств на группы: - группа П1. Наиболее срочные обязательства: кредиторская задолженность (стр. 620); - группа П2. Краткосрочные пассивы: заемные средства (стр. 610); задолженность участникам (учредителям) по выплате доходов (стр. 630); прочие краткосрочные обязательства (стр. 660); - группа ПЗ. Долгосрочные пассивы: долгосрочные заемные средства и обязательства (стр. 590); доходы будущих периодов (стр. 640); резервы предстоящих расходов и платежей (стр. 650); - группа П4. Постоянные или устойчивые пассивы: статьи раздела III баланса «Капитал и резервы» (стр. 490). 4. Оценивание средств по активам и пассивам с использованием абсолютных показателей баланса на основе следующих расчетных моделей (табл. 2.1). 5. Сопоставление приведенных средств по активу и пассиву и установление типа состояния ликвидности баланса (табл. 2.2). 6. Признак классификации — временной срез ликвидности баланса. Таблица 2.2 Тип состояния ликвидности баланса

Приведенные в табл. 2.2 балансовые соотношения (балансовые модели) свидетельствуют о том, что: - если выполняются первые три неравенства (А1>П1; А2>П2; АЗ>ПЗ), то это влечет и выполнение четвертого неравенства (А4<П4);

Рис. 2.2. Структура методики оценки риска потери платежеспособности

- выполнение четвертого неравенства (А4<П4) является одним из условий финансовой устойчивости предприятия — наличие оборотных средств; в этом случае труднореализуемые активы (здания, оборудование) должны быть покрыты постоянными пассивами (собственными средствами) и не превышать их; - если одно или несколько неравенств имеют противоположный знак от зафиксированного в оптимальном варианте, то ликвидность баланса в большей или в меньшей степени отличается от абсолютной. 6. Построение шкалы риска потери платежеспособности в зависимости от типа состояния ликвидности баланса: - Безоисковая зона — состояние абсолютной ликвидности баланса, при котором у предприятия в любой момент наступления долговых обязательств ограничений в платежеспособности нет. - Зона допустимого оиска — текущие платежи и поступления характеризуют состояние нормальной ликвидности баланса (АКП1). В данном состоянии у предприятия существуют сложности оплатить обязательства на временном интервале до трех месяцев из-за недостаточного поступления средств. В этом случае в качестве резерва могут использоваться активы группы А2, но для превращения их в денежные средства требуется дополнительное время. Группа активов А2 по степени риска ликвидности относится к группе малого риска, но при этом не исключены возможность потери их стоимости, нарушения контрактов и другие негативные последствия. - Зона критического риска - состояние нарушенной ликвидности баланса (АКП1, А2<П2). Данное состояние свидетельствует об ограниченных возможностях предприятия оплачивать свои обязательства на временном интервале до шести месяцев. Имеющаяся тенденция снижения ликвидности баланса порождает новый вид риска — кредитный, а также условия для возникновения риска финансовой несостоятельности. - Зона катастрофического риска. В данном случае предприятие по состоянию ликвидности баланса находится в кризисном состоянии (АКП1; А2<П2; АЗ<ПЗ) и не способно осуществить платежи не только в настоящем, но и в относительно отдаленном будущем (до 1 года включительно). Кроме того, если дополнительно А4 > П4, то это по сути предпосылка к возникновению риска несостоятельности предприятия, так как у него отсутствуют собственные оборотные средства для ведения предпринимательской деятельности. В заключение необходимо отметить, что при оценке риска потери предприятием платежеспособности на основе абсолютных финансовых показателей необходимо учитывать следующие особенности: - возможность замены ликвидных активов менее ликвидными при платеже обязательств в реальной ситуации ограничена и не решает проблемы устранения риска потери платежеспособности; - достоверность оценки риска повышается, если недостаток средств в группе с менее ликвидными активами не компенсируется избытком средств в группе с более ликвидными активами. В целом оценка риска потери платежеспособности на основе анализа абсолютных показателей и применения балансовых моделей является приближенной по той причине, что соответствие ликвидности активов и сроков погашения обязательств в пассивах взято условно. Более детальным является анализ и оценивание риска при помощи относительных финансовых коэффициентов платежеспособности.

2.10.3. Оценка риска потери финансовой устойчивости Финансовая устойчивость характеризует стабильность финансового положения предприятия, обеспечиваемого высокой долей собственного капитала в общей сумме используемых финансовых средств. Тем самым финансовая устойчивость дает возможность оценить уровень риска деятельности предприятия с позиций сбалансированности или превышения доходов над расходами. Одной из характеристик финансовой устойчивости является степень покрытия запасов и затрат определенными источниками финансирования. Фактор риска характеризует несоответствие между требуемой величиной оборотных активов и возможностями собственных и заемных средств по их формированию. Риск потери предприятием финансовой устойчивости характеризует нарушение соответствия между возможностями источников финансирования и требуемыми материальными оборотными активами для ведения предпринимательской деятельности. Последствия риска — превышение расходов над доходами, приводящее к финансовой неустойчивости. Оценка риска осуществляется с позиций долгосрочной перспективы, и ее результаты должны ответить на вопрос: соответствует ли состояние активов и пассивов задачам финансово-хозяйственной деятельности предприятия? Оценка риска потери предприятием финансовой устойчивости может осуществляться как на основе абсолютных, так и относительных финансовых показателей. Абсолютные финансовые показатели характеризуют: - требуемые для деятельности материальные оборотные средства (запасы и затраты); - возможности источников средств их формирования. Исходной информацией для оценки риска служат данные бухгалтерского баланса (форма 1). Методика оценки риска потери финансовой устойчивости (рис. 2.3) с помощью абсолютных показателей включает следующие блоки:

Рис. 2.3. Структура методики оценки риска потери финансовой устойчивости

1. Подготовка исходных данных на основе предварительного агрегирования некоторых однородных по составу элементов балансовых статей. 2. Определение суммарной величины требуемых запасов (стр. 210) и затрат (стр. 220), входящих в состав материальных оборотных активов (33) 33 = стр. (210 + 220). 3. Определение возможностей источников формирования требуемых запасов и затрат, в частности: - собственных оборотных средств (СОС), учитывающих: собственный капитал и резервы (стр. 490), внеоборотные активы (стр. 190), не покрытые убытки прошлых лет (стр. 465) и отчетного года (стр. 475) СОС = стр. 490 - стр. 190; - собственных и долгосрочных заемных средств (СДИ), в составе которых — дополнительные долгосрочные обязательства (стр. 590), включающие кредиты банков, займы, прочие долгосрочные обязательства со сроками погашения более 12 месяцев после отчетной даты СДИ = стр. (490 + 590) - стр. 190; - общей величины основных источников формирования запасов и затрат (ОВИ): собственные и долгосрочные заемные источники, краткосрочные кредиты и займы (стр. 610) ОВИ = стр. (490 + 590 + 610) - стр. 190. 4. Расчет показателей обеспеченности запасов и затрат источниками формирования, характеризующих: - излишек (+) или недостаток (—) собственных оборотных средств

- излишек (+) или недостаток (—) собственных и долгосрочных заемных источников формирования запасов и затрат

- излишек (+) или недостаток (—) общей величины основных источников для формирования запасов и затрат

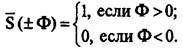

5. Формирование трехкомпонентного вектора, характеризующего тип финансовой ситуации

где каждая компонента равна

6. Установление типа финансовой ситуации в зависимости от значений компонента вектора S (Ф): - абсолютная устойчивость S (Ф) = {1,1,1}; - допустимая устойчивость S (Ф) = {0,1 Д}; - неустойчивое финансовое состояние S (Ф) = {0,0,1}; - критическое финансовое состояние S (Ф) = {0,0,0}. 7. Построение шкалы риска потери предприятием финансовой устойчивости в зависимости от типа финансовой ситуации. - Безрисковая зона при состоянии абсолютной финансовой устойчивости. Эта ситуация встречается редко, представляет собой крайний тип финансовой устойчивости и характеризует такое положение, когда только собственные средства авансируются в оборотные активы. Данной ситуации соответствует абсолютная платежеспособность, а понятия «платежеспособность» и «ликвидность» баланса являются синонимами. Риск потери финансовой устойчивости отсутствует. - Зона допустимого риска при состоянии допустимой финансовой устойчивости; характеризует ситуацию недостатка собственных оборотных средств и излишек долгосрочных источников формирования запасов и затрат, в крайнем случае — равенство этих величин. Этой ситуации соответствуют гарантированная платежеспособность и допустимый уровень риска потери финансовой устойчивости. - Зона критического риска при неустойчивом финансовом состоянии. Эта ситуация сопряжена с нарушением платежеспособности, но сохраняется возможность восстановления равновесия в результате пополнения собственного капитала и увеличения собственных оборотных средств за счет привлечения займов и кредитов, сокращения дебиторской задолженности. Финансовая неустойчивость считается допустимой, если величина привлекаемых для формирования запасов и затрат краткосрочных кредитов и заемных средств не превышает суммарной стоимости производственных запасов и готовой продукции — наиболее ликвидной части запасов и затрат. - Зона катастрофического риска при кризисном финансовом состоянии. При этом предприятие полностью зависит от заемных средств и эта ситуация наиболее близка к риску банкротства. В этом случае денежные средства, краткосрочные финансовые вложения и дебиторская задолженность не покрывают кредиторской задолженности и краткосрочных ссуд. Пополнение запасов идет за счет средств, образующихся в результате замедления погашения кредиторской задолженности и возрастания кредитного риска. Основными финансовыми решениями для выхода из зон критического и катастрофического рисков являются увеличение собственных оборотных средств и снижение текущих финансовых потребностей. Под последними понимается потребность в краткосрочном кредите. Увеличение собственных оборотных средств достигается: - наращиванием собственного капитала (увеличение уставного капитала, снижение дивидендов и увеличение нераспределенной прибыли и резервов, подъем рентабельности); - увеличение долгосрочных заимствований, если долгосрочных кредитов в структуре пассивов относительно немного; - уменьшение иммобилизационных средств во внеоборотных активах (но только не в ущерб производству) за счет реализации используемых товарно-материальных ценностей. В свою очередь, для снижения текущих финансовых потребностей необходимо: - уменьшить оборотные активы за счет обоснованного снижения уровня запасов; - снизить дебиторскую задолженность и уменьшить удельный вес сомнительных клиентов; - увеличить кредиторскую задолженность, удлиняя сроки расчетов с поставщиками крупных партий сырья, материалов. Таким образом, обеспечение низкого уровня риска потери предприятием финансовой устойчивости предполагает сочетание четырех благоприятных характеристик финансово-хозяйственного положения предприятия: - высокой платежеспособности, т.е. способности исправно расплачиваться по своим обязательствам; - высокой ликвидности баланса, т.е. достаточной степени покрытия заемных пассивов активами с согласованными сроками погашения обязательств; - высокой кредитоспособности, т.е. способности возмещать кредиты с процентами и другие финансовые издержки; - высокой рентабельности, т.е. значительной прибыльности, обеспечивающей необходимое развитие предприятия. В заключение необходимо отметить, что абсолютные финансовые показатели дают возможность оценить риски результатов финансово-хозяйственной деятельности. Однако достоверность выводов в значительной степени зависит от качества учета на предприятии.

2.10.5. Относительные показатели оценки риска Данный класс показателей достаточно обширен, и область их применения предполагает наличие информации о среде предпринимательства. Основные подходы к оценке риска на базе относительных показателей: - непосредственно на основе специально разработанных конструкций показателей, ориентированных на последствия рискового события; - опосредованно на основе использования финансовых показателей в виде коэффициентов, характеризующих ликвидность (платежеспособность), структуру капитала, деловую активность и рентабельность организации. 2.10.5.2. Опосредованная оценка риска Данная группа показателей представляет финансовые коэффициенты различного состава и предназначения. Их отличием является широкий спектр возможностей при наличии достаточной и достоверной информации о результатах деятельности. Расчетные модели характеризуются простотой и относятся к классу детерминированных моделей. Технология оценивания базируется на сравнении фактических результатов с рекомендуемыми (нормативными) значениями. Основой построения шкалы оценки риска являются фактические значения и состав используемых показателей. В частности, при применении индивидуальных показателей риск оценивается величиной отрицательных отклонений фактических значений показателя от рекомендуемых по правилу (2.1). При применении группы показателей совокупность фактических значений, как правило, «сворачивают» в обобщенную оценку на основе специально разработанных моделей и правил оценки. Оценка риска потери платежеспособности. Данная оценка осуществляется на основе финансовых показателей в виде коэффициентов платежеспособности, составной частью которых являются коэффициенты ликвидности. Коэффициенты ликвидности учитывают набор и относительные доли активов различных групп, рассматриваемых в качестве покрытия наиболее срочных обязательств и краткосрочных пассивов. В силу этого данные показатели: - позволяют осуществить более детальный анализ ликвидности баланса и тем самым степень риска потери платежеспособности; - характеризуют последствия риска для различных категорий взаимодействующих субъектов, заинтересованных в результатах деятельности предпринимателя. Исходная информация, необходимая для оценки риска потери платежеспособности, включает данные бухгалтерской отчетности, в частности, данные бухгалтерского баланса (форма 1). Технология оценивания включает расчет на основе детерминированных моделей фактических значений показателей и сравнение их с рекомендуемыми (нормативными). Состав коэффициентов платежеспособности, их физическое содержание и нормативные требования к ним [9] приведены в табл. 2.6. Таблица 2.6 Финансовые коэффициенты ликвидности (платежеспособности)

В ходе анализа данные показатели рассчитываются на начало и конец отчетного периода. Если фактическое значение показателя не соответствует рекомендациям (требованиям), то целесообразно оценить его динамику (увеличение или снижение значения). Каждый из перечисленных показателей характеризует отдельные фрагменты проявления риска потери предприятием платежеспособности. Общий показатель платежеспособности (ликвидности)

где: A1, А2, А3 — соответственно быстро, медленно, и трудно реализуемые активы; П15 П2, П3 — соответственно наиболее срочные обязательства, краткосрочные и долгосрочные пассивы. В частности, общий показатель платежеспособности, значение которого должно быть Ц>1, используется для комплексной оценки ликвидности баланса в целом. Чем больше величина данного показателя, тем надежнее партнер, меньше степень риска потери им платежеспособности из множества потенциально возможных партнеров для взаимодействия. Коэффициент абсолютной ликвидности определяется как отношение наиболее ликвидных активов к текущим обязательствам и рассчитывается по формуле

Коэффициент абсолютной ликвидности должен удовлетворять требованиям L2 = 0,2; 0,7. Нижняя граница показателя 1^ в российских методиках рекомендуется [6] не менее 1^ = 0,20 : 0,25. Это означает, что предприниматель должен быть готов к оплате в ближайшее время за счет денежных средств и краткосрочных ценных бумаг не менее 20-25% краткосрочных обязательств. В западной практике показатель L2 рассчитывается редко. Показатель L2 как оценка риска потери платежеспособности имеет особо важное значение для поставщиков материальных средств. Чрезмерно низкое значение данного показателя — поставщики несут авансовый риск как риск определенной формы хозяйствования: поставка товара против денег. Однако при оценке степени риска необходимо учитывать, что показатель абсолютной ликвидности имеет одномоментный характер, не учитывает влияния инфляции, требования рационального использования временно свободных средств. Поэтому целесообразно анализировать этот показатель в динамике. Основным фактором снижения степени риска потери платежеспособности и повышения уровня абсолютной ликвидности является своевременное и равномерное погашение от покупателей дебиторской задолженности. Коэффициент «критической оценки» (коэффициент промежуточной ликвидности, коэффициент быстрой ликвидности)

для российских условий должен быть не менее L3 = 0,7 : 0,8. По международным стандартам L3 > 1. Однако следует иметь в виду, что достоверность выводов о степени риска потери платежеспособности по результатам расчетов этого показателя и его динамики в значительной степени зависит от качества дебиторской задолженности (сроков образования, финансового положения должника и др.), что можно выявить только по данным внутреннего учета. Показатель L3 как показатель степени риска важен для кредиторов. Его низкое значение является предпосылкой появления кредитного риска, когда предприятие имеет недостаточную платежеспособность и не в состоянии оплатить своих счетов и задолженности. Если предприятие считает нецелесообразным продавать свои материальные оборотные средства для погашения долгов, то коэффициент «критической оценки» должен быть равен Ьз = 1. В этой ситуации краткосрочная кредиторская задолженность (кредитный риск) должна покрываться деньгами и дебиторской задолженностью. В реальных условиях для этого дебиторская задолженность должна быть практически равна краткосрочным заемным средствам. Значение L3>1 — ситуация, редкая для российских предприятий; в этом случае предприятие располагает значительным объемом свободных ресурсов, формируемых из собственных средств. С позиций риска кредитора данный вариант формирования оборотных средств наиболее предпочтителен. Напротив, с позиций предприятия значительное накопление запасов, отвлечение средств в дебиторскую задолженность, как правило, связано с неумелым управлением активами. Коэффициент текущей ликвидности (коэффициент общей ликвидности или общий коэффициент покрытия) равен отношению текущих активов к краткосрочным обязательствам и определяется по формуле

Коэффициент текущей ликвидности характеризует общую ликвидность и показывает, в какой мере текущие кредиторские обязательства обеспечиваются текущими активами, т.е. сколько денежных единиц текущих активов приходится на одну денежную единицу текущих обязательств. Коэффициент текущей ликвидности отражает прогнозируемые платежные возможности при условии погашения краткосрочной дебиторской задолженности и реализации имеющихся запасов. Необходимое с точки зрения кредитоспособности значение показателя L4 = 2,0, а с точки зрения платежеспособности - как минимум L4= 1,0; оптимальное значение L4 = 2,5 :3,0. Нижняя граница L4= 1 обусловлена тем, что текущих активов должно быть по меньшей мере достаточно для погашения краткосрочных обязательств, иначе предприятие может оказаться неплатежеспособным по кредитам. Если соотношение текущих активов и краткосрочных обязательств таково, что L4<1, то это повлечет за собой риск потери платежеспособности, который непосредственно касается держателей ценных бумаг предприятия, кредиторов и акционеров. Если значение коэффициента L4 > 1, то можно сделать вывод о том, что организация располагает некоторым объемом свободных ресурсов. Чем выше значение L4, тем больше этот объем, тем меньше риск потери платежеспособности предприятия. Коэффициент текущей ликвидности L4 обобщает предыдущие показатели и является одним из показателей, характеризующих удовлетворительность (неудовлетворительность) бухгалтерского баланса. Кроме того, целесообразно этот показатель сравнивать со средними значениями по группе аналогичных предприятий. Однако этот показатель очень укрупненный, так как в нем не учитывается степень ликвидности отдельных элементов оборотного капитала. Понятно, что дебиторские задолженности только через определенное время превратятся в деньги. Ценные бумаги также не всегда можно быстро продать по их балансовой стоимости. Еще труднее реализовать запасы готовой продукции и материалов на складе. Продать материальные ресурсы, конечно, можно, и достаточно быстро, если существенно снизить их цену но при этом реальная величина коэффициента текущей ликвидности будет существенно ниже расчетной. Текущая ликвидность должна оцениваться для каждого конкретного предприятия с учетом его особенностей. Например, для предприятий с высокой степенью оборачиваемости оборотных средств уровень текущей ликвидности может быть несколько меньше нормированного значения. Однако не любое увеличение оборачиваемости материальных оборотных средств позволяет считать нормальным более низкое значение показателя текущей ликвидности, а только лишь связанное со снижением материалоемкости: чем меньше необходимая потребность в материальных ресурсах, тем меньшая часть средств расходуется на приобретение материалов и тем большая часть остается на погашение долгов. Для повышения значения показателя текущей ликвидности и снижения риска потери платежеспособности необходимо: - пополнять реальный собственный капитал (собственные средства); - обоснованно сдерживать рост внеоборотных активов; - ограничивать рост дебиторской задолженности; - увеличивать оборачиваемость собственных оборотных активов. Таким образом, можно сделать ряд выводов. 1. Приведенные коэффициенты абсолютной ликвидности, «критической оценки» и текущей ликвидности характеризуют уровень мобильности, т.е. способности активов быстро превращаться в средство платежа. 2. Отдельные показатели ликвидности представляют интерес не только для руководителе^ и финансовых работников предприятия, но и для различных потребителей аналитической информации. 3. Для отнесения предприятия к тому или иному классу платежеспособности на основе данных коэффициентов необходимо: - установить нормативные значения коэффициентов ликвидности для структур различной отраслевой принадлежности; - определить относительную значимость оценочных показателей и алгоритм расчета обобщающего критерия. Однако соответствующие методики для этого отсутствуют. 4. Рассчитанные на основе данных баланса коэффициенты ликвидности следует корректировать с учетом риска снижения реальной стоимости активов или их безвозвратных потерь. Однако наличие только одних коэффициентов ликвидности для полной и достоверной оценки риска потери предприятием способности платить по обязательствам недостаточно. Оценка риска потери финансовой устойчивости и независимости. Риск потери финансовой независимости дает возможность дополнительно оценить устойчивость предприятия в финансовом отношении и ответить на вопросы: - насколько предприятие независимо с финансовой точки зрения; - растет или снижается уровень этой независимости. Фактором риска является неудовлетворительная структура капитала, а его последствием — зависимость предприятия от заемных средств и незащищенности поставщиков, кредиторов и инвесторов. Исходной информацией являются данные бухгалтерского баланса (форма 1), в частности средства по активам и пассивам. Оценка степени риска осуществляется на основе относительных показателей, характеризующих структуру капитала. Физический смысл расчетных моделей и нормативные значения показателей приведены в табл. 2.7. Из приведенных показателей первые три коэффициента характеризуют финансовую независимость, а два последних — финансовую устойчивость. Технология оценивания последствий риска аналогична рассмотренной выше. Коэффициент соотношения заемных и собственных средств (коэффициент задолженности) показывает, сколько заемных средств организации приходится на 1 руб. собственных средств.

Данный показатель характеризует зависимость субъекта хозяйствования от внешних займов. Его нормативное значение: К^ < 1,0: 1,5. Таблица 2.7 Показатели финансовой устойчивости и независимости

Чем выше значение показателя К^, тем рискованнее ситуация, которая может привести к банкротству предприятия. При этом финансовая зависимость от кредиторов растет и потери финансовой независимости имеют тенденцию к росту. Кроме того, высокий уровень коэффициента отражает потенциальную опасность возникновения у предприятия дефицита денежных средств. Необходимо иметь в виду, что величина этого показателя и степень риска зависят от многих факторов, в частности от: - оборачиваемости и спроса на продукцию; - налаженности каналов снабжения и сбыта; - уровня постоянных затрат в производстве продукции; - доступа к дополнительным долговым источникам финансирования; - стабильности хозяйственной деятельности предприятия. Считается, что в условиях рыночной экономики значение коэффициента соотношения заемных и собственных средств не должно превышать значения К^ = 1. Это связано с тем, что расходы по выплате процентов на заемный капитал относятся к группе условно-постоянных, которые при ухудшении ситуации не могут быть снижены за счет уменьшения объема реализации продукции. Также необходимо отметить, что при высоком значении показателя Кдс возникают затруднения в получении новых кредитов. Поэтому данный показатель играет существенную роль при выборе источников финансирования. Коэффициент обеспеченности собственными средствами финансирования определяется соотношением

Данный показатель характеризует, какая часть оборотных средств (активов) финансируется за счет собственных источников. Нижняя граница Косс= 0,1; рекомендуемое значение К^ =0,5. Если фактическое значение показателя меньше нижней границы (К^ < 0,1), то структура баланса признается неудовлетворительной, а предприятие — неплатежеспособным. Ценная рисковая ситуация является признаком риска банкротства предприятия. Напротив, если верхняя граница показателя Косс>0,5, то это свидетельствует о снижении степени риска потери финансовой независимости от заемных источников при формировании своих оборотных активов, а следовательно, уменьшаются и риски потерь собственников и держателей акций. У предприятия есть возможность в проведении независимой финансовой политики. Важно отметить, что диапазон значений данного показателя не зависит от отраслевой принадлежности и в равной степени характеризует риск потери финансовой независимости для предприятий различных отраслей. Коэффициент финансовой независимости (коэффициент автономии) характеризует удельный вес собственных средств в общей сумме источников финансирования

Данный показатель отражает соотношение интересов собственников предприятия и кредиторов. В западной практике считается, что этот показатель желательно поддерживать на достаточно высоком уровне: от 30 (критическая точка) до 70%. В такой ситуации обеспечивается стабильность финансовой структуры средств, что соответствует минимуму кредитного риска. Это выражается в невысоком удельном весе заемного капитала и более высоком уровне средств, обеспеченных собственным капиталом. Такая ситуация является защитой от больших потерь ресурсов в период спада деловой активности и гарантией получения кредитов. Как правило, при оценивании риска потери финансовой независимости в процессе формирования материальных запасов от собственных и заемных источников два показателя — К^ и Кфн рассматриваются совместно. Коэффициент финансирования выражается следующим соотношением:

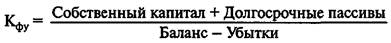

Данный показатель отражает, какая часть деятельности финансируется за счет собственных средств, а какая — за счет заемных. Рекомендуемое значение показателя Кф> 0,7. Коэффициент финансовой устойчивости определяется отношением

и показывает, какая часть актива финансируется за счет устойчивых и долгосрочных источников. Рекомендуемое значение показателя Кфу> 0,6. Общие итоги результата оценивания риска финансового состояния с использованием различных расчетных моделей представлены в табл. 2.8. Таблица 2.8

Поиск по сайту: |