|

|

|

Архитектура Астрономия Аудит Биология Ботаника Бухгалтерский учёт Войное дело Генетика География Геология Дизайн Искусство История Кино Кулинария Культура Литература Математика Медицина Металлургия Мифология Музыка Психология Религия Спорт Строительство Техника Транспорт Туризм Усадьба Физика Фотография Химия Экология Электричество Электроника Энергетика |

ДИСКРЕЦИОННАЯ ФИСКАЛЬНАЯ ПОЛИТИКАСтр 1 из 5Следующая ⇒

ЛИТЕРАТУРА Волобуев В. Бюджет и макроэкономическая политика правительства Б. Клинтона// Мировая экономика и международные отношения. 1997. № 5. Дейкин А.И., Чувахина Т.Г. Федеральная бюджетная политика в системе национальной безопасности страны// США: экономика, политика, идеология. 1995. № 11. Дмитриева И.И. Бюджеты развития, опыт США// Финансы. 1998. № 11. Осадчая И.М. Бюджетная политика государства на переломных этапах: опыт индустриально развитых стран// Мировая экономика и международные отношения. 1995. № 8. Папава В. Лафферов эффект с последствиями. МэиМО. 2001. № 7. Смирнов А. Налогообложение: модели оптимизации. Экономист. 1998. № 2.

СУЩНОСТЬ, ЦЕЛИ И ИНСТРУМЕНТЫ ФИСКАЛЬНОЙ ПОЛИТИКИ Фискальная (бюджетно-налоговая) политика направлена на регулирование и предотвращение нежелательных сдвигов в совокупном спросе и совокупном предложении через изменение величины государственных расходов и налогов, то есть путем манипулирования государственным бюджетом. Она направлена на обеспечение экономического роста, увеличение занятости, снижение инфляции, подъем общественного благосостояния и достижение других макроэкономических целей. Основные идеи фискальной политики отражаются тремя правилами: - если существует неполная занятость, то уровень безработицы должен быть понижен с помощью экспансионистской бюджетно-налоговой политики; - если имеет место рост общего уровня цен, то задача состоит в подавлении инфляции средствами рестриктивной фискальной политики; - если достигнуты полная занятость и стабильность цен, то бюджет должен поддерживать баланс совокупного спроса и совокупного предложения (конъюнктурно-нейтральная фискальная политика). Основными инструментами фискальной политики являются: 1) Государственные расходы на трансфертные платежи N, а также на государственные закупки товаров и услуг G. При этом различаются закупки для собственных потребностей государства (госзаказ), которые более стабильны, и менее стабильные закупки для регулирования рынка - сокращающиеся в периоды оживления и подъема и расширяющиеся в фазах спада и депрессии. В последнем случае рост государственных расходов влечет за собой увеличение совокупного спроса и через него – расширение реального ВНП и занятости населения. 2) Налоги – прямые и косвенные. Увеличение уровня этих налоговых изъятий через сокращение располагаемых доходов экономических агентов влечет за собой сжатие совокупного спроса, а также совокупного предложения. В результате и того, и другого наблюдаются сокращение объема производства и всплеск безработицы. Проводя фискальную политику, правительство может делать акцент на регулирование как совокупного спроса, так и совокупного предложения. Ориентированная же на совокупный спрос бюджетно-налоговая политика подразделяется на дискреционную и недискреционную (автоматическую).

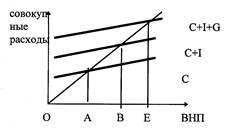

ДИСКРЕЦИОННАЯ ФИСКАЛЬНАЯ ПОЛИТИКА Дискреционная фискальная политика проводится правительством путем сознательного манипулирования ее инструментами - налогами и государственными расходами с целью стимулирования экономического роста, обеспечения занятости и контроля над инфляцией. Конкретными орудиями данной политики выступают: правительственные закупки, общественные работы, государственные инвестиции, социальные программы, изменение трансфертных расходов, управление налоговым гнетом. При этом разделение данных взаимосвязанных инструментов относительно: например, организация общественных работ немыслима без направления в эту сферу определенных государственных инвестиций, а любые трансфертные программы требуют корректировки налоговой политики государства. Одними из важнейших инструментов дискреционной фискальной политики являются налоговые льготы, а также налоговые кредиты - предоставление на возвратной основе отсрочки налоговых платежей на определенные цели. Используемый в США с 1962 г. инвестиционный налоговый кредит фактически означает участие государства в финансировании инвестиций частного сектора. Он имеет здесь следующие основные формы: - регулярный налоговый кредит: вычет из налоговых обязательств корпораций, осуществляющих инвестиции в новое оборудование, в процентном отношении к сумме данных вложений. Размер подобных вычетов зависит от степени приоритетности той или иной отрасли, срока службы оборудования, размера инвестиций. Наиболее существенное влияние такой кредит оказал на производство ЭВМ, в котором благодаря этому наблюдался резкий взлет инвестиционной активности; - налоговый кредит на реставрацию старых зданий (прежде всего имеющих историческую ценность); - энергетический налоговый кредит, который поощряет сокращение потребления электроэнергии или изменение типа используемой энергии (от солнечных, земных, океанских и других нетрадиционных источников). - налоговый кредит на работы в сфере НИОКР; - налоговый кредит предпринимателям, принимающим на работу молодежь, ветеранов войн, инвалидов, лиц после заключения и т.п. Существуют и не возвращаемые налоговые кредиты - например, скидка на налоги, уплачиваемые корпорациями за рубежом. В таком случае налоги уплачиваются лишь один раз – иностранным правительствам, что стимулирует перелив капитала в страны с низкими налогами на прибыль. Общая сумма налоговых льгот в США называется «налоговыми расходами бюджета». В настоящее время в этой стране реализуется около сотни программ «налоговых расходов» (особенно они распространены в военно-промышленном комплексе) - обычно расширяющихся в условиях экономического спада (и с трудом сокращающихся при наступлении подъема). Дискреционная фискальная политика в кризисный период наряду с сознательным сокращением налогов и наращиванием государственных расходов предполагает также проведение политики ускоренной амортизации. Ее антициклический эффект состоит в следующем: государство увеличивает нормы списания основного капитала в размерах, значительно превышающих его действительный износ - возрастает спрос на современное оборудование- расширяется емкость рынка продукции машиностроения - происходит развитие всех связанных с ним отраслей экономики. Политика ускоренной амортизации относится сегодня к числу мощных инструментов стимулирования инвестиционной активности и наращивания занятости населения в наиболее приоритетных отраслях национальной экономики в условиях нисходящей и низкой экономической конъюнктуры. Используя ускоренное амортизационное списание основного капитала в качестве средства антикризисного регулирования воспроизводства, правительство фактически законодательно разрешает фирмам укрывать в необлагаемых налогами амортизационных фондах (при условии последующего направления на инвестиции - на иные цели использовать данные средства запрещается) значительную долю получаемой ими прибыли, отказываясь при этом от немалых налоговых поступлений в государственный бюджет. Поэтому нельзя не заметить, что у политики ускоренной амортизации имеются немалые социально-экономические издержки. Повышая нормы списания основного капитала и требуя их неукоснительного соблюдения всеми фирмами (независимо от того, функционируют они в государственном или частном секторе), государство тем самым взвинчивает издержки производства соответствующих товаров и услуг, а значит, и их цены. Определенные инфляционные последствия имеет и сокращение налогооблагаемой базы в связи с исключением из нее той части прибыли предприятий, которая искусственно перемещается в амортизационные фонды. Возрастающий вследствие этого бюджетный дефицит выступает дополнительным фактором роста общего уровня цен. Таким образом, амортизационная политика государства изменяет структуру совокупного спроса и структуру ВНП: при повышении инвестиционного спроса фирм происходит некоторое сжатие потребительского спроса домохозяйств на подорожавшую продукцию. И еще неизвестно, каким окажется суммарное влияние ускоренной амортизации на совокупный спрос. Однако следует учитывать, что речь в данном случае идет об экономике, находящейся в ситуации экономического спада, а значит, достигающей равновесия на кейнсианском отрезке кривой совокупного предложения, на котором угрозой инфляционного всплеска цен можно в значительной мере пренебречь. Однако данная угроза может внезапно стать реальной в случае, если политика ускоренной амортизации перестанет быть временным явлением и будет пролонгирована в условиях повышательной экономической конъюнктуры. Рассмотрим теперь в качестве инструмента дискреционной фискальной политики правительственные расходы. При нулевом торговом балансе совокупные расходы состоят из расходов домохозяйств, фирм, государства на приобретение материальных благ и услуг.

Биссектриса характеризует то состояние национальной экономики, при котором весь ВНП потреблен домохозяйствами, фирмами и государством. Если спрос равен С (то есть отсутствуют I и G), то ВНП = ОА. Если к нему добавляется частный инвестиционный спрос I, то ВНП = ОВ. Если же, наконец, совокупный спрос увеличится еще в связи с государственными закупками G, то ВНП = ОЕ. Таким образом, увеличение государственных расходов, как и рост частных расходов, вызывает приращение валового национального продукта. При этом существует эмпирическое подтверждение значительно меньшей эффективности наращивания трансфертных расходов правительства сравнительно с его расходами на государственные закупки (трансформационными тратами). К тому же важно, чтобы рост государственных расходов финансировался не за счет увеличения налогов (что неминуемо привело бы к сокращению ВНП в той или иной степени), а за счет увеличения бюджетного дефицита, то есть путем дефицитного финансирования. Рестриктивная же фискальная политика приводит к смещению точки макроэкономического равновесия левее точки Е.

Поиск по сайту: |