|

|

|

Архитектура Астрономия Аудит Биология Ботаника Бухгалтерский учёт Войное дело Генетика География Геология Дизайн Искусство История Кино Кулинария Культура Литература Математика Медицина Металлургия Мифология Музыка Психология Религия Спорт Строительство Техника Транспорт Туризм Усадьба Физика Фотография Химия Экология Электричество Электроника Энергетика |

Форвардні контракти з правом вибору дати

Залежно від умов виконання форвардні контракти бувають двох видів: фіксовані та з правом вибору дати. Фіксовані угоди (fixed forward) — це контракти, в яких дата виконання твердо обумовлена між банком та клієнтом і не може бути змінена (крім випадків, коли дата валютування припадає на вихідний або святковий день). Такі контракти укладаються, коли клієнту відома точна дата платежу за експортною чи імпортною угодою. Але буває й так, що клієнт не може точно знати дату платежу. Тоді банк пропонує своїм клієнтам послугу, яка називається форвардний контракт з правом вибору дати, або форвардний опціон. Угода з правом вибору, або форвардний опціон (option forward), — це контракт, який дає клієнту право купити або продати іноземну валюту у будь-який день між двома датами, що зазначені в контракті. Проте клієнт не може уникнути виконання контракту: операція щодо здійснення купівлі/продажу валюти обов'язково має бути здійснена не пізніше дня закінчення контракту. Для того щоб розрахувати форвардний курс за контрактом з правом вибору дати, розраховуються форвардні курси на початок та кінець контрактного періоду і з них вибирається той, що є більш вигідним для банку (якщо за контрактом банк купує валюту котирування, то курсом контракту буде вищий з двох курсів, якщо продає — нижчий, при купівлі банком базової валюти курсом контракту буде нижчий, при продажу — вищий курс). Приклад. Клієнт-імпортер має протягом вересня розрахувати-. ся за відвантажену продукцію, для цього йому потрібно буде купити долари США за євро, але він не знає точної дати відвантаження та точної дати платежу. Клієнт звернувся до банку 2-го серпня з проханням покрити платіж форвардним контрактом. У цьому разі доцільно використати форвардний контракт з правом вибору дати. На 2-ге серпня банк котирує такі форвардні курси.

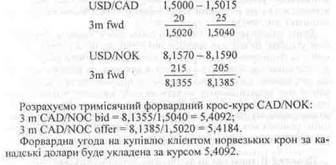

Банк укладає одномісячну форвардну угоду на продаж долара за курсом 0,9548, а на двомісячну — 0,9570. Форвардний контракт з правом вибору на продаж банком доларів США буде укладено за курсом 0,9548. Термін угоди позначається як 1/2 (тобто між одним та двома місяцями з дати укладення). Таким чином, клієнт одержить право придбати долари США за євро за курсом 0,9548 у будь-який день між 4-м вересня та 4-м жовтня. Якщо платіж має бути здійснений між датою укладення та певною датою у майбутньому, то курс угоди вибирається з курсу спот та форвардного курсу на закінчення контрактного періоду. Повернемося до попереднього прикладу: так, якщо платіж має бути здійснений протягом серпня, то банк вибирає між курсом спот 0,9530 та місячним форвардним курсом 0,9548. Контракт буде укладено за курсом 0,9530. Форвардні крос-курси Може статися так, що клієнту необхідно покрити форвардним контрактом конверсійну операцію, але ринок форвардних угод на ці дві валюти є неліквідним, або зовсім відсутній. У такому разі проблему можна вирішити шляхом укладення двох окремих угод (але з однаковою датою валютування) із застосуванням третьої валюти, зазвичай долара США. Для розрахунку форвардних крос-курсів застосовуються ті самі правила, що й для крос-курсів спот: необхідно перемножити або розділити доларові форвардні курси валют. Приклад. Клієнту необхідно покрити тримісячним форвардним контрактом купівлю норвезьких крон за канадські долари. Банк не котирує форвардний курс канадського долара до норвезької крони, але здійснює доларове котирування обох валют:

Поиск по сайту: |