|

|

|

Архитектура Астрономия Аудит Биология Ботаника Бухгалтерский учёт Войное дело Генетика География Геология Дизайн Искусство История Кино Кулинария Культура Литература Математика Медицина Металлургия Мифология Музыка Психология Религия Спорт Строительство Техника Транспорт Туризм Усадьба Физика Фотография Химия Экология Электричество Электроника Энергетика |

Основних форм розрахунків

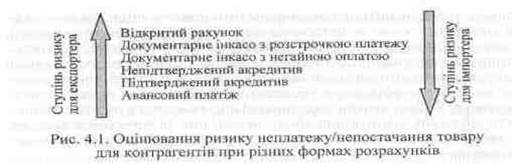

Дослідження валютно-фінансових умов зовнішньоторговельних контрактів показали, що при проведенні торговельних операцій важливим є правильний вибір форми розрахунків, оскільки він дає змогу контрагентам зменшувати витрати і ризики невиконання протилежною стороною своїх зобов'язань за контрактом. Форми розрахунків — це врегульовані законодавством країн-учасниць способи виконання грошових зобов'язань за зовнішньоторговельним контрактом. При цьому порядок здійснення форм міжнародних розрахунків також регулюється міжнародними документами, які розробляються спеціально створеними організаціями — Міжнародною торговельною палатою. Комісією з права міжнародної торгівлі ООН тощо. Форми міжнародних розрахунків умовно поділяються на документарні (акредитиви, інкасо) і недокументарні (платіж на відкритий рахунок, авансові платежі, банківський переказ, векселі та чеки). Міжнародні розрахунки являють собою цілком самостійну систему, яка пов'язана з рухом між країнами товарно-матеріальних цінностей та грошей і яка має певні особливості. По-перше, міжнародні розрахунки на відміну від внутрішніх регулюютьсяне тільки національними нормативними і законодавчими актами, а ще й міжнародними законами, банківськими правилами і звичаями, такими як: Єдиний чековий закон, затверджений Женевською конвенцією у 1931 р.; Єдиний закон про переказний та простий вексель, прийнятий Женевською вексельною конвенцією у 1930 р.; Уніфіковані правила та звичаї для документарних акредитивів, остання публікація яких (.№ 500) здійснена Міжнародною торговельною палатою (МТП) у 1993 р.; Уніфіковані правила для інкасо, остання редакція яких набула чинності з 1 січня 1996 р. (публікація МТП № 522); Уніфіковані правила для контрактних гарантій, виданих МТП у 1978 р. (публікація № 325); Уніфіковані правила для гарантій, що підлягають оплаті на вимогу, видані МТП у 1992 р. (№458), та інші, які регулюють окремі форми і способи міжнародних розрахунків, визначають характер взаємовідносин учасників розрахункових операцій. Подібний розмах уніфікацій міжнародних розрахунків з боку світового співтовариства викликаний інтернаціоналізацією господарських зв'язків, збільшенням обсягів міжнародних торговельних угод і, отже, розрахунків, універсалізацією банківських операцій. По-друге, міжнародні розрахунки здійснюються в різних валютах. Тому, з одного боку, на їх ефективність впливає динаміка валютних курсів. З іншого боку, нормальне функціонування міжнародних товарно-грошових відносин досягається лише за умови вільного обміну національної валюти на валюту інших країн, безперешкодного руху грошей. Іншими словами, найефективніше включення тієї чи іншої країни в міжнародний поділ праці та міжнародні валютні розрахунки можливе тільки на основі конвертованої валюти. Конвертованість валют немовби розмиває національні кордони під час руху товарів, послуг, переміщення капіталу в масштабах світового ринку. Так, експортеру, який реалізує продукцію за кордон з оплатою у валюті імпортера або валюті третіх країн, конвертованість валют забезпечує можливість безперебійного перетворення одержаної виручки у власну національну валюту для підтримання нормального кругообігу його коштів усередині країни. Аналогічно вирішується проблема розрахунків для імпорту товарів, які підлягають оплаті в іноземній валюті: через механізм конвертації здійснюється обмін національної валюти імпортера на потрібні інвалютні кошти платежу. Вільна конвертація національної грошової одиниці — не тільки форма зв'язку між національним та світовим господарствами. Вона забезпечує країні: • вільний вибір виробниками і споживачами найвигідніших ринків збуту та закупівлі усередині країни і за кордоном; • розширення можливостей залучення іноземних інвестицій і розміщення інвестицій за кордоном; • стимулююча дія іноземної конкуренції на ефективність, гнучкість і пристосовування підприємств до умов, що змінюються; • підтягування національного виробництва до міжнародних стандартів щодо ціни, витрат, якості та асортименту; • можливість здійснення міжнародних розрахунків у національних грошах. Третя особливість міжнародних розрахунків полягає в тому, що в країнах з частково конвертованою валютою держава використовує відповідні валютні обмеження, які безпосередньо впливають на валютні розрахунки. Валютні обмеження — це законодавча або адміністративна заборона, лімітування і регламентація операцій резидентів і нерезидентів з валютою та іншими валютними цінностями. Валютні обмеження звужують можливості і підвищують витрати валютного обміну і платежів за міжнародними угодами. Основними причинами валютних обмежень є: — нестача валюти, — тиск зовнішньої заборгованості, — розбіжності в платіжних балансах. Головна мета їх введення — концентрація валютних цінностей у руках держави, а також вирівнювання платіжного балансу і підтримання валютного курсу національної грошової одиниці. При цьому можливі різні форми валютних обмежень залежно від їх внутрішнього змісту і структури: • блокування виручки експортерів від продажу товарів у даній країні, обмеження їх можливостей розпоряджатися цими коштами; • обов'язковий продаж валютної виручки експортерів повністю або частково центральному, та уповноваженим банкам; • обмежений продаж іноземної валюти імпортерам (лише за наявності дозволу різних установ); • заборона оплати імпорту деяких товарів іноземною валютою; • регулювання строків платежів за експортом та імпортом; • численність валютних курсів — різні курсові співвідношення валют за різними видами операцій, товарними групами і регіонами. В Україні до подібних обмежень належать: обов'язковий продаж експортерами 50% валютної виручки на ринку, регулювання строків платежів за експортом та імпортом, зокрема, контроль за авансовими платежами за імпортом і платежами в розстрочку за експортом, 90-денний термін зарахування валютної виручки на рахунок експортера. Валютні та інші обмеження, які заважають здійсненню зовнішніх операцій, примушують торговельні фірми у всьому світі ретельно вивчати питання експортно-імпортного ліцензування, валютного контролю, податкового законодавства; вимоги з екології й охорони праці; юридичні вимоги до товарів (послуг), їх упакування та маркування; особливості тарифів і квот; торговельного ембарго; антидемпінгового законодавства; наявності конвертованої валюти і стабільності місцевої валюти в країні потенційного партнера. З цією метою торговельні фірми можуть навіть призначати місцевих агентів для збору необхідної інформації в країнах потенційного покупця (продавця), проведення маркетингових досліджень. У багатьох підручниках до особливостей міжнародних розрахунків відносять їх документарний характер. Це досить хибне уявлення, оскільки багато країн світу вже давно використовують як документарні, так і недокументарні форми розрахунків. При цьому за останні кілька років значно зросла популярність недокументарних розрахунків через їх простоту і дешевизну. У розрахунках між країнами з розвинутою ринковою економікою переважають недокументарні форми розрахунків. Документарні поширені в розрахунках з країнами третього світу, а також з деякими країнами Східної Європи. Це пов'язано з тим, що документарні форми дають можливість значно зменшити ризик неплатежу або непостачання товару. Документарні форми розрахунків широко використовуються в українській зовнішньоторговельній практиці. Зокрема, документарні акредитиви за імпортними операціями використовуються в розрахунках з партнерами із Західної Європи, Північної Америки, Японії, тобто з розвинутими країнами, які враховують підвищений ризик країни — України — і низьку платоспроможність українських імпортерів. При експортних операціях українські підприємства і банки використовують акредитиви в розрахунках з країнами третього світу, платоспроможність яких оцінюється низько. Водночас багато українських підприємств успішно використовують недокументарні форми розрахунків. Кожна форма розрахунків містить певну частку ризику для експортера або імпортера і залежить від багатьох чинників: від виду товару, ступеня взаємної довіри контрагентів, наявності кредитної угоди, платоспроможності зовнішньоторговельних партнерів, рівня попиту і пропозиції на даний товар, надійності залучених банків. Тому кожний контрагент намагається наполягати на тій формі розрахунків, за якої він мав би найменший ризик. Різні форми розрахунків щодо оцінювання ризику відображені нарис. 4.1.

Як видно з рис. 4.1, авансовий платіж і платіж на відкритий рахунок перебувають на різних полюсах. Це пояснюється тим, що дані форми розрахунків становлять однобічні вигоди або продавцеві, або покупцеві. Крім того, на відміну від документарного інкасо й акредитива, участь банків при цих формах розрахунків значно менша. Вони е лише провідниками грошових коштів.

Авансові платежі

У міжнародній практиці розрахунків авансові платежі є найбільш вигідною формою для експортера. Аванс — це грошова сума або майнова цінність, яка передається покупцем продавцеві до відвантаження товару в рахунок виконання зобов'язань за контрактом. Отже, аванс може бути в грошовій і товарній формах. Товарна форма авансу передбачає передання імпортером експортеру сировинних матеріалів або комплектуючих, необхідних для виготовлення замовленого обладнання. Грошова форма авансу передбачає сплату покупцем узгодженої за контрактом суми в рахунок належних за договором платежів до відвантаження товару (надання послуги), а іноді навіть до початку виконання контракту. У світовій практиці розрахунків авансові платежі використовуються, якщо: — продавець не впевнений у платоспроможності покупця; — економічна і політична ситуація в країні покупця нестабільна; — при поставці дорогого обладнання (кораблів, літаків), яке виготовлене за індивідуальним замовленням; — при поставках рідкісних дефіцитних товарів,а також товарів стратегічного призначення (ядерного палива, зброї); — у разі досить тривалих строків дії контракту. Аванс може надаватися як у розмірі повної вартості контракту (замовлення), так і у вигляді частки, відповідного відсотка від неї. Для експортера найвигіднішим є авансовий платіж на загальну суму контракту або попередня оплата. У цьому разі експортер достатньо захищений від ризику того, що іноземний покупець відмовиться або буде неспроможним заплатити за товар, який йому вже відвантажений. Аванс на загальну суму контракту також означає, що експортер отримує у своє розпорядження вільні кошти, які він може використати на закупівлю сировини, виплату заробітної плати, технічне оснащення підприємства тощо. Більше того, попередня оплата звільняє постачальника від необхідності звертатися до банку за кредитом зі сплатою відсотків та інших витрат за користування ним. З іншого боку, аванс, навіть у розмірі відповідного відсотка від суми контракту, слугує засобом забезпечення зобов'язань, прийнятих покупцем за контрактом. У разі відмови прийняти замовлений товар постачальник має право отриманий ним аванс використати на відшкодування збитків. До очевидних недоліків цієї форми розрахунків належить комплексний ризик імпортера: ризик того, що експортер не доставить товар або доставить несвоєчасно і зовсім іншої якості чи специфікації. Крім того, порушення виконання зобов'язань експортера за контрактом може статися у вигляді недотримання асортименту товару, що поставляється, а також умов пакування і транспортування, що може призвести до визнання товару некондиційним. У такому разі імпортер ризикує втратити аванс (або повернути його через тривалий час за рішенням суду) і матеріальну компенсацію. Авансовий платіж також означає, що імпортер кредитує поставку на відповідний період, до того як він фізично отримає товар у своє розпорядження. Від авансу необхідно відрізняти завдаток і відступні. Завдаток, як і аванс, видається в рахунок суми, яка вказана в договорі. У разі невиконання умов договору контрагентом, що дав завдаток, він втрачає повну суму завдатку. Якщо ж невиконання зобов'язань за контрактом виявиться з боку сторони, що отримала завдаток, то ця сторона зобов'язана повернути його у подвійному розмірі. Таким чином, завдаток не звільняє сторону, яка не виконала договір, від відшкодування збитків іншій стороні. Відступні являють собою обумовлену в договорі суму, сплативши яку контрагент звільняється від взятих на себе зобов'язань за контрактом без відшкодування додаткових збитків іншій стороні. Таким чином, якщо аванс і завдаток спонукають контрагентів до своєчасного виконання договору, то відступні, навпаки, при відповідних обставинах можуть послабити стимули до виконання контракту. Авансовий платіж у розмірі загальної вартості контракту використовується, коли: • валютне законодавство й органи валютного контролю країни покупця допускають авансові платежі у розмірі 100% вартості контракту; • відсутні державні обмеження або заборона на імпорт/експорт товарів; • імпортер має вдосталь ліквідних ресурсів для здійснення авансового платежу; • ціна товарів, що купуються за допомогою авансової форми розрахунків, відносно невелика в загальному обороті коштів імпортера. У міжнародній торгівлі розрахунки у формі авансу на загальну вартість контракту використовуються відносно рідко, що пояснюється трьома основними причинами. По-перше, у зв'язку з посиленням конкуренції товаровиробників і наповненням товарного ринку рядом товарів сформувався стійкий «ринок покупця» й експортери змушені пристосовуватись до інтересів імпортерів при оплаті товарних поставок. По-друге, експортери переважно мають справу не безпосередньо з кінцевими споживачами або великими операторами ринку, а з посередниками, які здебільшого не мають достатньо власних ресурсів для 100% попередньої оплати. По-третє, самі продавці не завжди погоджуються на цю форму розрахунків, оскільки вона обумовлює надання імпортеру значних фактичних знижок. Статистика свідчить, що авансові платежі за зовнішньоторговельними контрактами у підсумку можуть знизити реальну ціну товару на 5—7% за рахунок знижки, яку отримують покупці. На відміну від міжнародної практики, в Україні при розрахунках за імпортом головною вимогою іноземного партнера є отримання авансу на загальну вартість контракту, що пов'язано з недовірою до держави в цілому. При цьому, здійснюючи авансовий платіж, український імпортер практично кредитує іноземного партнера за контрактом, у багатьох випадках не вимагаючи знижки до продажу ціни товару за наданий кредит. Якщо ж умова знижки ціни все ж включається до контракту, то реально вона зовсім не відповідає тим втратам, яких зазнають українські підприємства при 100-відсотковому відволіканні своїх обігових коштів. Авансові платежі, що покривають лише частину суми контракту, досить поширені в міжнародній торгівлі. При цьому основну частину платежу продавець отримує після відвантаження товару, використовуючи інші форми розрахунків, платіжні та фінансові інструменти. Наприклад, 5—10% вартості контракту сплачуються у формі авансу, а решта — у формі відкритого рахунку або акредитива. Іноді авансові платежі безпосередньо здійснюються в межах акредитивів (при використанні акредитива «з червоним застереженням»). Світова практика свідчить, що авансові платежі, як правило, становлять 10—30% суми контракту. При цьому частина контракту, що авансується, залежить від призначення авансу. Так, якщо видається завдаток у рахунок суми, що вказана в договорі, то він дорівнює зазвичай 10—15% суми контракту. Аванс імпортера на виконання спеціального замовлення або поповнення обігового капіталу експортера досягає 30—50% сумі контракту. Водночас аванс як форма розрахунків за контрактами з довгостроковим партнером або на основі міждержавних угод може досягати 100% суми контракту. Іноді в контракті передбачається сплата авансу кількома внесками: наприклад, 10—20% вартості замовлення — при підписанні контракту і 15% — після подання технічної документації. Цей метод має назву поетапних платежів. Аванс сплачується протягом відповідного строку з дати підписання контракту. При постачаннях складних видів машин і обладнання з великим строком виробництва контракт набуває чинності після переказу покупцем авансу, який виплачується протягом 30—90 днів з дати підписання контракту. У контракті також обумовлюється, через який проміжок часу після сплати авансу буде здійснено поставку товару. Як правило, аванс реалізується через банківський переказ (також використовуються й інші інструменти — чеки). Розмір оплати за отримання авансу визначається обумовленою в договорі ставкою у відсотках річних, при цьому відсотки на користь покупця нараховуються з дня переказування авансу до дати реальної поставки товару. Однак частіше відсоткова ставка у контракті не вказується, а враховується сторонами при узгодженні ціни товару, тобто через зниження ціни на розмір витрат, пов'язаних з наданням авансу. Погашається аванс шляхом заліку при поставці товару. Ця умова повинна бути своєчасно зафіксована в контракті. При поставці товару партіями аванс може бути на обліку до останньої поставки і погашатися при кінцевих розрахунках. Аванс раціонально погашати у відповідній частці від кожної поставки. У цьому разі можливі два способи: пропорційний, коли при кожній поставці погашається частина авансу, відповідна його частині у вартості товару, і прогресивний, коли відсоток погашення авансу з кожною новою поставкою пропорційно зростає. При інших рівних умовах для імпортера більш вигідний такий спосіб погашення авансу, який зводить до мінімуму реальний строк авансування ним експортера. Для експортера більш вигідно, якщо аванс погашається при розрахунках за останнє відвантаження товару, оскільки цей спосіб забезпечує найбільш тривале користування авансом і повністю страхує від можливих втрат у разі відмови покупця від наступних партій товару. Оскільки авансовий платіж пов'язаний для покупця зі значним ризиком, при його використанні він часто вимагає виставлення на себе гарантії першокласного банку (гарантії повернення авансу або гарантії необхідного виконання контракту). У міжнародний практиці, особливо в країнах Західної Європи, авансові платежі і тим більш попередня оплата не користуються широкою популярністю. Все більша частина угод укладається на умовах розстрочки платежу. На відміну від європейських країн, в Україні авансові платежі застосовуються значно частіше. Це обумовлюється такими причинами: — по-перше, українські підприємства ще тільки набувають відповідного досвіду у зовнішньоторговельній діяльності і є новачками на світових ринках. З боку іноземних фірм до них мало довіри, і тому фірми вимагають 100-відсоткових авансових платежів; — по-друге, самі українські підприємства недостатньо юридичне захищені, і це змушує їх перестраховуватись, вимагаючи 100-відсоткового авансу від своїх покупців. Наполягаючи на авансовому платежі, вони обмежують кількість потенційних партнерів, а також зменшують свій прибуток за рахунок зниження ціни товару. Крім того, відповідно до Інструкції Державної податкової адміністрації України «Про порядок відрахування і сплати податку на додану вартість», авансові платежі, отримані українськими підприємствами від іноземних і вітчизняних осіб у рахунок майбутнього експорту товарів, робіт і послуг, оподатковуються на додану вартість. Винятками є лише авансові платежі за товари, які не оподатковуються ПДВ відповідно до закону України «Про податок на додану вартість». Це означає, що підприємство-експортер повинно відволікати з обігу і перераховувати до бюджету частину коштів від отриманих авансів до моменту фактичного відвантаження продукції на експорт. З іншого боку, у разі непоставки товару експортер може відчути труднощі з поверненням покупцеві отриманого авансу в повній сумі через затримку або неможливість повернення з бюджету раніше перерахованих коштів.

Поиск по сайту: |