|

|

|

Архитектура Астрономия Аудит Биология Ботаника Бухгалтерский учёт Войное дело Генетика География Геология Дизайн Искусство История Кино Кулинария Культура Литература Математика Медицина Металлургия Мифология Музыка Психология Религия Спорт Строительство Техника Транспорт Туризм Усадьба Физика Фотография Химия Экология Электричество Электроника Энергетика |

Глава 2. УПРАВЛЕНИЕ РИСКАМИ

Риск обязательно должен быть рассчитан до максимально допустимого предела. Как известно, все рыночные оценки носят многовариантный характер. Важно не бояться ошибок в своей рыночной деятельности, поскольку от них никто не застрахован, а главное - оплошностей не повторять, постоянно корректировать систему действий с позиций максимума прибыли. Менеджер призван предусматривать дополнительные возможности для смягчения крутых поворотов на рынке. Главная цель менеджмента, особенно для условий сегодняшнего времени, добиться, чтобы при самом худшем раскладе речь могла идти только о некотором уменьшении прибыли, но не в коем случае не стоял вопрос о банкротстве. Поэтому особое внимание уделяется постоянному совершенствованию управления риском - риск-менеджменту. При рыночной экономике производители, продавцы, покупатели действуют в условиях конкуренции самостоятельно, то есть на свой страх и риск. Их финансовое будущее является поэтому непредсказуемым и мало прогнозируемым. Риск-менеджмент представляет систему оценки риска, управления риском и финансовыми отношениями, возникающими в процессе бизнеса. Риском можно управлять, используя разнообразные меры, позволяющие в определенной степени прогнозировать наступление рискового события и вовремя принимать меры к снижению степени риска.

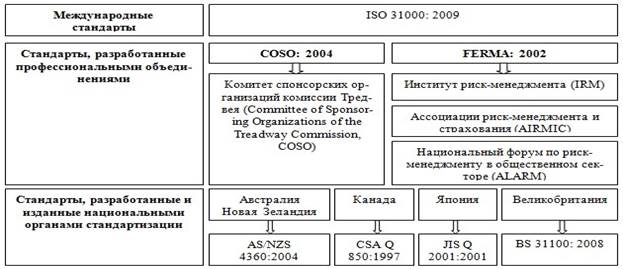

В настоящее время все стандарты в области управления рисками можно разделить на международные стандарты; стандарты, разработанные профессиональными объединениями и стандарты, разработанные национальными органами стандартизации :

Национальным банком разработана и утверждена Стратегия управления рисками в платежной системе Республики Беларусь (постановление Правления от 09.08.2013 № 471). При подготовке данного документа были изучены передовые практики центральных банков (Немецкий Федеральный банк, Банк Финляндии, Банк Англии, Банк России) по управлению рисками в платежных системах, а также международные стандарты управления рисками ISO 73, ISO 31000, ISO 31010, COSO Национальный банк является собственником, оператором и расчетным банком системно значимой системы BISS, в документе особое внимание уделяется стратегии управления рисками в этой системе. На степень и величину риска реально воздействовать через финансовый механизм, что осуществляется с помощью приемов стратегии и финансового менеджмента. Этот своеобразный механизм управления риском и есть риск-менеджмент. Под стратегией управления имеются в виду направления и способы использования средств для достижения поставленной цели. Каждому способу соответствует определенный набор правил и ограничений для принятия лучшего решения. Стратегия помогает сконцентрировать усилия на различных вариантах решения, не противоречащих генеральной линии стратегии и отбросить все остальные варианты. После достижения поставленной цели данная стратегия прекращает свое существование, поскольку новые цели выдвигают задачу разработки новой стратегии. Тактика - практические методы и приемы менеджмента для достижения установленной цели в конкретных условиях. Задачей тактики управления является выбор наиболее оптимального решения и самых конструктивных в данной хозяйственной ситуации методов и приемов управления. Риск-менеджмент как система управления состоит из двух подсистем: управляемой подсистемы - объекта управления и управляющей подсистемы - субъекта управления. Объектом управления в риск-менеджменте выступают рисковые вложения капитала и экономические отношения между хозяйствующими субъектами в процессе реализации риска. К таким экономическим отношениям относятся связи между страхователем и страховщиком, заемщиком и кредитором, между предпринимателями, конкурентами и т.д. Субъект управления в риск-менеджменте - группа руководителей (финансовый менеджер, специалист по страхованию, аквизитор, актуарий, андеррайтер и др.), которая посредством различных вариантов своего воздействия осуществляет целенаправленное функционирование объекта управления. Этот процесс может осуществляться только при условии циркулирования необходимой информации между субъектом и объектом управления. Процесс управления всегда предполагает получение, передачу, переработку и практическое использование информации. Приобретение надежной и достаточной в конкретных условиях информации играет главную роль, поскольку оно помогает принять правильное решение по действиям в условиях риска. Информационное обеспечение состоит из разного рода информации: статистической, экономической, коммерческой, финансовой и т.д. Информация сейчас теряет актуальность очень быстро, ее следует использовать оперативно. В указанную информацию входят сведения о вероятности того или иного страхового случая, события, о наличии и величине спроса на товары, на капитал, о финансовой устойчивости и платежеспособности своих клиентов, партнеров, конкурентов и т.п. Тот, кто владеет информацией, владеет рынком. Многие виды информации составляют предмет коммерческой тайны и могут быть одним из видов интеллектуальной собственности, а значит вноситься в качестве вклада в уставной капитал акционерного общества или товарищества. Наличие у финансового менеджера достаточной и надежной деловой информации позволяет ему быстро принять финансовые и коммерческие решения, влияет на правильность таких решений. Это ведет к снижению потерь и увеличению прибыли. Различают следующие функции риск-менеджмента: Прогнозированиепредставляет собой разработку на перспективу изменений финансового состояния объекта в целом и его различных частей. Прогнозирование - это предвидение определенных событий. Организация - объединение людей, совместно реализующих программу рискового вложения капитала на основе определенных правил и процедур. Регулирование- воздействие на объект управления, посредством которого достигается состояние устойчивости этого объекта в случае возникновения отклонения от заданных параметров. Координация - обеспечение согласованности работы всех звеньев системы управления риском. Стимулирование - побуждение финансовых менеджеров, других специалистов к заинтересованности в результатах своего труда. Наконец, контроль - это проверка организации работы по снижению степени риска. В риск-менеджменте готовых рецептов нет и быть не может. Но зная его методы, приемы, способы решения тех или иных хозяйственных задач, можно добиваться ощутимого успеха в конкретной ситуации. Особую роль в решении рисковых задач играют интуиция менеджера. В случаях, когда риск рассчитать невозможно, принятие рисковых решений происходит с помощью эвристики, которая представляет собой совокупность логических приемов и методических правил теоретического исследования и отыскания истины. Иными словами, это способы решения особо сложных задач. Риск-менеджмент имеет свою систему эвристических правил и приемов для принятия решения в условиях риска:

Организация риск-менеджмента предполагает определение органа управления риском, которым может быть финансовый менеджер, менеджер по риску или соответствующий аппарат управления, скажем, отдел рисковых вложений капитала, который должен осуществлять следующие функции: В стратегии риск-менеджмента применяются следующие правила: Сущность правила максимума выигрыша заключается в том, что из возможных вариантов рисковых вложений капитала выбирается вариант, дающий наибольшую эффективность результата при минимальном или приемлемом для инвестора риске. Достижение оптимальной вероятности результата состоит в том, что из возможных решений выбирается то, при котором вероятность результата является приемлемой для инвестора. На практике применение правила оптимальной вероятности результата обычно сочетается с использованием правила оптимальной колеблемости результата, сущность последнего заключается в том, что из возможных решений выбирается то, при котором вероятности выигрыша и проигрыша для одного и того же рискового вложения капитала имеют наименьший разрыв. Стремление оптимального сочетания размера выигрыша и величины риска заключается в том, что менеджер оценивает ожидаемые величины выигрыша и риска и принимает решение вложить капитал в то мероприятие, которое позволяет получить ожидаемый выигрыш и одновременно избежать большого риска. Правила принятия решения рискового вложения капитала дополняются различными способами выбора варианта решения. Среди последних выбор: В первом случае определяется среднее ожидаемое значение нормы прибыли на вложенный капиталпо каждому варианту и выбирается вариант с наибольшей нормой прибыли. Во втором путем экспертной оценкиустанавливается значение вероятности условий хозяйственных ситуаций и проводится расчет среднего ожидаемого значения нормы прибыли на вложенный капитал. В третьем случае имеются три направления оценки результатов вложения капитала: выбор максимального результата из минимальной величины; выбор минимальной величины риска из максимальных рисков; выбор средней величины результата. Расчет по оценке риска и выбору оптимального варианта вложения капитала производится при помощи математических методов, которые изучаются такими дисциплинами, как эконометрия, финансовый менеджмент, экономический анализ. Подуправлением финансовыми рискамимы понимаем систематическую работу по анализуриска, выработки и принятия соответствующих мер для его минимизации.

Процесс управления риском можно разбить на пять этапов: 1) выявление риска; 2) оценка риска; 3) выбор приемов управления риском; 4) реализация выбранных приемов; 5) оценка результатов.

1.Выявление рискасостоит в определении того, каким видам риска наиболее подвержен объект анализа, будь то домохозяйство, компания или иной экономический субъект.

Домохозяйство или компания зачастую не отдают себе отчета во всех видах риска, с которы- ми они сталкиваются. Например, если человек ни одного рабочего дня не пропустил по болезни или из-за травмы, то он вряд ли задумается о риске потери трудоспособности. Может быть, он решит, что имеет смысл застраховаться на случай потери трудоспособности, а может быть, и думать об этом не станет. С другой стороны, есть виды риска, от которых человек охотно страхуется, не будучи в действительности им подверженным. Например, многие одинокие люди, о которых некому заботиться, вносят страховые взносы в пенсионный фонд, чтобы потом, выйдя на пенсию, пользоваться накопившейся суммой. Если такой человек умрет до выхода на пенсию, а застраховавший его фонд положит на свой счет кругленькую сумму. Следовательно, если у одинокого человека нет иждивенцев-наследников, ему не нужна такая защита. Для эффективного выявления риска необходимо рассматривать проблему риска в целом, с учетом всех факторов, влияющих на него. Проанализируем, например, риск человека, связанный с его операциями на фондовом рынке. Если он работает биржевым брокером, то его будущие доходы очень сильно зависят от того, насколько хорошо идут дела на фондовом рынке. Доход, приносимый от применения своих способностей и трудовых навыков (т.е. от человеческого капитала) в данном случае зависит от активности фондового рынка. Следовательно, биржевому брокеру не стоит вкладывать в акции остальной капитал (в денежной форме). С другой стороны, его другу, например, правительственному служащему, вполне можно посоветовать большую часть его инвестиционного портфеля вложить в акции, потому что его человеческий капитал не так подвержен риску, связанному с фондовым рынком. Этот же принцип комплексного рассмотрения проблемы риска применим и к компаниям. Рассмотрим, например, неопределенность, связанную с колебаниями валютного курса и влияющую на компанию, которая закупает сырье и продает свою продукцию за рубеж по фиксированным ценам в иностранной валюте. Для менеджеров компании не имеет смысла рассматривать влияние неопределенности, связанной с курсом обмена валют, только на выручку компании или только на ее затраты. Для всех держателей акций компании важен чистый результат влияния этой неопределенности, – это доход компании минус ее затраты. Хотя и доход компании, и затраты могут быть одинаково подвержены колебаниям обменного курса, итоговое влияние на компанию неопределенности, связанной с курсом обмена валют, может оказаться равной нулю. Можно рассмотреть также пример с фермером, на чьи доходы влияет неопределенность относительно цены и величины будущего урожая. Предположим, что неурожай зерновых всегда приводит к росту цен, так что доход фермера есть величина постоянная (равная произведению цены единицы продукции на ее количество). Хотя на первый взгляд кажется, что фермер подвержен обоим видам риска – и ценовому, и количественному (риску неурожая), может оказаться, что с точки зрения уровня совокупного дохода фермера вообще нет никакого риска. Принятие фермером мер по снижению риска колебания цен может дать обратный эффект – увеличить неопределенность относительно размеров его совокупного дохода.

Для более эффективного выявления видов риска очень полезно сделать список, в котором перечислены все потенциальные виды риска для данной организации и связи между ними. Если мы имеем дело с компанией, могут потребоваться подробнейшие сведения обо всей отрасли, в которой работает данная компания, о технологиях, используемых компанией, о ее поставщиках. 2. Оценка риска– это количественное определение затрат, связанных с видами риска, которые были выявлены на первом этапе управления риском. Теоретической основой и практическим инструментарием для анализа и оценки финансовых рисков является построение экономико-математических моделей и проводимые по ним математические расчеты. Очевидно, что такого рода исследования должны проводить специалисты, имеющие соответствующую подготовку и квалификацию. При анализе риска обычно используются допущения, предложенные известным американским экспертом Б. Берлимером:

Существуют различные способы оценки рисков, которые можно подразделить на два взаимно дополняющих друг друга вида - качественный и количественный. Качественный анализ включает в себя также методологический подход к количественной оценке приемлемого уровня риска. Количественную оценку риска, т.е. численное определение размеров отдельных рисков и риска портфеля в целом обычно производят на основе методов математической статистики. Сложность их применения заключается в недостаточности и недоступности накопленной статистической информации. Качественная оценка рисков включает ряд последовательных этапов: 1) выявление факторов, увеличивающих и уменьшающих конкретный вид риска при осуществлении определенных финансовых операций. Эти факторы не несут в себе какого-либо конкpeтного расчетного предназначения, а служат исходнои базой для анализа рисков; 2) определение системы оценочных показателей риска, которая должна отвечать требованиям адекватности, комплексности, динамичности, объективности, а также допускать пополнение и развитие; 3) установление потенциальных областей риска, т.е. выявление мероприятий, операций, работ, при выполнении которых может возникнуть неопределенность в получении положительного результата; 4) идентификация всех возможных рисков, т.е. определение возможных рисков в результате данного действия либо бездействия. На описываемом предварительном этапеорганизации управления риском важнейшим моментом является его анализ. При этом определяются факторы риска, которые можноклассифицировать по различным критериям и признакам, например, по степени влияния, по характеру воздействия на риск, по степени управляемости, по источнику возникновения. Алгоритм технологии экспертного оценивания рисков

1.Оценка финансового риска. На этом этапе необходимо выявить присущие данному предприятию финансовые риски и разработать методы для их количественной оценки. Применение методов оценки финансовых рисков дает возможность оценить одним числом возможные потери при колебаниях рынка. Они также позволяют оценить размер капитала, который необходимо резервировать для покрытия этих потерь. Методология анализа рисков сочетает взаимодополняющие количественный и качественный подходы.

Поиск по сайту: |

Этапы построения комплексной системы риск-менеджмента

Этапы построения комплексной системы риск-менеджмента

Классификация количественных методов оценки рисков

Классификация количественных методов оценки рисков